中国银河:给予建设银行买入评级

中国银河证券股份有限公司张一纬,袁世麟近期对建设银行进行研究并发布了研究报告《建设银行2025年三季报业绩点评:净利润增速转正,中收边际回暖》,给予建设银行买入评级。

建设银行(601939)

核心观点

归母净利润逐季改善,增速回正:2025Q1-Q3,公司营业收入同比+0.82%,较上半年放缓1.33pct,归母净利润增速由负转正,同比+0.62%;年化ROE10.32%,同比-0.71pct。Q3单季营收转为负增,同比-1.98%,归母净利润同比+4.19%,较Q2提升2.62pct。公司业绩受公允价值亏损扰动,但规模平稳扩张、投资收益高增仍形成支撑。

负债成本优化,对公贷款稳增、零售贷款改善:2025Q1-Q3,公司利息净收入同比-3%,降幅较上半年收窄0.16pct。净息差1.36%,环比-4BP,较年初-15BP,降幅较去年同期收窄,受资产端LPR下调、市场利率低位运行等影响,生息资产收益率仍承压;但同时,公司加强长期、高息定存管控以及主动负债管理,负债成本优化向上支撑息差。公司规模稳健增长。资产端,截至9月末,贷款总额较年初+7.1%,境内对公贷款仍为信贷增长主要动力,较年初+8.98%,预计五篇大文章等重点领域贷款增长保持较高景气度。个人贷款较年初+2.65%,好于去年同期。负债端,存款余额较年初+6.75%,较去年同期提升3.49pct;其中,境内个人存款较年初稳增10.57%,企业存款较年初+2.11%,较去年同期由负转正。活期存款增长势头向好,较年初+4.12%;定期存款占比较年初+1.33pct至55.32%,存款定期化较去年同期有所放缓。

中收边际回暖,投资收益保持高增:2025Q1-Q3,公司非息收入同比+13.95%,较上半年-5.69pct,主要受累公允价值亏损扩大。公司中收同比+5.31%,较上半年提升1.29pct,预计受益资本市场回暖,代销业务增长态势良好。其他非息收入同比+31.04%,较上半年放缓24.58pct,Q3单季增速由正转负。投资业务收入同比+67.13%;其中投资收益同比+150.55%,仍保持高增,公允价值亏损边际扩大14.98亿元至41.16亿元。

资产质量稳中向好,资本安全边际夯实:截至9月末,公司不良贷款率1.32%,较上半年继续下降1BP;拨备覆盖率235.05%,环比边际下降4.35pct,较年初提升1.45pct,风险抵补能力仍保持充足。截至9月末,公司核心一级资本充足率14.36%,环比+2BP。上半年财政部1050亿元定增落地夯实公司资本,同时,净利润稳步改善也提升资本内生增长能力。

投资建议::公司作为国有大行,在服务国家经济建设、践行金融“五篇大文章”中发挥着主力军作用。公司基本面稳健,资产质量优异,高股息和低估值特征凸显,对长线资金吸引力强。2025年继续实施中期分红,拟分红比例30%。负债成本优化支撑息差,非息收入贡献提升,资本补充到位后将进一步增强风险抵御和信贷投放能力。结合公司基本面和市场定位,我们维持“推荐”评级,2025-2027年BVPS分别为13.35元/14.30元/15.29元,对应当前股价PB分别为0.69X/0.65X/0.60X。

风险提示:经济不及预期,资产质量恶化风险;利率下行,NIM承压风险;关税冲击,需求走弱风险。

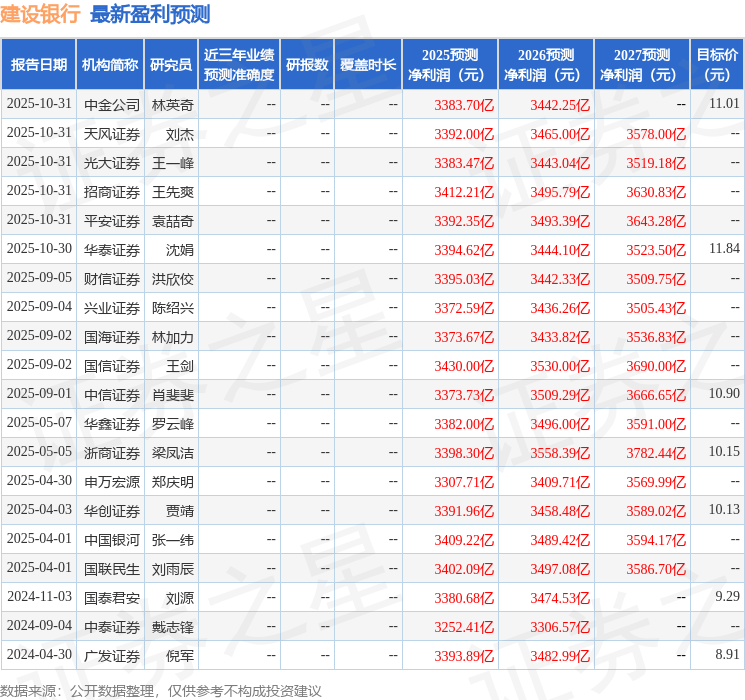

最新盈利预测明细如下:

该股最近90天内共有9家机构给出评级,买入评级7家,增持评级2家;过去90天内机构目标均价为10.99。

以上内容为证券之星据公开信息整理,由AI算法生成(网信算备310104345710301240019号),不构成投资建议。