黄金巨震,还能买吗?十组数据带你读懂黄金

最近一段时间,黄金市场迎来2025年最剧烈震荡。

2025年以来,国际金价频创新高,4月22日伦敦金现一度达到突破3500美元/盎司大关。

5月14日伦敦黄金现货价格跌破3200美元/盎司,单日暴跌约72美元/盎司,单日跌幅2.23%。自历史高位回落幅度已经超过10%。受国际金价下行影响,国内多家金店足金饰品报价已下调至每克970元左右,较4月年内高点1100元,下跌了12%。

面对金价大幅波动,不少投资者心里都在打鼓:黄金牛市终结了吗?手里的黄金该抛还是该留?十组数据带你读懂黄金的终极投资逻辑!

PART.01

历史上的黄金大牛市,涨幅和回撤如何?

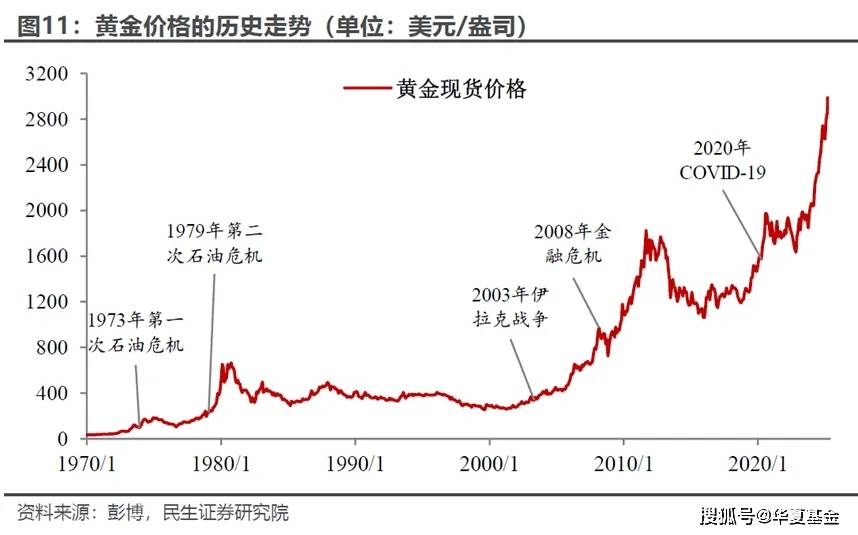

20世纪70年代以前,全球货币体系事实上以黄金为“锚”,美元盯住黄金,西方主要货币盯住美元。1971年布雷顿森林体系解体,黄金开启自由浮动时代,当时的伦敦现货黄金价格是35美元/盎司左右,而当前黄金早已站稳3000美元大关。

整体来看,黄金共经历了三轮大牛市,呈现横跨十年左右、脉冲式上涨的特点,1971-1980年、1999-2011年这两轮牛市的最大涨幅分别为23.3、6.6倍,同时回撤幅度分别为70.4%和45.5%。相较于涨幅而言,回撤可控。

1971年布雷顿森林体系破灭以来的三轮黄金大牛市(美元/盎司)

数据来源:Wind,截至2025/5/6

PART.02

相对于其他大类资产,黄金近十年年度表现

分年度来看,黄金资产的长期回报较为稳健,过去10年中,只有2015年和2021年出现负收益,跌幅在5%-6%之间。从今年来看,黄金涨幅超过20%,远远跑赢其他资产。

2015年以来大类资产表现

数据来源:Wind,2025/5/15,此处黄金为COMEX黄金表现,历史业绩不预示未来表现。

对比回撤幅度,从近一年半行情来看,24年10月底这一波回调周期最长,但也仅10个交易日后就再度突破新高。

数据来源:wind,截至2025.5.12,历史业绩不预示未来表现。

PART.03

黄金抗通胀?

长期以来,黄金作为一种无信用风险的资产,在信用货币超发时,能够对抗由此引发的通胀,因而具有抗通胀属性。

统计黄金价格(AU9999)自2005年以来,近20年累计涨幅423.72%,年化回报为8.5%,远高于通胀水平。

PART.04

黄金能避险?

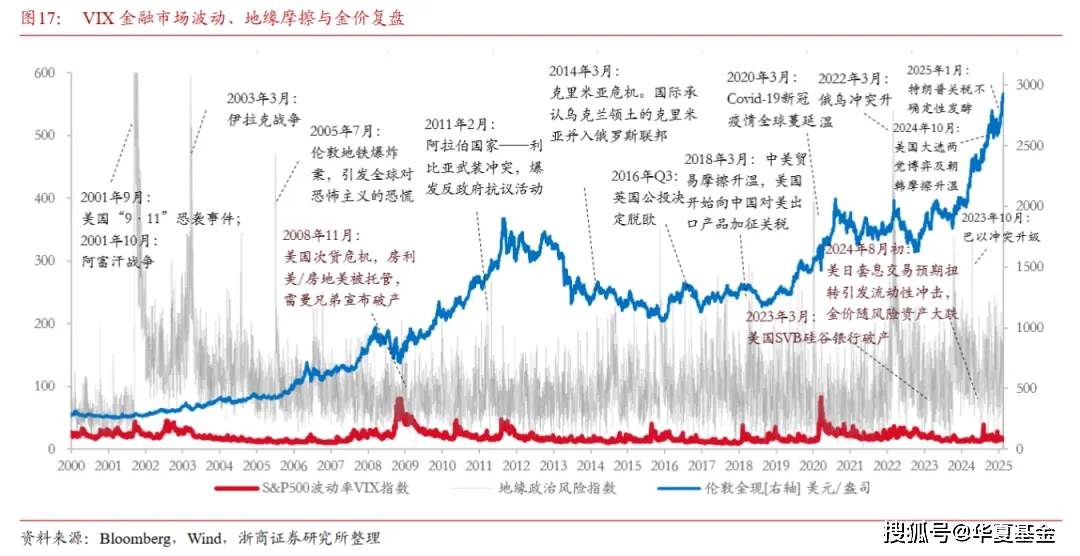

全球性风险事件会触发市场的避险情绪,而黄金的避险属性决定金价将随避险情绪提升而走强。

以标普500波动率指数(VIX)即恐慌指数来衡量市场避险情绪,VIX指数短期飙升时,黄金价格往往出现短期脉冲式上涨,比如1998年金融危机、2001年互联网泡沫和911事件、2008年次贷危机、2011年欧债危机、2016年英国脱欧、2020年新冠疫情爆发、 2022年俄乌冲突等。

PART.05

降息周期下,黄金表现占优?

当央行实行降息政策或者大规模量化宽松,货币供应量增加,货币有贬值趋势,国债收益率受其影响下降,此时黄金作为保值资产,其相对价值就凸显出来,价格容易升高。

不论基于软着陆或硬着陆假设,美国经济的走弱或虽迟但到,从历轮降息周期来看,黄金表现均占优。

PART.06

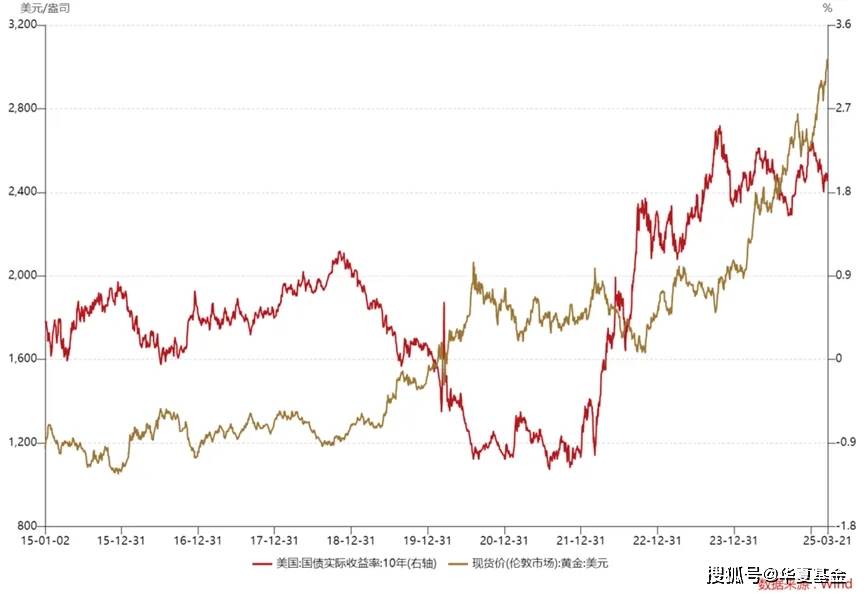

黄金定价新范式

很长一段时间以来,“去美元化”叙事是黄金价格的主要支撑,黄金价格与美元也形成了负相关的跷跷板效应。然而,自2022年俄乌冲突以来,黄金与美元出现了同步走强的现象,黄金的超预期上涨使得以往的定价模型解释力似乎正在下降。

图:近十年黄金价格vs 美债实际收益率

究其原因,问题的核心在于美国国债供给的无限制扩张所引发的货币贬值效应,以及这一现象背后新旧秩序的加速脱钩。黄金的解释框架也变得更加复杂。

PART.07

黄金与其他资产的关联性较低

黄金历来是资产配置的重要一环,原因是跟其他资产的关联较弱。

数据显示,黄金与沪深300、恒生指数、道琼斯指数这些权益市场的代表性指数相关性都非常弱,分别为0.07、0.10、0.08,能天然有效对冲权益市场的波动,使其在家庭资产配置中占据举足轻重的地位。

PART.08

黄金降低投资组合波动

如果在资产组合中添加恰当的黄金比例后,能够优化资产组合的风险收益比。这对于家庭资产组合的长期保值增值来说,的确具有较为重要的意义。

添加最优比例黄金前后不同组合的表现情况

PART.09

全球黄金需求创新高,我国央行连续6个月增持

全球央行已经用真金白银投下信任票——连续三年增持超千吨,今年一季度再度扫货244吨。

2025年4月末,中国官方黄金储备为7377万盎司。目前,中国央行自2024年11月重启购金以来,已连续6个月增持黄金。

PART.10

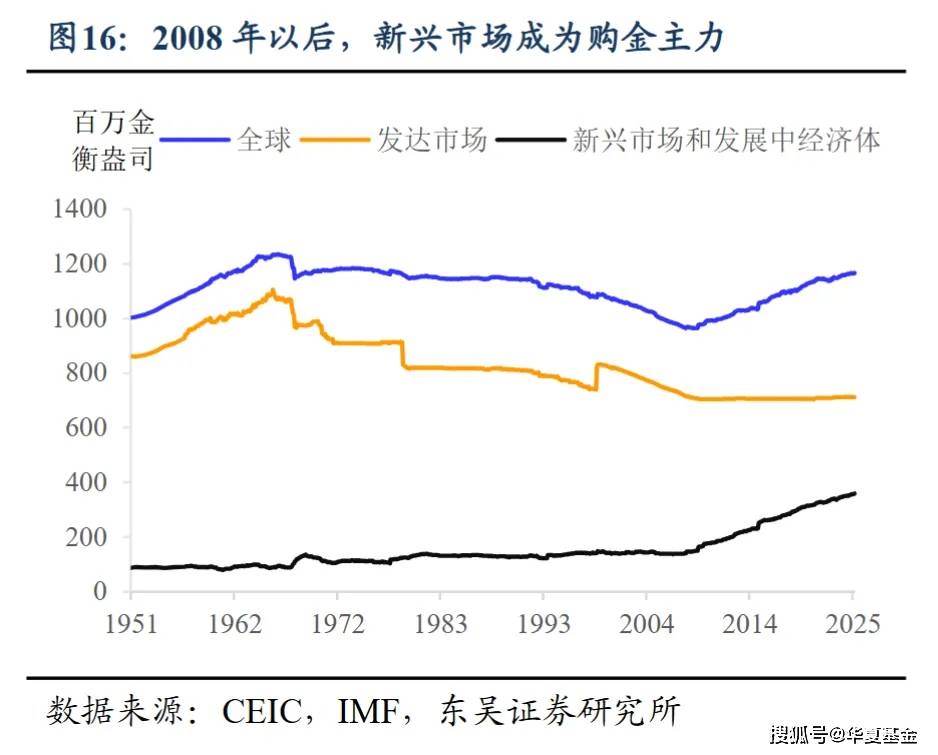

新兴市场央行黄金储备远低于发达市场水平

新兴经济体央行对黄金储备增持提升更明显,或成为未来央行购金的重要来源。

近年央行购金规模的净买入主要源于新兴市场国。以俄罗斯为例,俄乌冲突过后,其因石油能源相关制裁而削减了对美元资产的配置,提升了黄金储备占比。长期来看,新兴经济体央行总资产中的黄金储备提升空间更大,未来央行购金增量或主要源于此。

*备注:新兴市场国家是指正处于快速发展阶段、市场经济体制逐步完善且具有较高增长潜力的发展中国家或地区,比如中国、巴西、印度、韩国、俄罗斯等。

黄金后市怎么走?

从现实维度看,后续重点观察以下几个方面的催化:

首先,美联储已处于降息周期中,参考21世纪以来的历史经验,降息周期中的金价表现历来不会太差;

其次,从今年海外宏观情况来看,特朗普2.0政策所带来的外生冲击存在诸多变数,无论是关税政策催生的潜在通胀风险,还是逐渐加剧的经济不确定性,都为金价的高位运行提供了支撑;

再者,自2022年以来,全球央行年度购金量连续刷新历史新高,全球央行作为重要的机构投资者,它们的需求形成“压舱石”。黄金的定价锚,也在逐渐从交易属性转向战略对冲属性。

诚然,短期技术性回调可能随时发生,前期过快涨幅可能会有获利盘平仓,短期内或抑制购金量。但由于黄金的稀缺性和长期储藏性,在全球货币超发、国际局势多变以及“去美元化”浪潮的背景下,黄金中长期依旧具备较高的配置价值。

或许,黄金承载的,已经不止于K线的图形与斜率,而是整个人类社会对财富载体的认知坐标系。如果着眼于长期投资,那么短期的回调或许是一个良好的买入机会。

不过投资黄金切记三个不要:

“

不要“梭哈”黄金!小仓位逢低配置。

不要贷款投资黄金!切忌上杠杆。

不要跟风投资!看清自己的投资需求更重要。

东吴证券《阻碍黄金继续上涨的理由》20250515

浙商证券《黄金定价框架演进的新范式》20250320

注:黄金ETF华夏的跟踪上海黄金交易所黄金现货实盘合约Au99.99价格,其2020-2024年完整会计年度业绩为:13.83%,-4.85%,9.84%,17%,28.42%,指数历史业绩不预示基金产品未来表现。

A类基金申购时一次性收取申购费,无销售服务费;C类无申购费,但收取销售服务费。二者因费用收取、成立时间可能不同等,长期业绩表现可能存在较大差异,具体请详阅产品定期报告。

数据来源:Wind、券商研报、华夏基金等。以上产品风险等级:R4。风险收益特征:黄金ETF华夏为商品基金,90%以上的基金资产投资于国内黄金现货合约,黄金现货合约不同于股票、债券等,其预期风险和预期收益不同于股票基金、混合基金、债券基金和货币市场基金。黄金ETF华夏实行T+0回转交易机制,资金运作周期缩短,可能带来短期波动风险;特有风险提示:上海黄金交易所黄金现货市场投资风险,基金份额二级市场折溢价风险,参与黄金现货延期交收合约的风险,参与黄金出借的风险,申购赎回清单差错风险,参考IOPV决策和IOPV计算错误的风险,退市风险,投资者认购/申购失败的风险,投资者赎回失败的风险,代理买卖及清算交收的顺延风险,基金份额赎回对价的变现风险,基金收益分配后基金份额净值低于面值的风险等。具体详见《基金合同》、《招募说明书》等基金法律文件。黄金ETF联接基金主要通过投资黄金ETF紧密跟踪标的指数的表现,因此本基金的净值会因黄金ETF净值波动而产生波动。

本资料不作为任何法律文件,观点仅供参考,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。市场有风险,入市需谨慎。

下一篇:黄金概念震荡走强,莱绅通灵涨停