管涛:汇率延续窄幅波动,跨境资金流动生变——7月外汇市场分析报告

管涛、刘立品(管涛系中银证券全球首席经济学家、中国首席经济学家论坛理事)

摘 要

7月份,美国关税政策继续增加全球贸易不确定性,但市场反应弱化,美元指数止跌回升,在岸人民币时点汇率有所回调,均值汇率则继续走强,但市场主体并未积累补涨预期。

7月份,跨境资金转为小幅净流出,外资对股票资产兴趣增强,但远期美元贴水幅度大幅收窄导致外资减持人民币债券规模创下历史新高,跨境人民币和证券投资支出规模均刷新历史纪录。

7月份,银行结售汇顺差继续扩大,市场主体囤积和抢购外汇动机减弱,金融机构境内外汇存款余额从月度“七连升”转为下降。

风险提示:地缘政治风险超预期,主要央行货币政策调整超预期,国内经济复苏不如预期。

正文

8月15日,国家外汇管理局发布了2025年7月外汇收支数据。现结合最新数据对7月份境内外汇市场运行情况具体分析如下:

美元指数止跌回升,人民币汇率明弱实强,市场主体并未积累补涨预期

7月份,美国关税政策继续增加全球贸易不确定性。在4月2日宣布“对等关税”、4月9日暂缓对部分贸易伙伴征收“对等关税”90天之后,特朗普于7月7日宣布延长“对等关税”暂缓期,将实施时间从7月9日推迟到8月1日;7月31日签署行政令,宣布对多个国家和地区的进口商品征收从10%至41%不等的关税税率,并将原定8月1日生效的时间推迟至8月7日。7月28日至29日,中美第三轮经贸会谈在瑞典斯德哥尔摩举行。根据会谈共识,双方将继续推动已暂停的美方对等关税24%部分以及中方反制措施如期展期90天【1】。

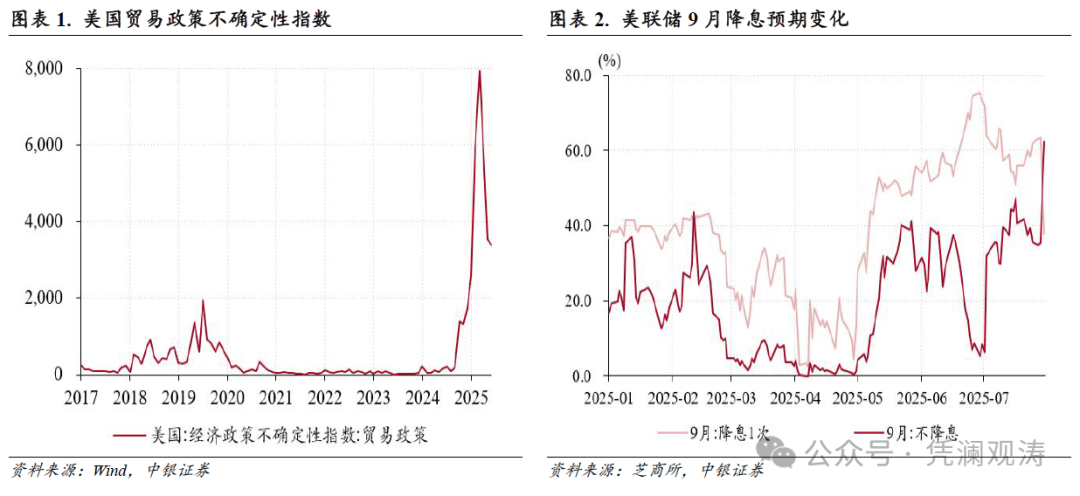

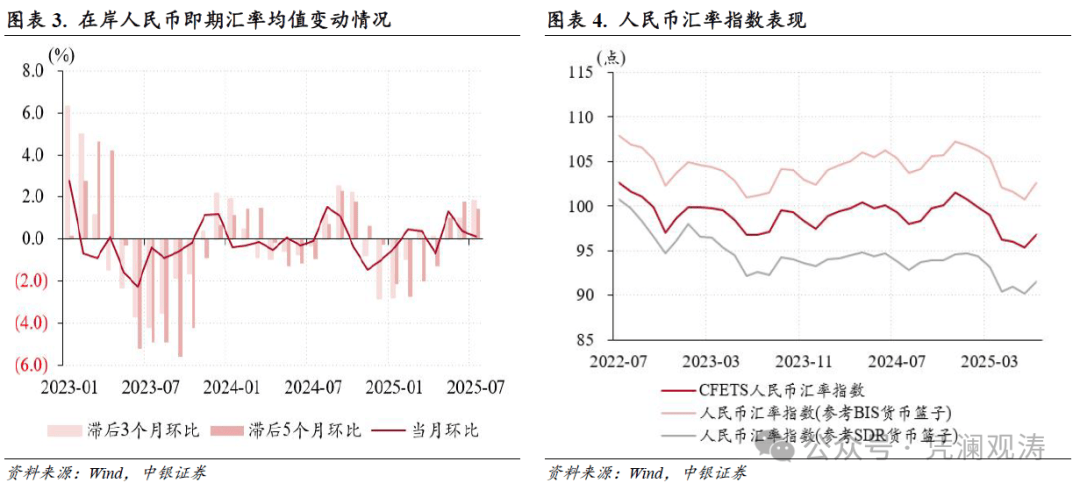

7月份,虽然美国贸易政策不确定性指数仍处高位,但明显好于4月份,市场对美国关税政策反应弱化(见图表1)。当月,美元指数由此前月度“五连跌”转为上涨3.4%。月底,美联储在议息会议上再次宣布按兵不动,但鲍威尔在新闻发布会上淡化9月份降息预期,鹰派表态叠加美国经济数据超预期,导致美联储降息预期大幅收敛,9月份暂停降息概率一度升至60%上方(见图表2),美元指数在月末升至100.0,创5月下旬以来新高。

7月份,人民币汇率中间价连续第三个月走强,但在岸即期汇率(即境内银行间外汇市场下午四点半交易价)由此前两个月连续上涨转为下跌0.4%,月末调整至7.19比1附近。当月,人民币汇率“三价”偏离幅度有所扩大,中间价与境内即期汇率日均偏离幅度由上月0.1%扩大至0.3%,为近三个月以来新高;境内外人民币汇率交易价呈现强弱互现的情况,日均汇差由上月-12个基点转为+39个基点。这表明,市场主体并没有因为前期美元指数走弱、人民币汇率升值幅度有限而积累较强的升值预期,相反当前人民币汇率面临小幅贬值压力。

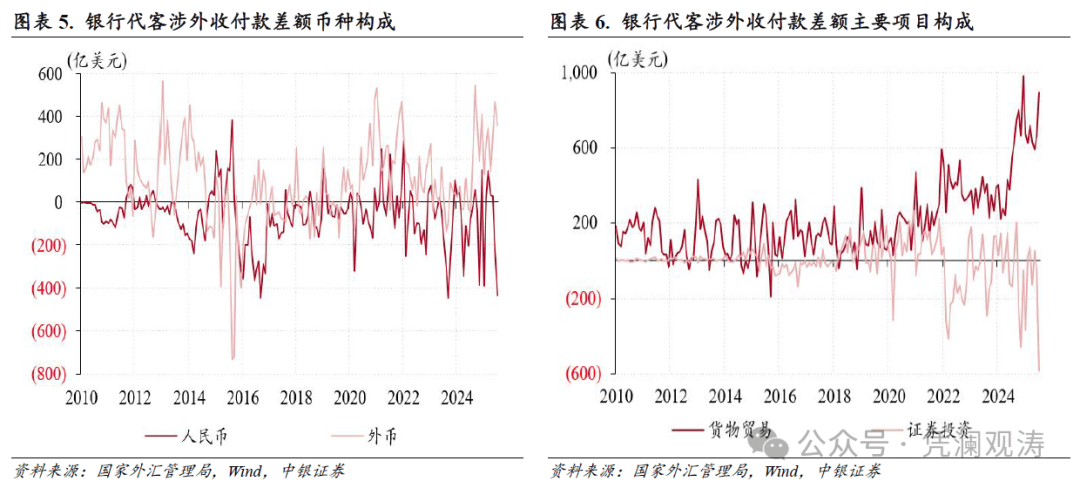

虽然在岸时点汇率转弱,但7月份均值汇率则是连续第三个月升值,环比微涨0.1%至7.1727,滞后3个月环比的即期汇率均值连续第五个月升值,环比涨幅由上月1.0%扩大至1.8%;滞后5个月环比的即期汇率均值则是连续第三个月升值,涨幅由上月1.8%收窄至1.5%(见图表3)。这意味着,近期人民币汇率变化对出口企业财务状况负面影响加大。

由于7月份在美指大幅反弹的情况下,人民币汇率延续窄幅波动态势,调整幅度远小于其他主要非美货币,因此人民币多边汇率指数转为上涨:CFETS人民币汇率指数、参考BIS货币篮子的人民币汇率指数均结束月度“六连跌”,分别上涨1.5%、1.8%;参考SDR货币篮子的人民币汇率指数由上月下跌0.9%转为上涨1.5%。不过,今年前7个月,三大汇率指数累计分别下跌了4.6%、4.3%和3.2%,表明今年以来人民币汇率被动升值并未对出口商品竞争力产生不利影响(见图表4)。

外资对股票资产兴趣增强,但加速减持人民币债券,导致跨境人民币和证券投资支出规模均创历史新高

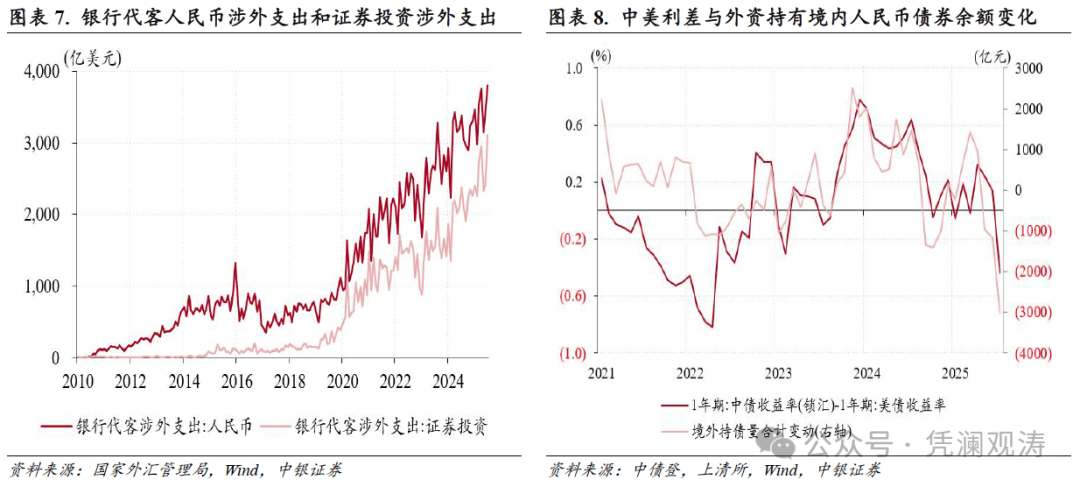

7月份,银行代客涉外收付款时隔五个月之后重回逆差77亿美元。分币种看,银行代客人民币涉外收付款逆差规模环比增加216亿至433亿美元,为历史第三高,是因为涉外支出规模增加380亿至3799亿美元,创历史新高;外币涉外收付款顺差环比减少114亿至356亿美元,但仍处于历史高位;人民币和外币分别贡献了银行代客涉外收付款差额环比降幅的66%、34%(见图表5)。

分项目看,证券投资是银行代客涉外收付款由顺差转为逆差的主要贡献项,贡献率为160%,货物贸易贡献率为-68%,而服务贸易、直接投资、收益和经常转移涉外收付款逆差增幅较小,分别贡献了银行代客涉外收付款差额降幅的8.3%、1.0%和0.4%(见图表6)。

7月份,证券投资涉外收付款连续第二个月出现逆差,逆差规模由上月56亿增至583亿美元,创历史新高。其中,涉外收入环比增加161亿至2525亿美元,为历史第三高,涉外支出增加688亿至3108亿美元,刷新历史记录,反映跨境双向投资活跃度提升。

7月份,证券投资项下涉外收入增加,反映外资对股票资产兴趣增强。据统计,流入国内股市的外资基金净流入规模从6月的12亿美元增至27亿美元【2】。当月,港股通南下资金净买入规模由上月734亿元增至1241亿元,为历史第六高。

银行代客人民币涉外支出规模、证券投资项下涉外支出规模均创历史新高,主要反映了外资加速减持境内人民币债券的影响(见图表7)。7月份,境外机构持有境内人民币债券余额降幅由上月1160亿元扩大至3039亿元,创历史新高(见图表8)。分券种看,境外机构持有的同业存单、政策性银行债和国债余额均延续上月降势。其中,同业存单仍然是境外机构减持主力,外资持有同业存单和政策性银行债余额连续第三个月减少,前者降幅由上月730亿增至1673亿元,创历史新高,后者降幅由188亿增至514亿元,国债余额则是连续第二个月减少,降幅由上月89亿增至767亿元。

外资连续第三个月减持境内人民币债券,虽然一定程度上可能反映了“股债跷跷板效应”,但这难以解释7月份创记录的外资减持规模。我们认为,其主要原因或是远期美元贴水幅度大幅收窄导致投资人民币债券的收益下降。7月份,1年期美元兑人民币贴水点数均值由上月1965个基点降至1665个基点,创2023年3月以来新低。境外投资者锁汇后买入1年期中债收益率均值为3.6%,当月1年期美债收益率均值为4.1%,二者相差-0.4个百分点,偏离幅度为2022年5月以来新高,境内人民币债券对外资吸引力减弱(见图表8)。

需要指出的是,国际金融协会(IIF)数据则显示,外资增持中国债券热度攀升。今年2月以来,外资持续净增持中国债券,7月份债券投资组合流入资金为308亿美元,为近四个月以来新高,占新兴市场债券投资组合流入资金比重为78.6%【3】。我国官方统计数据与IIF统计数据背离较大,或主要源于统计方法差异。

IIF按月发布的《新兴市场证券投资资金流动追踪报告》中,相关数据遵循国际收支统计原则,即仅当居民与非居民之间发生资产所有权转移时才记录为流动。由于IIF数据可以作为国际收支平衡表中投资组合流量数据的及时替代指标,因此被广泛应用于政策研究。但在使用该数据时,需要注意的地方包括,一是最近两至三个月的数据会进行修订;二是投资组合流量数据的覆盖范围在国家层面有所不同,如部分国家的债券流量数据仅涵盖本币和/或主权债券。此外,IIF对新兴市场月度资金流动的监测采用计量经济模型,通过引入金融变量与债券发行数据对基础证券流动数据进行补充校准【4】。相较于此,我们认为,我国官方统计的月度外资实际持有量数据准确度更高,应当以此为准。

7月份,货物贸易涉外收付款顺差环比增加226亿至894亿美元,为历史次高,是因为涉外收入增加272亿美元,大于涉外支出增幅46亿美元。同期,海关统计的货物出口规模环比减少34亿美元,进口规模则增加130亿美元。因此,货物贸易涉外收付款顺差扩大,反映了出口企业收款加快、进口企业付款放缓的影响。当月,出口收入率升至98%,为近五个月以来新高,进口支出率降至101%,为2024年9月以来新低。

7月份,服务贸易涉外收付款逆差环比增加28亿美元,其中涉外支出增加56亿至436亿美元,为年内次高,仅低于1月份支出规模488亿美元,反映居民暑期跨境出境需求增加;直接投资涉外收付款逆差环比增加3亿美元,涉外收入和支出规模小幅收窄,整体保持基本稳定;收益和经常转移收付款逆差环比仅增加1亿美元,其中涉外支出增加11亿至394亿美元,为近一年以来新高,反映了季节性分红派息较为集中的影响。

银行结售汇顺差继续扩大,市场主体囤积和抢购外汇动机减弱,境内外汇存款余额下降

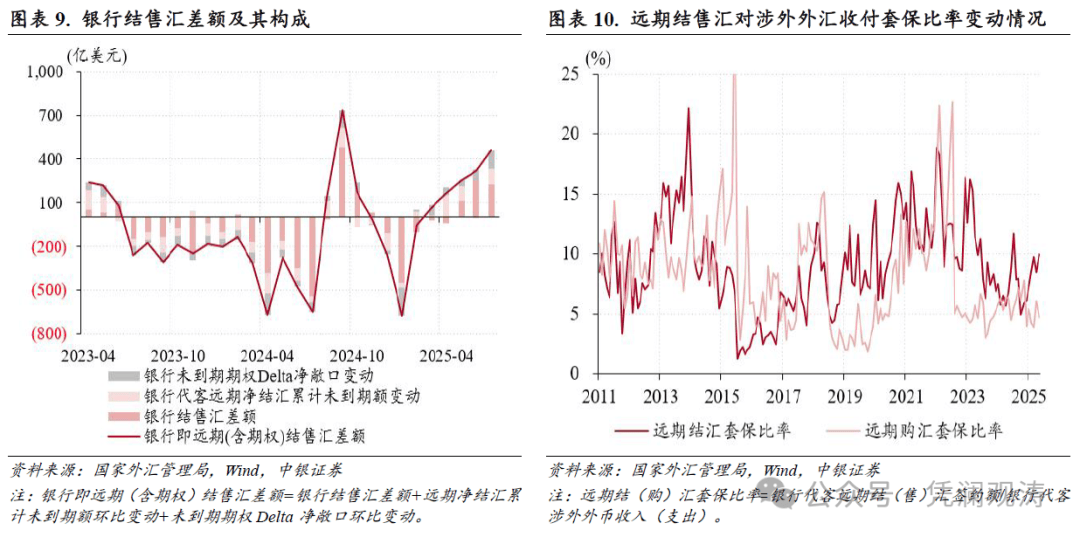

7月份,反映境内主要外汇供求关系的银行即远期(含期权)结售汇(以下简称银行结售汇)连续第五个月出现顺差,顺差规模环比增加135亿至456亿美元,为近五个月以来新高。与5、6月份不同,7月份银行结售汇顺差扩大的主要贡献项由即期交易转为外汇衍生品交易:远期和期权净结汇规模环比增加160亿至228亿美元,银行代客结售汇顺差增加11亿至268亿美元,银行自身结售汇逆差增加37亿至40亿美元,三者分别贡献了银行结售汇顺差增幅的119%、8%、-27%(见图表9)。

不过,考虑到7月份跨境人民币净流出规模处于历史高位,其中部分资金可能在离岸市场购汇,然后通过境外人民币业务参加行向境内平盘,这体现为银行间外汇市场买卖,不反映在银行结售汇统计中。因此,境内外汇供大于求的缺口应该远低于上述结售汇顺差规模。当月离岸人民币汇率较在岸汇率转向总体偏贬值方向,也反映人民币汇率并没有随结售汇顺差环比增加而积累越来越大的升值压力。

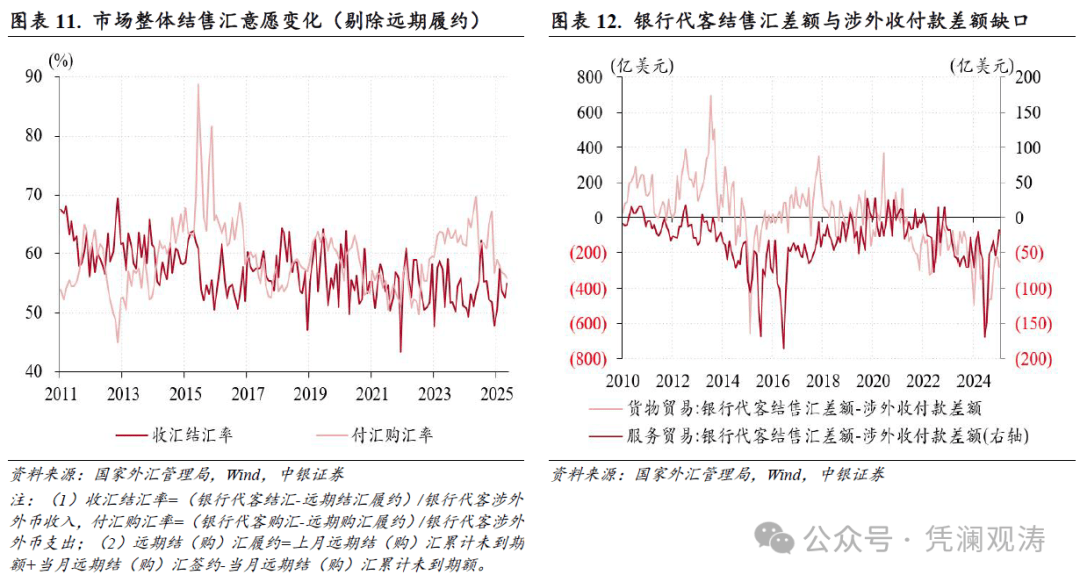

7月份,由于远期美元贴水幅度收窄,市场远期结汇意愿增强、购汇动机减弱。当月,远期结汇签约额环比增加76亿至354亿美元,为2024年10月以来新高,远期购汇签约额减少22亿至150亿美元,因此银行代客远期净结汇累计未到期额由上月减少5亿美元转为增加105亿美元,贡献了银行结售汇顺差规模环比增幅的82%(见图表9);远期结汇套保比率环比上升1.5个百分点至10.0%,同样为2024年10月以来新高;远期购汇套保比率则回落1.4个百分点至4.7%,仍然处于历史低位(见图表10)。

7月份,银行代客外币涉外收付款顺差环比收窄,但银行代客结售汇顺差连续第四个月扩大,二者缺口由上月213亿美元收窄至88亿美元。这主要反映出市场整体结汇意愿增强的影响。当月,剔除远期履约额后的收汇结汇率止跌回升,环比上升2.4个百分点至55.1%,为近三个月以来新高,付汇购汇率则是连续第四个月回落,环比回落0.4个百分点至56.0%,为2023年以来新低(见图表11)。由于人民币汇率并未积累较强的汇率压力和预期,因此市场主体结汇意愿和购汇动机总体保持稳定。

7月份,外贸企业和住户部门结汇意愿齐升。具体而言,货物贸易收入结汇率和支出购汇率环比分别上升4.0个、3.2个百分点,前者升至2024年10月以来新高,服务贸易收入结汇率环比上升3.0个百分点,支出购汇率回落2.2个百分点至64.6%,后者为2023年8月以来新低。由于住户部门囤积和抢购外汇动机均有所减弱,因此服务贸易涉外收付款逆差与结售汇逆差缺口由上月40亿美元降至18亿美元,为2023年7月以来新低(见图表12)。当月,金融机构境内外汇存款余额由此前连续七个月环比增加转为减少46亿美元,其中非金融企业和住户部门境内外汇存款余额分别减少18亿和54亿美元。

注释:

【3】https://www.reuters.com/markets/us/em-portfolios-see-second-biggest-monthly-inflow-four-years-iif-data-shows-2025-08-13/

【4】Koepke R, Paetzold S. Capital flow data—A guide for empirical analysis and real‐time tracking[J]. International Journal of Finance & Economics, 2024, 29(1): 311-331.

风险提示:地缘政治风险超预期,主要央行货币政策调整超预期,国内经济复苏不如预期。

不过,考虑到7月份跨境人民币净流出规模处于历史高位,其中部分资金可能在离岸市场购汇,然后通过境外人民币业务参加行向境内平盘,这体现为银行间外汇市场买卖,不反映在银行结售汇统计中。因此,境内外汇供大于求的缺口应该远低于上述结售汇顺差规模。