全球第二大IPO,紫金黄金首日收涨70%

9月30日,紫金黄金国际(02259.HK)正式登陆港交所,成为今年全球第二大IPO项目,也是港股年内第二大IPO。

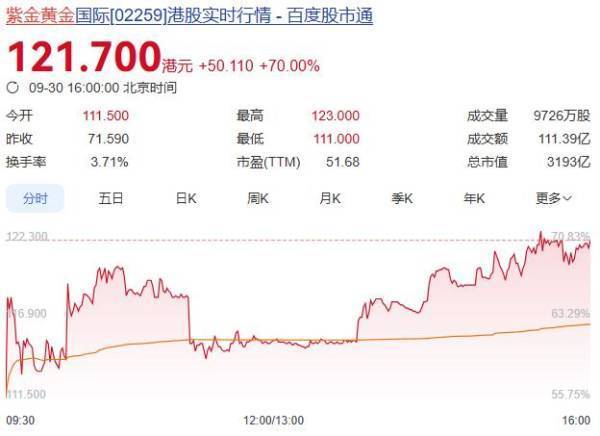

港股上市首日,紫金黄金国际一度涨超68%。截至收盘,该公司股价涨幅为70%,报121.7港元/股,总市值达3193亿港元。

东方财富截图

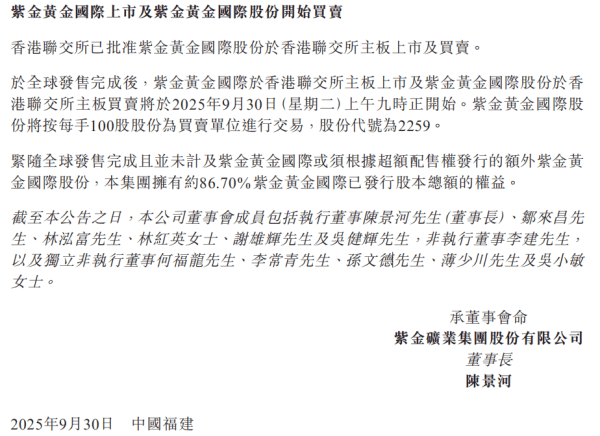

据港交所网站消息,9月30日,紫金黄金国际的母公司紫金矿业发布公告显示,香港联交所已批准紫金黄金国际股份于香港联交所主板上市及买卖。

公告表示,在全球发售完成后,紫金黄金国际在香港联交所主板上市,买卖于9月30日上午九时开始,将以每手100股股份为买卖单位进行交易,股份代号为2259。

公告显示,紧随全球发售完成且并未计及紫金黄金国际或须根据超额配售权发行的额外紫金黄金国际股份,该集团拥有约86.70%紫金黄金国际已发行股本总额的权益。

紫金矿业公告截图

紫金黄金国际9月19日发布的公告显示,公司拟全球发售3.49亿股股份,发售价为每股71.59港元,预计将为公司募集资金约250亿港元(约合人民币约228.6亿元)。该规模仅次于宁德时代410亿港元的募资规模,为今年全球第二大IPO。

根据公告,紫金黄金国际本次全球发售股份初步占公司发行后总股本的13.3%,其中香港公开发售占10%,国际配售占90%。如承销商全额行使超额配售权,发行股份占总股本的比例将提升至15%。

紫金黄金国际表示,本次IPO募集资金将主要用于扩大公司在黄金资源勘探、矿山开发及精炼加工等产业链的布局,并进一步强化公司在全球黄金市场的竞争力。公司为紫金矿业集团的控股子公司,上市后仍将保持紫金矿业控股地位。

公告还显示,紫金矿业H股合资格股东将获得优先认购机会,每持有344股紫金矿业H股,可获分配1股紫金黄金国际的预留股份,以保障母公司股东的利益。

据此前报道,此次IPO吸引多家重量级机构投资者参与。其中,新加坡政府投资公司(GIC)、美国对冲基金公司千禧管理(Millennium Management LLC),以及高瓴资本等知名机构已确认认购。

此外,美国资产管理公司贝莱德(BlackRock)、英国资产管理公司富达国际(Fidelity International),以及英国投资管理公司纪福德(Baillie Gifford)也将作为基石投资者,预计认购约一半的IPO股份。

官网资料显示,紫金黄金国际成立于2007年,总部位于中国香港,主营业务为黄金的勘探、开采、加工和销售,主要销售产品为金锭、合质金和金精矿。根据弗若斯特沙利文的资料,截至去年末,紫金黄金国际的黄金储量856吨,位居全球第九;黄金产量40.4吨,居全球第十一。