金价调整接近尾声?德银:黄金ETF抛售正在减弱,中国税收新政影响不大

据追风交易台,对于关注黄金市场的投资者而言,德意志银行于2025年11月3日发布的最新报告传递了两个关键信号:第一,近期驱动金价回调的黄金ETF(交易所交易基金)大规模抛售正显现减弱迹象,表明本轮价格修正已接近尾声,而非新一轮下跌的开始。第二,备受关注的中国黄金增值税(VAT)规则调整,预计对中国黄金需求和进口的整体影响温和且有限。

这对投资者意味着,金价进一步深度下探至3700-3800美元/盎司区间的风险正在降低。尽管短期市场波动性仍需警惕,但基本面因素有望在年底前重新主导市场,支撑金价回暖。

ETF抛售潮减弱,金价显现韧性

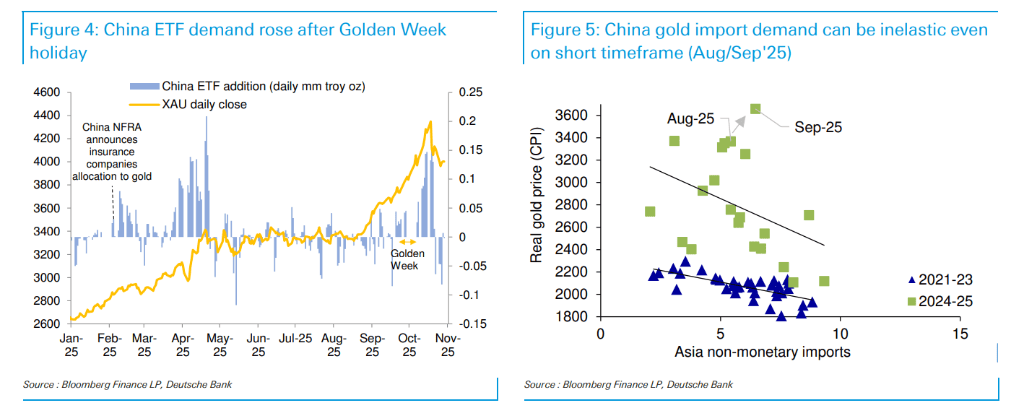

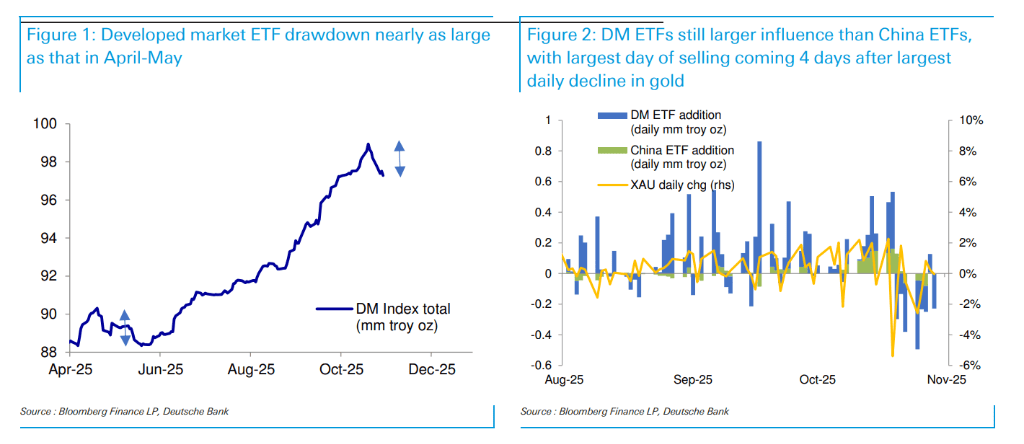

报告观察到的一个核心现象是,推动近期金价调整的动力——发达市场的黄金ETF抛售潮——正在“强弩之末”。数据显示,在过去的8个交易日中,ETF投资者有7天在减持头寸。然而,本轮抛售的累计规模已达到4月至5月期间抛售总量的86%,这表明大部分的卖压可能已经得到释放。

一个值得玩味的细节是,本轮抛售最猛烈的一天(10月27日,减持44.9万金衡盎司)发生在金价收盘价单日最大跌幅整整4天之后。这一时间差有力地支持了一个观点:至少在统计意义上,是金价的下跌引发了ETF的资金流出,而非ETF的抛售主导了价格下跌。这对于判断市场情绪和资金流向的因果关系至关重要。

此外,黄金价格表现出了令人鼓舞的韧性。在美联储主席鲍威尔于10月会议上暗示“12月降息并非板上钉钉”,导致市场对降息预期从23个基点下调至17个基点后,金价依然坚守在3900美元/盎司上方。同时,两位非投票权的地区联储主席也表态倾向于维持利率不变,这些对黄金构成逆风的鹰派信号并未能击穿关键支撑位。

短期波动性警报:一个谨慎的信号

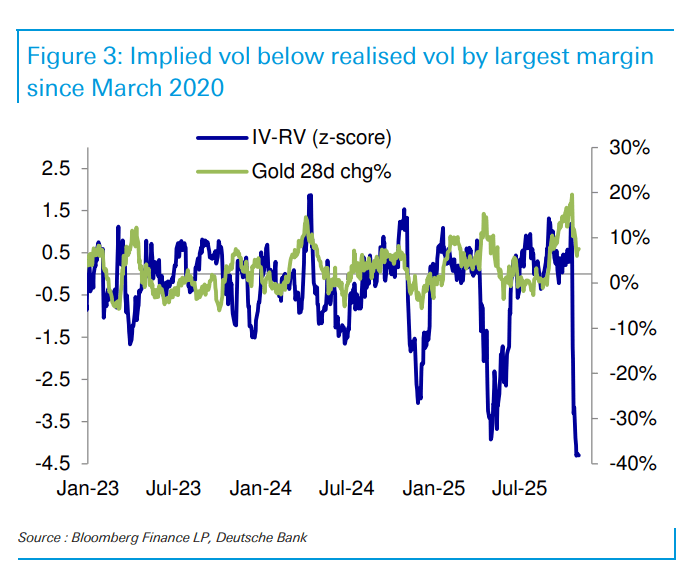

尽管抛售减弱是积极信号,但报告也发出了一项短期风险提示。目前,黄金的1个月已实现波动率(realised vol)远高于隐含波动率(implied vol),二者之间的差距达到了自2020年3月以来的最大值。具体来看,隐含波动率与已实现波动率的差值为-12.6,偏离均值高达4.3个标准差。

对于投资者而言,这意味着实际市场价格的波动比期权市场预期的要剧烈得多。这种高波动环境可能会抑制投资者迅速重建黄金多头头寸的意愿,导致金价在短期内缺乏强劲的上涨动力。不过,历史经验表明,这种波动率差距通常会在2至3个月内收窄,恢复到正常水平。

中国税收新政冲击有限,需求基本面稳固

近期市场关注的另一焦点是中国对黄金增值税规则的调整。据报道,此举将使黄金珠宝销售商的成本增加7%。然而,德意志银行认为,该政策对中国黄金进口需求的冲击将是“温和的”,主要基于以下四大因素:

1.政策对冲时机:政府选择在金价经历了一轮下跌之后实施新政,金价的跌幅大致可以抵消珠宝商增加的成本。此举可视为在消费端中和了成本上升的影响。

2.需求的非弹性特征:长期来看,中国对黄金的需求相对缺乏弹性。报告提供了两个有力的短期例证:在“黄金周”假期后,尽管金价较节前上涨了11%,但中国的黄金ETF需求依然走高,在10月16日达到每日流入0.14百万(即14万)金衡盎司的速度。在2025年9月,尽管金价上涨了9%,但中国的黄金进口量反而增加了6%。

3.投资产品不受影响:此次增值税调整主要针对黄金珠宝。包括金条在内的实物黄金投资产品不受影响,并将继续享受13%增值税中6%的进项税抵扣。

4.商家或自行消化成本:为了在激烈的市场中获得竞争优势,珠宝商可能会选择暂时压缩自身利润空间来吸收增加的税收成本,而不是完全转嫁给消费者。

因此,德意志银行判断,中国增值税规则的改变不太可能对中国的黄金珠宝需求或黄金进口速度产生巨大或持续的负面影响。