稠州银行再次被罚,分行连领罚单,银行增收不增利,股权频繁拍卖

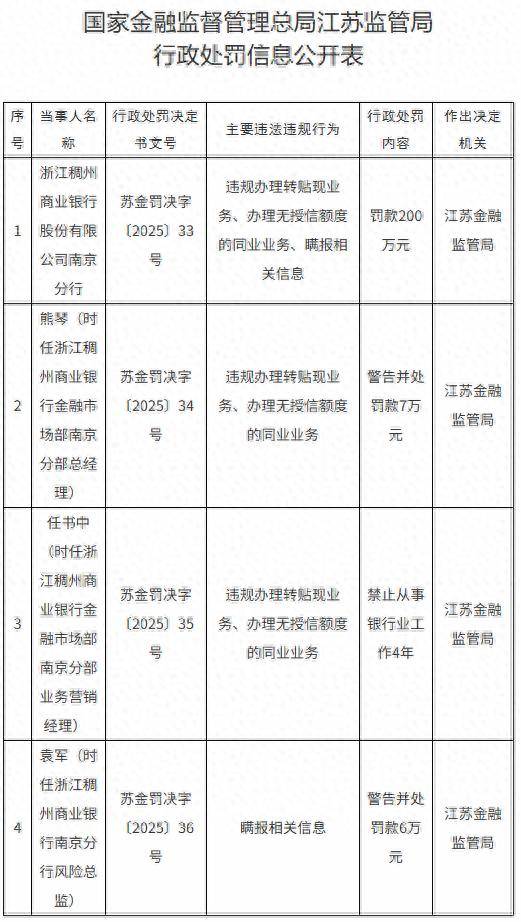

7月29日,国家金融监督管理总局江苏监管局发布罚单,浙江稠州商业银行股份有限公司南京分行,因违规办理转贴现业务、办理无授信额度的同业业务、瞒报相关信息等,被罚款 200 万元。

同时,还有三位负责人被罚,金融市场部南京分部总经理熊琴被警告并罚款7万元,业务营销经理任书中被禁止从事银行业工作4年,南京分行风险总监袁军被警告并处罚款6万元。

值得一提的是,就在一年前的2024 年7月,稠州银行曾两次收到大额罚单。

2024年7月3日,国家金融监督管理总局官网披露,稠州银行温州分行因五项违法违规事实被罚款165万元,时任该分行行长助理郑巧弟被警告。这五项违法违规事实分别为贷款五级分类不审慎;为无实际生产经营异地借款人发放个人经营性贷款;违规变相与无资质的第三方机构合作开展融资担保业务;违规向公职人员发放个人经营性贷款;以月末发放月初收回方式虚增存贷款。

2024年7月10日,国家金融监督管理总局网站公布,稠州银行上海分行因14项违法违规事实,被罚款合计1085万元。这些违法违规事实包括违规提供政府性融资;流动资金贷款违规用于固定资产投资;流动资金贷款贷后管理严重违反审慎经营规则;未按规定监测经营性物业贷款使用情况;个人贷款资金违规用于禁止性领域;个人消费贷款违规用于置换他行按揭贷款等。

上述密集的被罚信息暴露出稠州银行在内部控制、风险管理和合规文化建设等多方面存在的问题。

官网资料显示,稠州银行初创于1987年,起源于全球最大的小商品集散中心——义乌,2006年成功由城市信用社改建为股份制商业银行。经过近40年的发展,目前共设有分行(管理部)15家,并发起设立了浙江稠州金融租赁有限公司及7家村镇银行,机构遍布全国9省(直辖市),已发展为一家资产总额超3400亿元、营业网点270余家、员工7000余名、跻身全球银行500强、中国银行业100强的现代化股份制商业银行。

然而,最新数据显示,2024年,稠州银行陷入了“增收不增利”的困境,尽管实现营业收入110.89亿元,同比增长12.02%,但归母净利润却同比下滑27.552%至13.75亿元。

值得注意的是,稠州银行股权多次拍卖。在阿里司法拍卖平台上,该行的股权拍卖记录已超过200条,拍卖标的价格从百万元到数亿元不等。这与稠州银行创立初期广泛吸纳民营资本,导致股权结构极为分散有关。目前,浙江东宇物流有限公司与宁波杉杉股份有限公司并列成为该行的第一大股东,各自持有7.06%的股份。

公开资料显示,稠州银行很早便有了进军资本市场的野心。该行自2008年起便开始了IPO辅导备案的旅程,2009年,义乌市政府网站曾刊载,“稠州商业银行已基本完成上市准备工作”。然而,时光荏苒,16年过去,稠州银行的IPO之路仍未见明显进展。

来源:读创财经