广发银行350亿元项目,有承销商700元揽活!交易商协会:银行涉嫌存在引导报价行为

红星资本局7月22日消息,主承销商报价低至千元,承销总费用不足6.4万元,近期广发银行股份有限公司(下称“广发银行”)350亿元二级资本债项目因“超低价”中标引发市场关注。

7月21日,中国银行间市场交易商协会(下称“交易商协会”)发布最新公告称,在调查过程中发现,发行人广发银行涉嫌存在引导报价行为,协会正进一步查实,下一步将加强对发行人相关行为的规范,对存在此类行为的发行人坚决予以惩处和打击。此前,交易商协会已对6家主承销商启动自律调查。

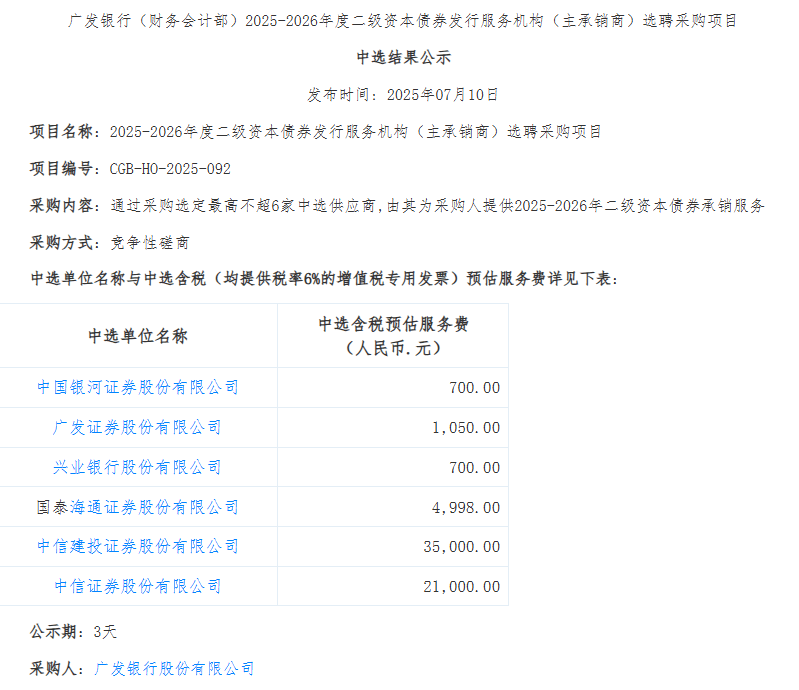

据媒体此前报道,7月10日,广发银行发布“2025-2026年度二级资本债券发行服务机构(主承销商)选聘采购项目”中标公告,中信证券、中信建投、中国银河、广发证券、国泰海通与兴业银行六家机构成功中选。项目规模达350亿元,采购采用竞争性磋商方式,公告中明确列示了各家报价明细。

中标公告披露的承销服务费总额仅为63448元(含6%增值税),平均每家机构费用约为1万元,远低于市场平均水平。

7月21日,红星资本局查询广发银行供应商服务平台发现,已无法找到上述中标公告。据天眼查的招投标信息,6家中选单位与中选预估服务费(含税)分别为:中国银河证券700元,广发证券1050元,兴业银行700元,国泰海通证券4998元,中信建投证券35000元,中信证券21000元。

截图自天眼查网站

红星资本局梳理发现,这并非广发银行首次因债券承销费率“白菜价”引发热议。

2022年9月20日,广发银行公示了260亿元金融债的6家中选主承销商,分别是中信证券、国泰君安(现国泰海通)、广发证券、光大证券、中银国际证券和招商银行广州分行,6家承销商报出的服务费率在0.000046%至0.0002%之间。假设平均每家承销商可承销43.3亿元债券,按中标承销费率计算,承销费在1992元至8660元之间。