天风证券:给予成都银行买入评级

天风证券股份有限公司刘杰近期对成都银行进行研究并发布了研究报告《营收向上源自扎实基本面》,给予成都银行买入评级。

成都银行(601838)

事件:

成都银行发布2025半年度财报。2025上半年,公司营业收入、归母净利润分别同比+5.91%、+7.29%;不良率、拨备覆盖率分别为0.66%、452.7%。

点评摘要:

净利息收入回暖,支撑营收增速向上。2025上半年,成都银行实现营收约122.7亿元,同比+5.91%,环比一季度增速提升2.74pct。营收结构上,净利息收入97.66亿元(YoY+7.59%),占总营收79.6%;非息净收入25.04亿元,同比-0.16%,占营收比重较一季度提升3.0pct。拨备前利润25Q1、25H1增速分别为+3.59%、+6.84%,归母净利润同比增速分别为+5.64%、+7.29%。

2025上半年,成都银行净息差录得1.62%,与25Q1持平。生息资产收益率录得3.57%,较2024年末下行27bp;计息负债成本率显著改善,较2024年末压降24bp至1.98%。

分细项来看,公司25H1生息资产端,贷款收益率为4.06%,较2024年末下行30bp;其中对公、零售贷款平均收益率为4.26%、3.12%,较2024年末分别下降26、51bp。同业资产平均收益率为2.30%,较2024年末下滑31bp。另外,或受今年一季度债市扰动影响,金融投资收益率较2024年末下行40bp至2.96%。计息负债方面,各项利息成本率改善较为显著。25H1存款、金融负债、同业负债平均成本率分别为1.96%、2.06%、1.87%,分别较2024年末改善20、44、17bp。其中,对公及零售存款平均成本率分别下行24、25bp至1.50%、2.35%。

非息收入方面,2025上半年公司手续费及佣金净收入2.48亿元,YoY-45.15%;投资净收益22.66亿元,YoY+13.07%,占总营收比重为18.47%。

资产端:对公贷款基本面依旧维持高速增长。截止2025上半年,成都银行生息资产总计1.36万亿元,较2024年末增长9.79%,同比增长14.19%。其中,贷款、金融投资、同业及拆放、存放央行分别同比+18.30%、+27.73%、-33.47%、-5.46%。

负债端:截止2025上半年,成都银行计息负债余额1.26万亿元,同比增长13.55%,较2024年末增长8.35%。负债结构上,存款、发行债券、同业负债分别同比+12.68%、+22.08%、+40.71%。

资产质量稳健经营,拨备维持高位。截止2025上半年,成都银行不良贷款率为0.66%,环比持平。逾期率较2024年末压降13bp,录得0.77%,贷款拨备率2.98%,环比-3bp;拨备覆盖率为452.7%,环比-3.35pct,依旧维持较高水平。

投资建议:

成都银行25H1营收扎实增长,规模稳健扩张。我们预测企业2025-2027年归母净利润同比增长为+6.27%、+7.92%、+8.79%,对应现价BPS:22.83、27.22、31.76元,调整为“买入”评级。

风险提示:宏观经济震荡;不良资产可能暴露;息差压力加大。

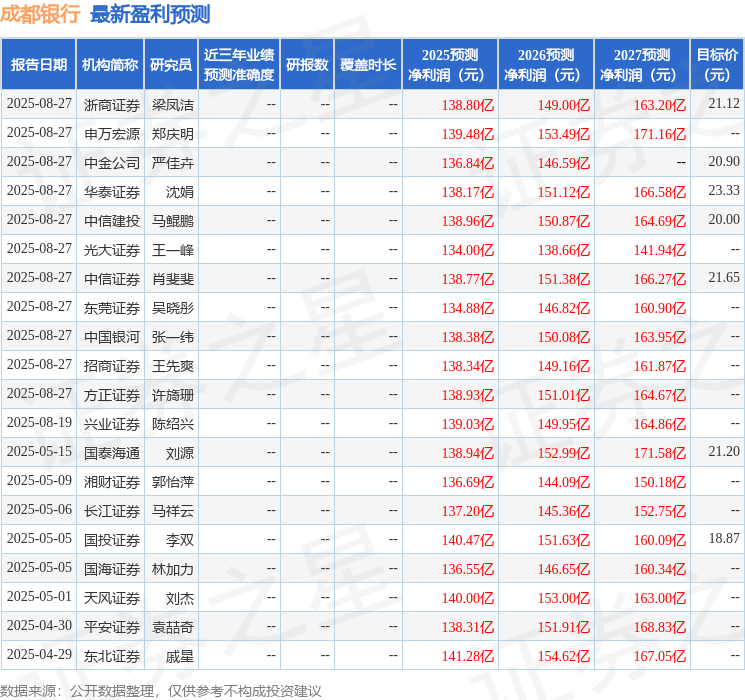

最新盈利预测明细如下:

该股最近90天内共有15家机构给出评级,买入评级12家,增持评级3家;过去90天内机构目标均价为21.31。

以上内容为证券之星据公开信息整理,由AI算法生成(网信算备310104345710301240019号),不构成投资建议。