机构研究周报:全球流动性宽松,人民币资产吸引力上升

【摘要】中金公司张峻栋认为,美日国债风暴可能倒逼美国联储开启YCC,助推中国资产的吸引力。万家基金叶勇指出,2026年有望走出通缩格局,PPI转正将促资产价格回升和顺周期板块回暖。

一、焦点锐评

1.中际旭创成公募基金第一大重仓股

公募基金2025年四季报披露收官。Wind数据显示,中际旭创超越宁德时代成为公募基金第一大市值重仓股,新易盛居第三。当季,公募基金加大了对焦电子、电力设备等核心赛道布局。截至2025年底,公募基金市场总规模接近37万亿元,续创历史新高。

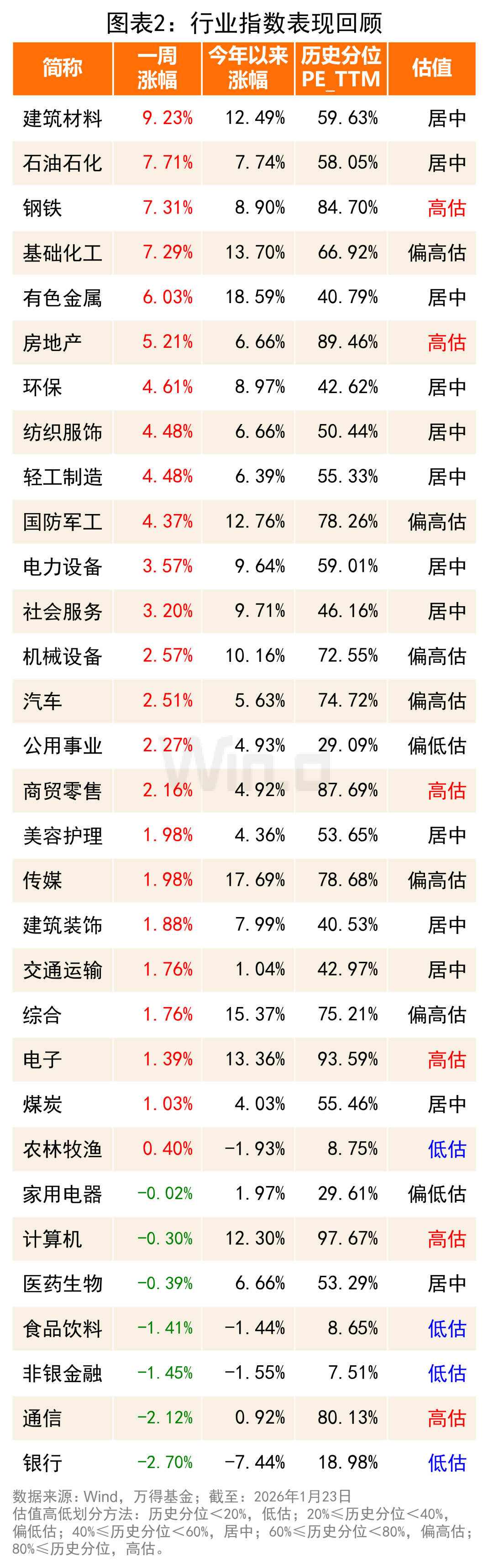

【解读】银河证券杨超分析称,2025年第四季度末,股票仓位环比下降1.40个百分点至84.22%,依然处于2005年以来历史高位水平。其中,A股在资产配置中的占比延续上行,上升0.66个百分点至72.18%。整体来看,通信、有色金属、汽车行业获得主动偏股型基金明显加仓且处于超配状态。

二、权益市场

1.中金点睛:人民币资产吸引力上升

中金公司张峻栋认为,美日国债风暴可能倒逼美国联储开启YCC,全球流动性宽松预期增强。目前美元贬值周期将利好人民币兑美元汇率,同时助推中国资产的吸引力。资本市场结构性机会最显著,建议布局A股和港股,尤其是全球资金低配的中国市场;此外,有色金属在弱美元周期中表现或相对突出。

2.万家基金:通缩逆转或带来市场风格切换

万家基金叶勇指出,2026年有望走出通缩格局,PPI转正将促资产价格回升和顺周期板块回暖,投资重点在有色金属、化工、保险等顺周期行业,尤其是工业有色品种的盈利和估值提升共振潜力显著。若通缩叙事结束,高估值科技股或因分母端压制承压。建议依据反内卷政策进展、地产企稳和基数效应对市场风格切换进行前瞻布局。

3.国信证券:A股慢牛行稳致远

国信证券荀玉根等指出,从融资端看,未来将规范退市及分红制度,提高上市公司质量;从投资端看,将推动长期资金入市,完善长周期投资的制度环境。同时,"新质生产力"替代传统动能驱动经济增长,包括人工智能、新能源等领域将成为长期经济竞争力的重要支撑。26年A股盈利动能从估值驱动切换至基本面改善,资金入市和市场活跃度将进一步增强。

三、行业研究

1.景顺长城基金:把握中短期景气度机会

景顺长城基金杨锐文指出,未来突出短、中、长期策略平衡,进一步把握中短期景气度机会,同时继续深耕长期布局。对预计算力板块的beta效应减弱持乐观态度,市场环境更有利于精选个股优势。此外,"反内卷"是促进经济健康发展的重要措施,推动产业竞争向价值转型,并期待长期投资策略逐渐进入收获阶段,为投资者创造价值。

2.华夏基金:科技产业链迎来全面爆发

华夏基金屠环宇指出,当前科技产业链加速成型,包括算力、电力、模型和应用等环节,各领域协同联动发展已取代单点突破模式。AI驱动的芯片需求引领半导体进入新一轮扩产周期,企业应着重关注先进制程和评估国产替代机会。同时,随着算力持续提升,终端产品或迎来结构性投资机会,光伏、储能等方向值得额外布局。

3.银河基金:聚焦新能源和储能投资机会

银河基金李一帆指出,当前新能源板块复苏节奏不一,储能和锂电领域存在机会,尤其在需求增长和供需改善下锂电行业景气度显著提高,同时光伏领域的政策推进尚需时间。此外,未来数年潜在关注方向包括钙钛矿、太空光伏等创新领域及智能化影响下的固态电池产业化进程。

四、宏观与固收

1.中信证券:绩优债基配置策略揭秘

中信证券明明等认为,在债市逆风期,绩优债基普遍采取了"短久期、高评级、高流动性"的资产配置策略。它们倾向偏好高流动性资产如金融债和同业存单,以减少波动并提高组合安全性,同时降低组合信用及久期风险,通过此类调整有效应对利率上行带来的不确定性。

2.汇丰晋信基金:债市震荡或需精细化管理

汇丰晋信基金认为,2026年债市或呈"低利率、高波动"特征,需降低单边预期,聚焦结构性机会。可关注中短端利率债,以及高等级信用债等稳健配置方向,同时警惕通胀上行、债供给高位与外部政治风险等挑战。

3.广发基金投顾:关注短端信用债

广发基金投顾指出,当前债市整体下跌风险有限,宽财政政策下收益率难现系统性大幅上行,其中短端信用债因居民定存到期再配置和理财产品增量资金可能迎来利好,投资者可结合固收+策略优选配置抗波动的稳健资产。

五、资产配置

1.国泰基金:春季躁动行情下的投资方向

国泰基金程瑶指出,2026年一季度市场震荡后因人民币升值及增量资金流入,有望展开春季行情,建议关注价格具备改善基础的有色、化工、新能源板块。同时债市方面虽有交易性机会,但利率持续上行受限,需谨慎参与。固收市场着重结构性交易机会,不宜过度博弈趋势性行情,以"攻守兼备"策略提升收益为主。

欢迎登录万得基金APP,申购相关基金!

(2)