存款利率走低,买黄金养老靠谱吗?

存款利率这么低,养老要不要改投黄金?

望着接连攀升的金价,再对比已然“1”字打头的存款利率,不少投资者心里都冒出了同一个疑问:

“存款利率这么低,养老要不要改投黄金?买黄金养老到底靠谱吗?”

从抗通胀能力到避险属性,再到近年全球央行购金潮与地缘政治的催化,黄金的光环似乎愈发耀眼。

但当我们手握养老资金,直面“黄金能否撑起养老支柱”这个核心问题时,答案或许需要跳出短期涨跌的喧嚣,回归养老投资的本质——

追求长期稳健的现金流、可控的波动性,以及对抗购买力缩水的确定性。

01 黄金在养老投资中的角色

——是“压舱石”,而非“主力军”

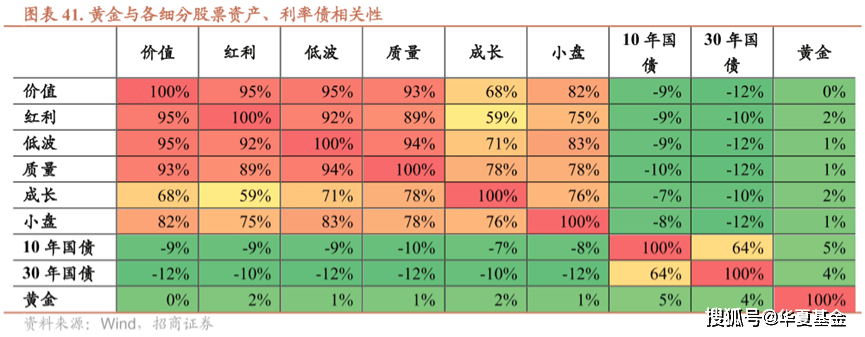

黄金的长期配置价值在于其“反脆弱性”。历史上,黄金与股票、债券等传统资产的相关性较低,这意味着当市场遭遇剧烈波动时,黄金往往能起到对冲风险的作用,成为资产组合的“压舱石”。

以2023年为例,当年权益市场整体蛰伏,沪深300指数全年下跌11%,而内盘金价却逆势上涨16%。这种在市场动荡中仍能创造收益的“危机alpha”特性,正是黄金吸引投资者的重要原因。(来源:Wind)

不过,若将黄金作为养老核心资产,其短板也同样鲜明。

第一,黄金不生息,不产生持续的现金流。

养老资金的核心诉求之一,是能长期提供稳定现金流以覆盖生活开支。但黄金本身不生息、不分红,收益完全依赖买卖价差。

相比之下,红利类指数基金跟踪的指数(如红利低波)股息率可达4.5%,十年期国债票息也有1.8%,即便不考虑资本利得,也能提供较为稳定的现金回报,更贴合养老资金的现金流需求。(来源:Wind,2025.10.9)

第二,黄金的波动性天然较高。

养老投资讲究“以时间换空间”,最忌因短期大幅波动被迫在低点卖出。但黄金的波动性似乎超过了养老资金可承受的稳健范围。

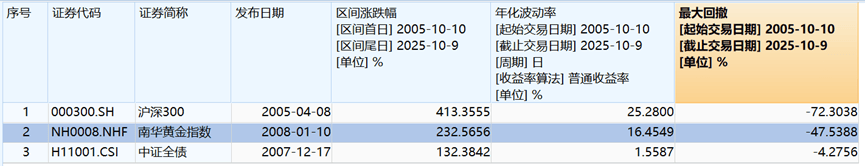

来源:Wind,统计区间2005.10.10-2025.10.9。指数历史走势不预示未来表现,不代表基金产品收益。

以近二十年数据为例,南华黄金指数年化波动率达16%,同期中证全债指数仅1.6%,黄金的波动性虽略低于股票,但远超债券。

更关键的是,黄金的长期上涨并非线性。过去百年金价虽整体向上,但每隔十年或十几年就会出现一轮长达5年甚至更久的下滑周期,近二十年最大回撤更是达到48%。

如果养老资金重仓黄金,一旦遭遇这种极端行情,很可能因恐慌性操作打乱长期养老规划。

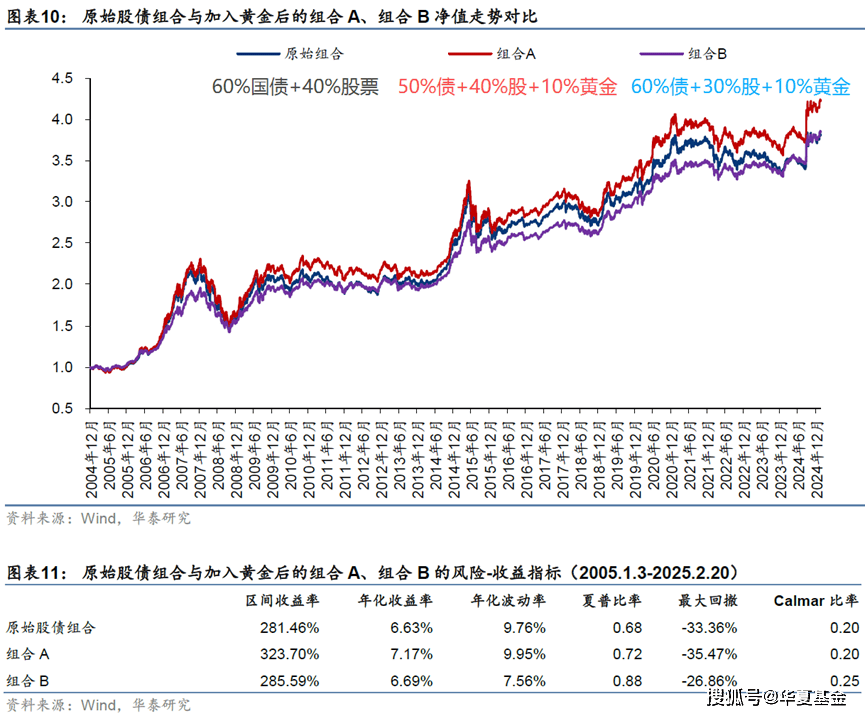

因此,在养老配置中,黄金更适合作为战术仓位而非核心资产,建议占比控制在5%-10%,主要作用是分散组合风险、对冲极端市场波动,而非替代生息资产成为养老支柱。

02 什么样的配置更适合养老?

——是“多元组合”,而非“单一冠军”

其实,养老投资的关键从不是挑出某类冠军资产,而是构建一套能适配长期稳健需求的科学组合。毕竟养老规划是一个全面的体系,既需要资金储备的支撑,也离不开医疗保障等基础托底。

而资金储备的核心,就是通过多元化资产配置,平衡收益性、安全性与流动性,再结合社保、个人养老金账户等保障手段,搭建起更稳固的养老策略体系。

具体到资产组合构建,可参考“核心-卫星”策略,兼顾稳健打底与长期成长。

核心资产:作用是“稳”,为组合提供对抗购买力缩水的基础收益和现金流

①红利类指数基金(如红利低波)、低波类养老FOF,适合作为底仓

②核心宽基指数(如沪深300、中证A500),分享经济的长期成长;

卫星资产:作用是“补”,一方面提升组合的长期收益潜力,另一方面对冲特定风险

①科技类指数基金(如科创50),锚定中国产业升级带来的长期收益

②黄金(如黄金ETF),如前文所说,黄金的“反脆弱性”能进一步增强组合的抗风险能力。

图:加入黄金的组合夏普比率高于原始股债组合

说到底,黄金的光芒或许容易让人忽视其高波动的本质,但养老是一场马拉松,而非冲刺。

与其纠结“黄金能否独挑大梁”,不如回归“核心-卫星”的配置逻辑,让黄金成为风险对冲的工具,用生息资产创造现金流,再通过多元配置睡得安稳。

风险提示

以上不构成证券推荐。本资料观点仅供参考,不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。以上内容不构成个股推荐。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。管理人不保证盈利,也不保证最低收益。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,入市须谨慎。