南海农商行IPO重启:营收萎缩,关注类贷款高增引风险警惕

证券之星 赵子祥

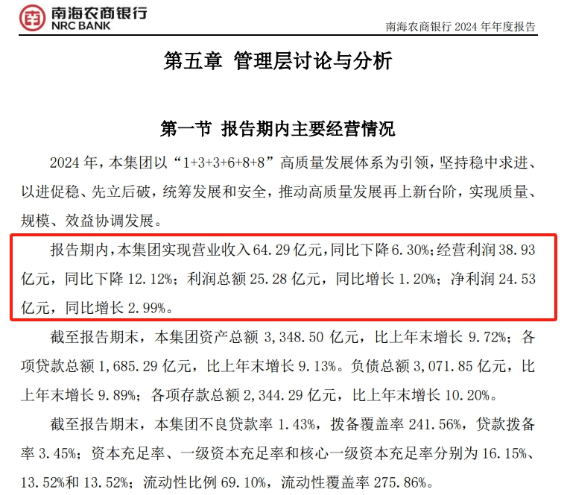

近日,深交所信息显示,南海农商行因更新财务资料,其IPO审核状态于6月30日恢复为“已受理”。作为一家区域农商行,其上市进程背后,是近年来业绩持续承压的现实——营收连续两年下滑,2024年同比降幅扩大至6.30%。

证券之星注意到,资产质量方面,不良贷款率虽较2023年微降但幅度轻微,关注类贷款余额增速超15%;叠加股权结构分散及大股东股权易主等变动,这家拟上市银行正面临盈利能力、风险抵御及公司治理的多重考验。

去年业绩疲软,营收规模再缩水

日前,深交所发行上市审核信息公开网站显示,6月30日,南海农商行因更新提交相关财务资料,IPO审核状态恢复为“已受理”。

从公开数据来看,南海农商行的营业收入近年来呈现出下滑趋势。2022-2024年,其营业收入分别为69.86亿元、68.61亿元和64.29亿元。2023年较2022年下降1.79%,2024年较2023年更是下降了6.30%。这意味着在短短两年间,该行营业收入累计降幅超过8%。

各分部收入情况方面,截至报告期末,公司金融业务实现营业收入25.28亿元,同比下降11.77%;个人金融业务实现营业收入14.52亿元,同比下降7.28%;资金业务实现营业收入20.69亿元,同比增长2.99%;其他业务实现营业收入3.80亿元,同比下降9.78%。

净利润方面同样不容乐观,2022年净利润为27.28亿元,2023年下降至23.82亿元,虽然2024年回升至24.53亿元,但相比2022年仍有差距,且增长幅度仅为2.99%。

进一步分析收入结构,利息净收入作为银行传统业务收入的重要组成部分,在2024年同比下降14.15%,减少6.13亿元。这主要是由于在利率市场化的大背景下,市场竞争激烈,银行存款利率居高不下,导致负债端成本上升,而贷款端收益率却因市场竞争和宏观经济环境影响而下降,使得净利差收窄。

年报显示,2024年该行净利差为1.39%,较2023年的1.76%下降了0.37个百分点;净利息收益率为1.34%,较2023年的1.72%下降了0.38个百分点。手续费及佣金净收入也出现明显萎缩,2024年同比下降18.98%,减少0.47亿元,这反映出该行在中间业务拓展方面遭遇瓶颈,未能有效适应市场变化和客户需求。

尽管其他非利息收益增长了10.00%,但难以完全抵消利息净收入和手续费及佣金净收入下降带来的缺口。

在支出端,虽然2024年信用减值损失大幅减少29.35%,节省了5.68亿元,在一定程度上优化了成本结构,使得净利润仍能实现增长,但这并不能掩盖该行在盈利能力方面存在的深层次问题。

资产质量承压,关注类贷款余额增速超10%

资产质量是衡量银行稳健性的重要指标,南海农商行在这方面的表现有些喜忧参半。2021-2023年末,该行的不良贷款率分别为1.08%、1.13%和1.49%,呈现出逐年上升的趋势。截至2024年末,不良贷款率虽有所下降,为1.43%,但相比2022年的1.13%仍处于高位。

不良贷款余额同样持续增长,2021-2024年分别为13.52亿元、15.97亿元、22.94亿元和24.06亿元。

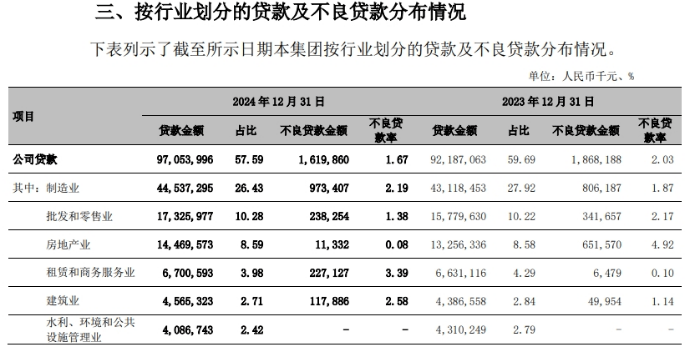

从贷款行业分布来看,截至2023年末,房地产行业不良贷款率高达4.92%,远高于其他行业。虽然2024年房地产业不良率情况压降非常明显,从2023年末的4.92%大幅降至0.08% ,但其他行业不良贷款率表现各异,暴露出资产质量隐患。

制造业不良贷款率从2023年的1.87%升至2.19%,批发和零售业不良率由2.17%降至1.38%;租赁和商务服务业不良率飙升,从2023年的0.10%猛增至3.39% ;建筑业不良率也从1.14% 上升至2.58%。各行业不良率波动,反映南海农商行不同领域信贷风险分化,资产质量管控仍面临复杂挑战。

截至2024年末,该行关注类贷款余额为62.05亿元,比上年末增长15.87%;关注类贷款率为3.68%,比上年末上升0.21个百分点。关注类贷款的增加意味着潜在风险在上升,未来有可能进一步转化为不良贷款。

对于关注类贷款余额和关注类贷款率均有所上升,南海农商行在年报中表示,主要是外部经济环境面临需求收缩、供给冲击、预期转弱三重压力,加之经济活力完全复苏仍需要时间,

经济下行的压力传导至各市场主体,部分企业由于资金周转不畅,贷款出现逾期导致下调为关注。

此外,作为银行应对信用风险的重要防线,南海农商行的拨备覆盖率整体表现呈现波动。2021-2023年,拨备覆盖率分别为296.79%、288.81%和230.55%。虽然在2024年末,拨备覆盖率增长至241.56%,但仍然低于早些年的水平。较低的拨备覆盖率表明该行抵御信用风险的能力在减弱,一旦不良贷款进一步爆发,可能对其财务状况造成严重冲击。

大股东近亿股权易主,股权结构不稳定

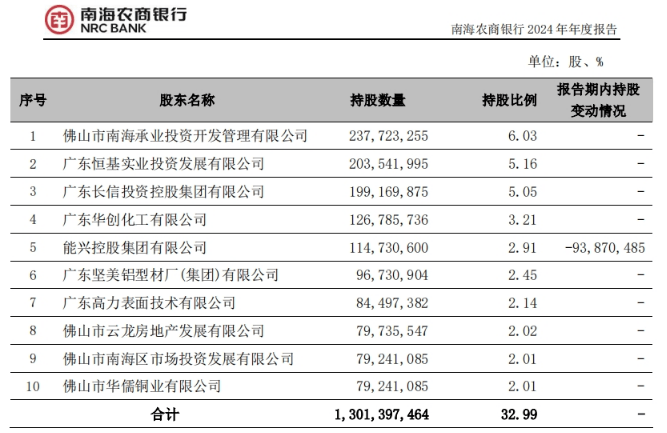

南海农商行的股权结构极为分散,一定程度上增加了公司治理难度。截至2024年报告期末,该行股东总数10916户,与上年末持平。其中,法人股东56户,比上年末增加1户;自然人股东10860户,比上年末减少1户。自然人股东中,职工自然人股东2141户,比上年末减少1户;非职工自然人股东 8719户,与上年末持平。上述股东户数发生变动的原因为执行生效的司法判决、遗产继承等法律强制性转让。

2024年11月10日,该行原第二大股东能兴控股持有的9387.05万股南海农商行股份在京东资产交易平台上公开拍卖,起拍价为4.4亿元,评估价值为6.29亿元,但由于市场反应冷淡,最终未能成交。

随后在12月3日的第二次拍卖中,这部分股权被广东南海控股集团和广东南海产业集团联手以3.74亿元的价格拍下,成交价格仅为评估价值的六成左右。

广东南海控股集团是南海区资产规模最大、资本实力最雄厚的综合性国有投资集团;广东南海产业集团则是南海区国有资产监督管理局管理的区属一级国有企业。能兴控股持有的股权被低价出售,无疑为南海农商行的股权结构和公司治理带来了新的不确定性。此次交易完成后,南海农商行持股超5%的法人股东仅剩3家。

南海农商行的机构股东中还包含多家房地产企业。招股书显示,佛山市云龙房地产发展有限公司、佛山市南海海逸房地产开发有限公司等房企均持有该行股份。在房地产行业整体承压的背景下,这些股东的财务状况也可能对南海农商行的股权结构产生潜在影响。

南海农商行自2018年启动上市计划以来,已历经多年波折。期间,受到政策调整、市场波动以及自身经营问题等多重因素影响,IPO进程屡次受阻。在当前银行业竞争日益激烈、监管要求不断提高的背景下,南海农商行要成功上市,从自身角度出发,必须改善业绩状况,提升盈利能力,优化资产质量,稳定股权结构,完善公司治理。只有这样,才能满足监管要求,赢得投资者信任,在资本市场中占据一席之地。(本文首发证券之星,作者|赵子祥)