飞向黄金?

上周美国市场现股、债、汇三杀格局,黄金市场亦风云变化。

国际金价从4月22日的3500美元/盎司高位回调至5月15日的3123美元/盎司,跌幅超11%之后,最近一周迎来持续反弹,重回3350位置。国内周大福、老凤祥等品牌足金饰品价格集体突破1012元/克,创下国内金饰市场历史新高。

01

十字路口:分歧的金价

近期金价持续高位震荡,黄金市场观点分歧也空前。

其中,Incrementum AG最为乐观,近期发布报告《In Gold We Trust 2025》宣告“大做多时代”,相信动荡和相信的力量——2025年末目标看到4080美元,2030年末远景看到4821美元,通胀尾部风险若加剧,最高可冲击8900美元。这家公司曾在2020年发布《黄金十年曙光》准确预测了黄金的大牛市。近期400页纸的报告中,重要的逻辑主要包括:

(1)美国激进贸易保护政策重新抬头,全球贸易格局面临剧变,关税政策与去美元化趋势可能重塑全球贸易与货币秩序。这双重冲击正在根本性重塑全球货币秩序,促使各国增持黄金、白银等政治中立的储备资产;

(2)主要发达国家债务负担达到警戒水平,陷入难以自拔的债务螺旋。美国仅债务利息支出就已超过国防预算,促使市场将黄金视为信用与通胀双重避风港;

(3)全球央行与大型机构投资者争相囤积黄金;

(4)通胀风险。

与此同时,看跌的声音也不绝于耳。

花旗银行在5月中旬将金价看跌至3150美元,认为黄金价格的上涨主要受到贸易摩擦和地缘政治风险的推动。若贸易谈判取得实质性进展,黄金的避险需求将下降。随着市场对这些风险的消化,黄金价格的上涨动能可能减弱。

更令人担忧的是,欧元区黄金衍生品市场风险正在悄然累积。最新数据显示,相关敞口已飙升至1万亿欧元,较半年前暴增58%。欧洲央行四位资深经济学家近日联名发布风险预警,尽管遭到很多市场人士质疑,但尾部风险仍然很客观——当前黄金市场高度集中于少数巨型机构、过度依赖杠杆操作、场外衍生品交易缺乏透明度。这些因素与日益紧张的地缘局势交织,形成了欧元区金融稳定的潜在定时炸弹,一旦引爆,后果不堪设想。

02

最新变量:

飞向黄金,对冲美元体系贬值

目前,更深层次的结构性问题正在美元体系内部酝酿,并随着美国主权信用评级调降,叠加“大漂亮法案”众议院通过,而成为现实。越来越多顶尖经济学者和华尔街重量级机构公开质疑美元全球主导地位的可持续性。在这一切发生的过程中,黄金在上周成为了最佳受益者。

美国债务危机的严重性在5月17日得到了最有力的印证:穆迪将美国主权信用评级从Aaa下调至Aa1,理由是政府债务与利息支出比例不断攀升。至此,三大国际评级机构均已下调美国评级,美元作为全球储备货币的信用基础正在前所未有地动摇。

上周,特朗普政府力推的“美丽大法案”在众议院通过,也成为压垮美元信用的潜在稻草。该法案包含大规模减税、增加移民管控支出、削减医疗补助等激进措施。多家权威机构预测,若法案通过,未来十年美国财政赤字将暴增4-5万亿美元。目前该法案还需参议院批准,虽然时间漫长也充满变数,但市场已开始提前反应这一风险。或者更准确地来说,市场短期集体定价这个坚不可摧体系动摇的概率,正在增加。

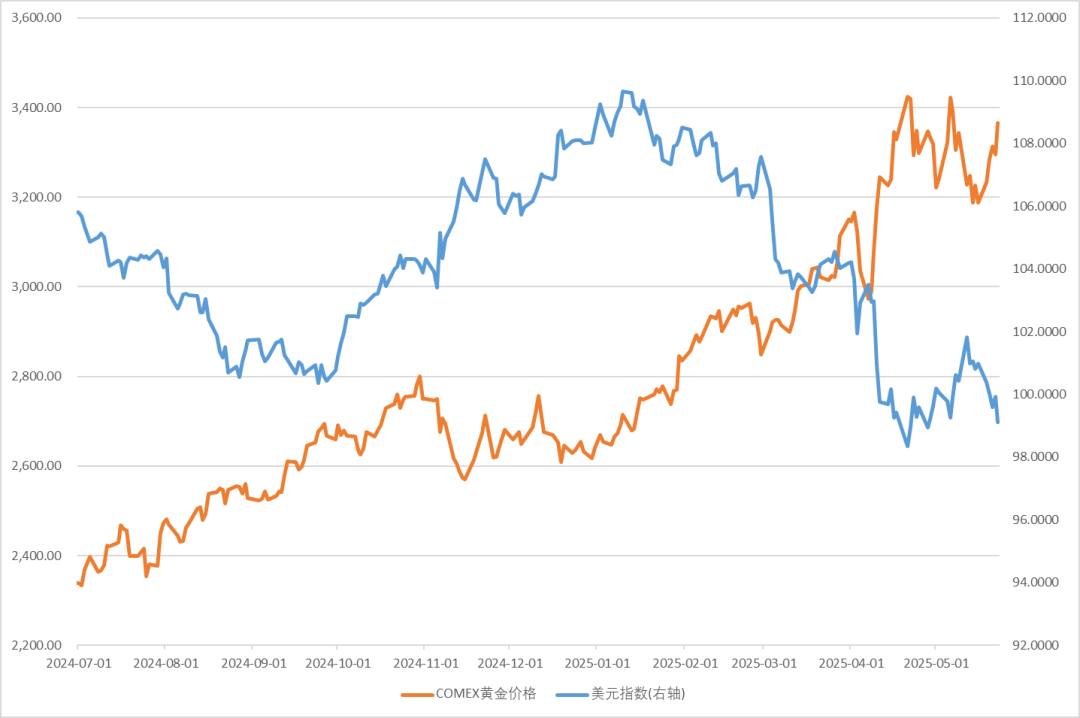

松动引发资本市场剧烈震荡。自穆迪降级以来,美元遭遇股、债、汇的全面抛售,美元指数从102快速跌至99,与此同时全球资金加速涌入黄金避险。最新数据显示,美元指数与黄金价格的15日动态相关系数飙升至80%,远高于一季度14.8%的平均水平,反映出投资者“飞向黄金”的策略正成为市场主流。

图. 黄金和美元指数价格关系

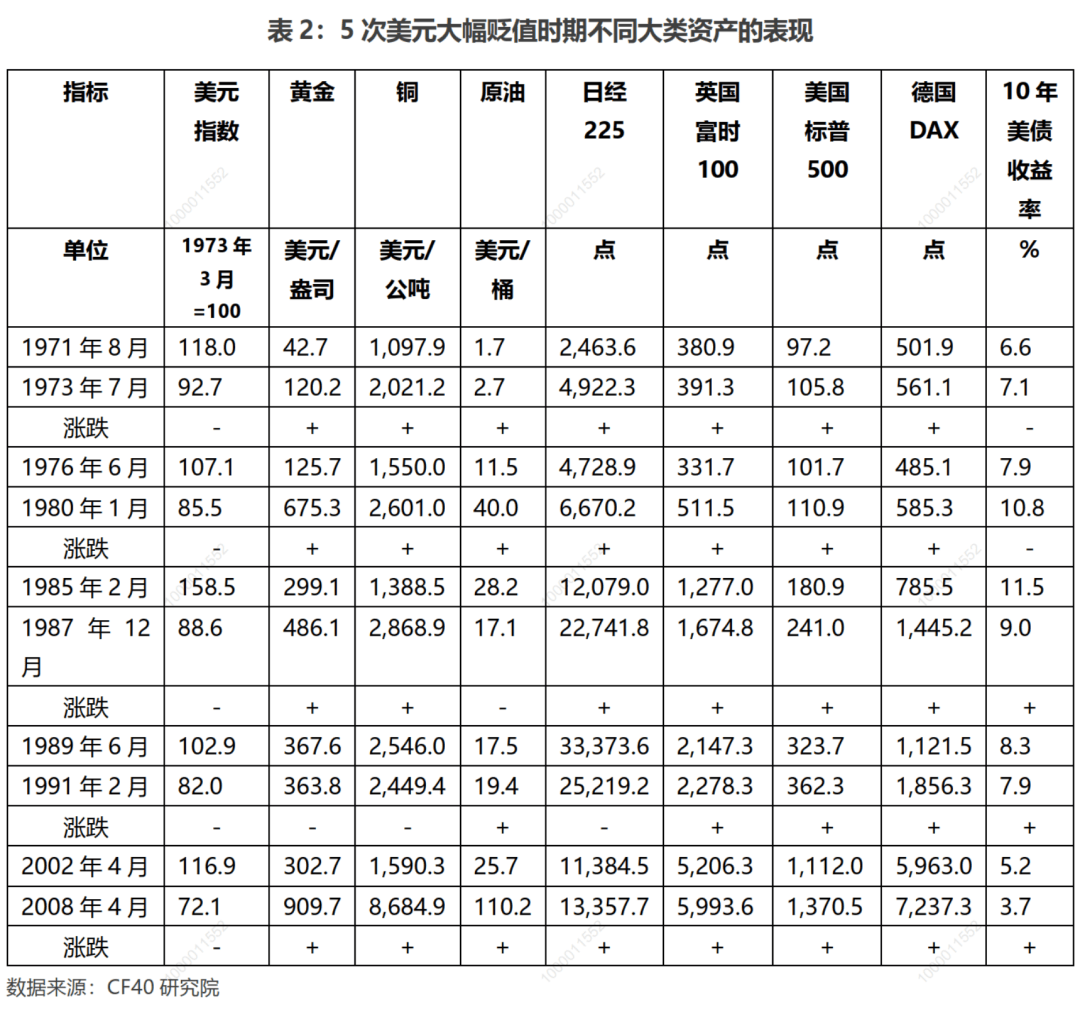

历史数据表明,尽管美元大幅贬值属于罕见事件,但每当这种情况发生,黄金市场几乎都会迎来显著牛市。金融四十人论坛经济学家郭凯、朱鹤昨日发布的研究《如果美元大幅贬值》提供了令人信服的实证依据。该报告分析了过去五轮美元贬值周期中各类资产的表现,黄金始终是美元贬值环境下表现最为卓越的避险工具。在所有主要资产类别中,黄金、铜和原油不仅价格涨幅最大,价格弹性也最为显著。这意味着这些硬资产不仅能有效对冲美元贬值风险,还能为投资组合带来超额收益。

来源:金融四十人论坛郭凯、朱鹤

《如果美元大幅贬值》

03

推波助澜

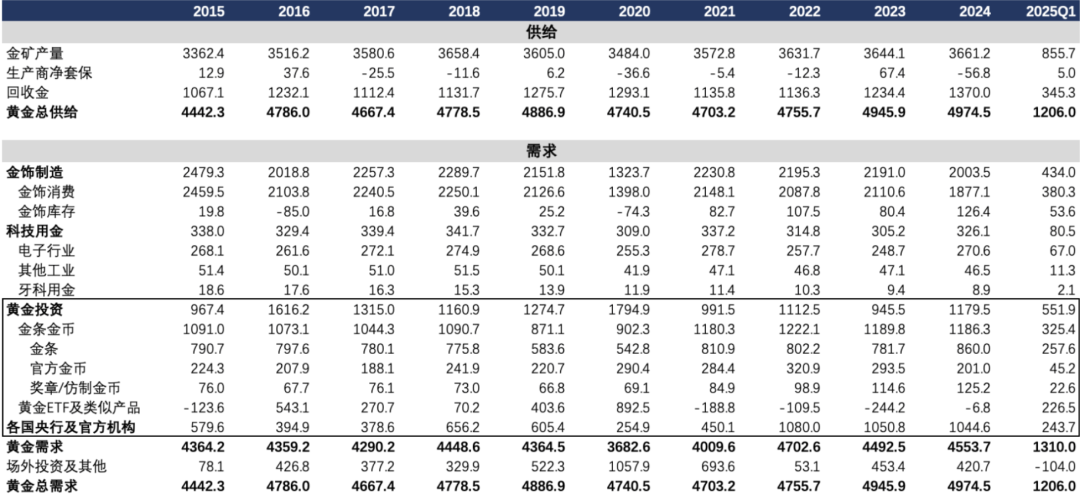

从供需基本面分析,全球央行持续增持黄金已成为2023年以来推动金价上涨的核心动力(见下图供需平衡表)。和美国对抗比较严重的国家,购买黄金的意愿更强,其中中国和印度央行购金量增长是最多的。2024年全球黄金需求创下4974吨的新高,其中各国央行是最大买家,年购买量超过1000吨。

更引人注目的是,黄金ETF代表的交易型资金在连续九个季度净抛售后,于2024年下半年重返市场,并在2025年一季度大举买入552吨,同比激增170%。这一转变表明专业投资者正重新评估黄金在资产配置中的战略价值。

数据来源:Metals Focus, Refinitiv GFMS, ICE Benchmark Administration, World Gold Council,国金证券研究所

回顾历史上的美元贬值周期,黄金往往成为资金避险首选。当前市场环境与历史模式呈现出惊人相似之处。历史经验表明,美元国际地位若出现哪怕10%的削弱可能,都足以触发全球资产配置的重大调整,促使更多资金涌向黄金市场寻求安全港湾。

正如我们前文分析,特朗普政府的经济政策将在很大程度上主导今年黄金市场格局。美国通胀预期、国际贸易冲突以及美元信用体系的地位,是影响黄金价格的三大核心变量,都紧密系在这届政府的手上。而以上四类投资主体的黄金需求,在短期就是推波助澜的风,可能将市场情绪演绎更加剧烈,让黄金价格波动加剧。

不过,当前黄金定价的核心落点,还是美元是否真的走入贬值通道?对美元资产的信仰几何?——目前正处于多重力量相互博弈的关键时刻,我们也拭目以待。