华创证券:央行新增加了“落细适度宽松”的表述,并在四篇专栏均聚焦于货币投放的结构性问题

事项

2025年8月16日,央行发布2025年二季度货币政策执行报告,我们学习心得如下。

核心观点

1、货币政策基调上,央行新增加了“落细适度宽松”的表述,并在四篇专栏均聚焦于货币投放的结构性问题,我们理解当下货币政策,结构比总量更为重要。

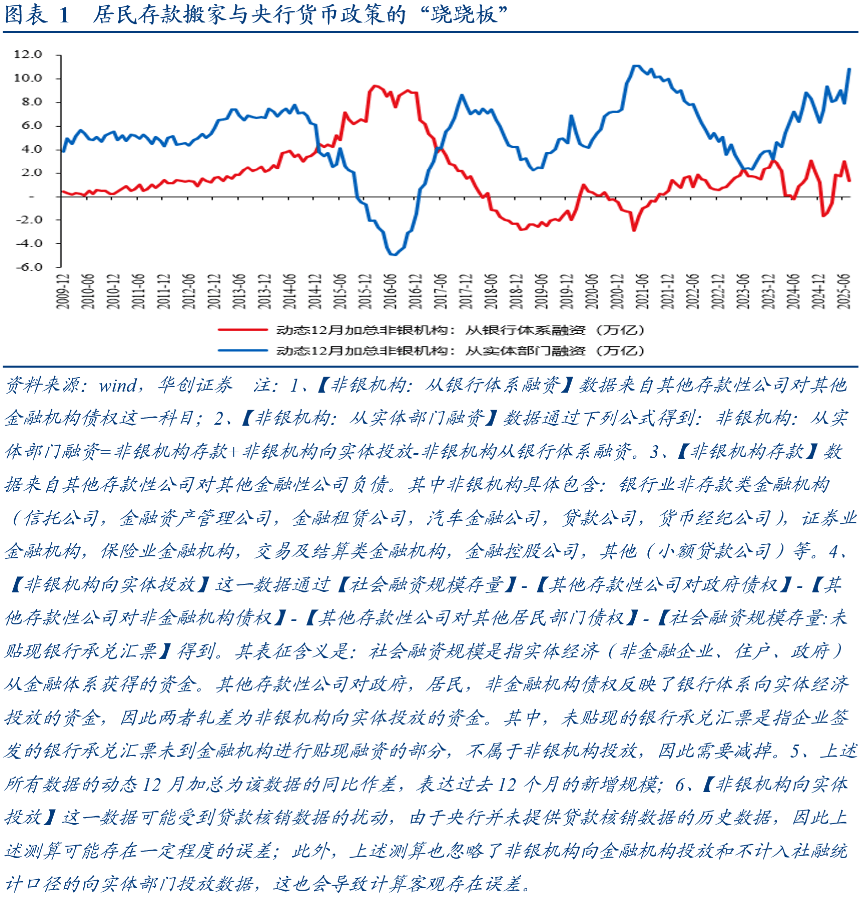

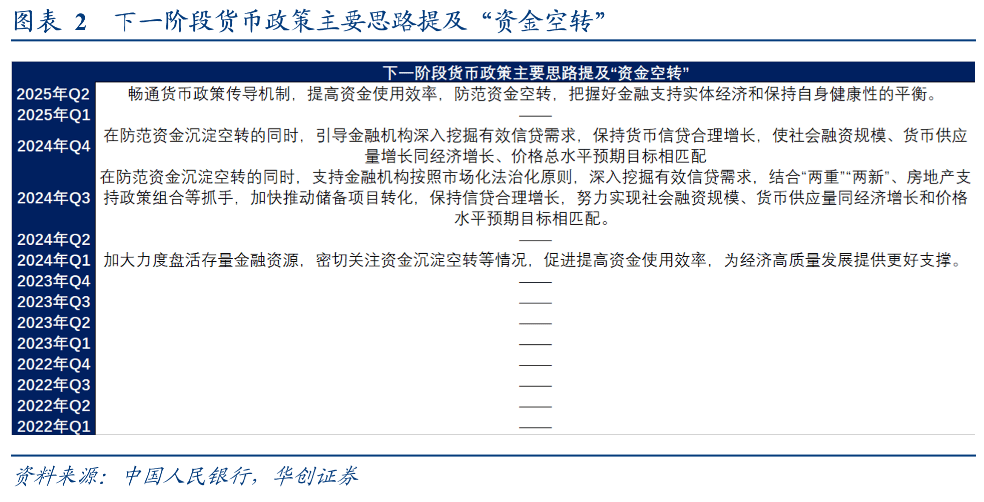

2、与一季度相比,二季度央行重提“预防资金空转”。我们理解在股票市场表现偏强的背景下,7月非银存款新增长规模再创历史同期新高,非银存款“脉冲性”的上涨有带动资产价格异动的可能,资产价格异动就会吸引资金“脱实向虚”,此时如果银行间利率进一步下行,就容易引至杠杆资金入市,资产价格上涨伴随着杠杆,或会积累系统性风险。因此我们仍然维持前期货币政策最宽松的时间段正在过去的判断。

3、下阶段,金融服务实体或主要围绕科技创新和扩大消费等支持主线,对于科技创新而言,一方面信贷支持加强,另一方面要拓宽融资渠道;对于扩大消费而言,一方面通过前期的再贷款加大对服务消费的供给支持,另一方面在需求侧通过中长期消费发展战略有效提升居民的消费能力和消费意愿。

报告摘要

政策基调:结构比总量更为重要

1、表述的变化:一季度货政报告表述为“实施好适度宽松的货币政策”,二季度表述为“落实落细适度宽松的货币政策。”

2、对适度宽松的理解:参照潘行长5月7日在国新办新闻发布会的表述:“适度宽松的货币政策主要有几点内涵:一是流动性充裕,社会融资条件比较宽松,包括社会融资规模、广义货币供应量(M2)等宏观金融总量合理增长,社会综合融资成本比较低。二是政策实施需要相机抉择,综合评估国内外经济金融形势和金融市场运行情况,运用多种货币政策工具进行动态调整。三是货币政策的取向,是一种对于状态的描述,最近几年人民银行连续多次降准降息,货币政策的状态是支持性的,总量也比较宽松”。

3、当下的情况,二季度社融M2同比均有所抬升,并且国内金融投资预期有所改善,权益资产价格向上抬升。结合上文表述来看,我们认为当下货币政策结构或比总量更为重要。

利率传导:提高资金使用效率,防范资金空转

1、如何定义资金空转?我们理解资金主要针对资金的“脱实向虚”行为。参照邹澜副行长在前期国新办2024年一季度金融运行外汇收支情况会议上的表述:“部分企业借助自身优势地位,用低成本贷款融到的钱买理财、存定期,或转贷给别的企业,主业不赚钱,金融反而成了主要盈利来源,这就容易形成空转和资金沉淀,降低了资金使用效率”。

2、当下的环境:近期上证综指已经突破2024年10月8日高点,且非银存款新增长规模再创历史同期新高,非银存款“脉冲性”的上涨有带动资产价格异动的可能,资产价格异动就会吸引资金“脱实向虚”,此时如果银行间利率进一步下行,就容易引至杠杆资金入市,资产价格上涨伴随着杠杆,或会积累系统性风险。

3、我们的判断:后续央行或有抑制资金空转的可能,这或许会对债券市场造成新的扰动。不过由于本轮权益资产的资金由于来自居民存款搬家,我们认为央行的态度转变对其影响或相对有限。

融资视角:围绕科技创新和扩大消费等主线

1、金融通过什么方向来支持实体?央行表述如下:“下阶段,金融体系将继续坚持服务实体经济的根本宗旨,聚焦国民经济重大战略、重点领域和薄弱环节,围绕科技创新和扩大消费等支持主线,持续优化信贷结构,推动信贷供给与经济结构调整和经济动态平衡更为适配,进一步满足实体经济有效融资需求,为经济高质量发展提供更加有力、高效的支撑。”

2、对于科技创新而言,结合专栏《金融支持科技创新力度持续增强》,我们理解对科技创新企业的支持分为两个维度,一方面是信贷支持不断加强;另一方面是融资渠道的进一步完善,即拓宽直接融资渠道。

3、对于扩大消费而言,结合专栏《金融支持促消费要关注改善高品质服务供给》,我们理解后续政策主要针对三点,一是落实好前期的服务消费与养老再贷款,进而加大对服务消费领域的供给支持;二是拓宽消费领域经营主体的融资渠道,稳固信贷支持力度,加快发展债券、股权等多元化融资渠道;三是在需求侧强化政策协同,通过中长期消费发展战略有效提升居民的消费能力和消费意愿。

风险提示:

货币政策超预期,权益市场超预期,海外政策超预期。

报告目录

报告正文

一、结构比总量更为重要

(一)政策基调:货币政策的取向,是一种对于状态的描述

从货币政策总的基调来看,2025年二季度货币政策执行报告表述为:“落实落细适度宽松的货币政策。根据国内外经济金融形势和金融市场运行情况,把握好政策实施力度和节奏,保持流动性充裕,使社会融资规模、货币供应量增长同经济增长、价格总水平预期目标相匹配,持续营造适宜的金融环境”。

与之对比,2025年一季度表述为:“实施好适度宽松的货币政策。根据国内外经济金融形势和金融市场运行情况,灵活把握政策实施的力度和节奏。保持流动性充裕,使社会融资规模、货币供应量增长同经济增长、价格总水平预期目标相匹配。”

针对基调变化,我们有几点学习思考:

首先,央行新增加了“落细”的表述。结合本次专栏来看,本次货政报告的四篇专栏均聚焦于货币投放的结构问题,分别对应普惠小微,科技创新,促进消费以及新动能领域。结合央行的聚焦重点来看,当下央行似乎对货币投放的结构更为关注。

其次,适度宽松是一种状态,不必然对应政策的加码。结合潘行长5月7日在国新办新闻发布会的表述:“适度宽松的货币政策主要有几点内涵:一是流动性充裕,社会融资条件比较宽松,包括社会融资规模、广义货币供应量(M2)等宏观金融总量合理增长,社会综合融资成本比较低。二是政策实施需要相机抉择,综合评估国内外经济金融形势和金融市场运行情况,运用多种货币政策工具进行动态调整。三是货币政策的取向,是一种对于状态的描述,最近几年人民银行连续多次降准降息,货币政策的状态是支持性的,总量也比较宽松”。

(二)利率传导:提高资金使用效率,防范资金空转

2025年Q2的货币政策执行报告中,央行增加了“提高资金使用效率,防范资金空转”的表述。我们对此学习思考如下:

首先,如何定义资金空转?我们理解资金主要针对资金的“脱实向虚”行为。参照邹澜副行长在前期国新办2024年一季度金融运行外汇收支情况会议上的表述:“部分企业借助自身优势地位,用低成本贷款融到的钱买理财、存定期,或转贷给别的企业,主业不赚钱,金融反而成了主要盈利来源,这就容易形成空转和资金沉淀,降低了资金使用效率。”

其次,当下为何强调防范资金空转,我们认为源自股票价格的上涨。近期上证综指已经突破2024年10月8日高点,且非银存款新增长规模再创历史同期新高,非银存款“脉冲性”的上涨有带动资产价格异动的可能,资产价格异动就会吸引资金“脱实向虚”,此时如果银行间利率进一步下行,就容易引至杠杆资金入市,资产价格上涨伴随着杠杆,或会积累系统性风险。

因此,我们提示后续央行或有抑制资金空转的可能,这或许会对债券市场造成新的扰动。不过由于本轮权益资产的资金由于来自居民存款搬家,我们认为央行的态度转变对其影响或相对有限。

(三)融资视角:围绕科技创新和扩大消费等主线

在金融服务实体的方向上,央行表述如下:“下阶段,金融体系将继续坚持服务实体经济的根本宗旨,聚焦国民经济重大战略、重点领域和薄弱环节,围绕科技创新和扩大消费等支持主线,持续优化信贷结构,推动信贷供给与经济结构调整和经济动态平衡更为适配,进一步满足实体经济有效融资需求,为经济高质量发展提供更加有力、高效的支撑。”

对于科技创新而言,结合专栏《金融支持科技创新力度持续增强》,我们理解对科技创新企业的支持分为两个维度,一方面是信贷支持不断加强;另一方面是融资渠道的进一步完善,即拓宽直接融资渠道。