存取款超5万元是否需登记?多家银行回应!

“您的这笔存款是什么来源,用途是什么?”“我自己的钱,为啥要问这些?”这样的对话在银行时有发生。 不少网友表示,自己去银行存取款时,会被柜员问及存款来源和取款用途。不仅增加了沟通成本,也耽误了别人办理业务。

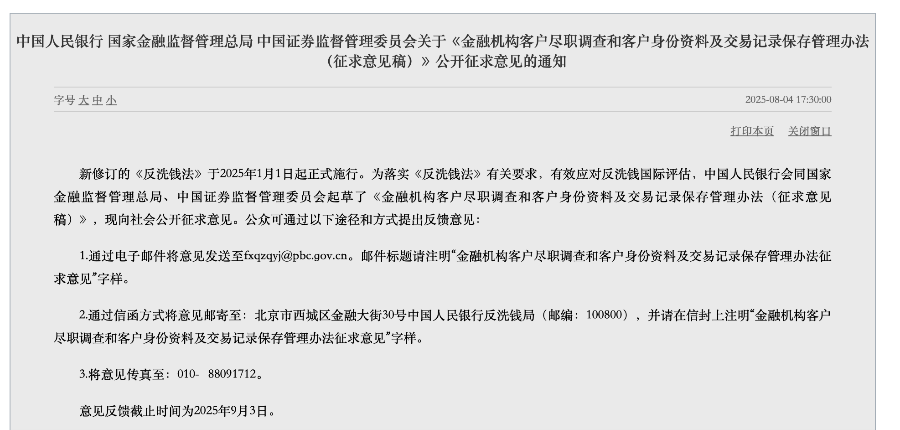

近日,中国人民银行、国家金融监督管理总局、中国证监会联合发布《金融机构客户尽职调查和客户身份资料及交易记录保存管理办法(征求意见稿)》(以下简称管理办法),面向社会公开征求意见。 该征求意见稿已于8月4日起向社会公开征集意见,截止日期为9月3日。

这份新规中最引人注目的变化是:取消了2022年版监管规则中关于个人办理单笔5万元以上现金存取业务需“了解并登记资金来源或用途”的硬性要求。

此外,在为客户提供现金汇款、实物贵金属买卖等一次性交易金额超过5万元的业务时,金融机构仍需开展尽职调查,并登记客户身份基本信息,留存客户有效身份证件或者其他身份证明文件的复印件或者影印件。

业内人士认为,对5万元以上现金存取业务,未再统一要求询问并登记资金来源及用途,回应了大众现实需求,明确减轻了普通储户正常现金存取的合规负担,体现监管机构对民生体验的考量。

01

多家银行回应

管理办法发布后,有媒体走访了解到, 工商银行、建设银行、中国银行、农业银行、中信银行、光大银行等多家银行工作人员均表示,存取款5万元以上柜台可能将视银行卡情况问询相关事宜。

“这主要是为了防范电信诈骗。”多名银行工作人员表示,当前电信诈骗形势严峻,登记用户相关情况主要是为了保证用户资金安全。 一般来讲,并不会有过于复杂的手续和流程,但银行也会根据客户的银行卡状态进行询问。

某股份行大堂经理表示,在客户正常办理业务时,银行工作人员并不会刨根问底,以免造成客户的不便。 但遇到一些异常情况,如用户定期存款刚存完不久就提前支取,银行会进行核实。

02

曾引发广泛争议

2022年,针对自然人客户单笔存取5万元以上现金的反洗钱监管规则曾引发广泛争议。

这一规定在当时引发了广泛关注, 公众意见有分歧:部分声音认为此举让业务办理更加复杂,甚至担忧可能侵犯个人隐私;而支持者则认为这是打击洗钱犯罪、维护金融安全的必要手段。

央行相关部门负责人当时回应称,统计数据显示超过5万元的现金存取业务仅占全部现金存取业务的2%左右,因此该规定对绝大多数客户影响有限,且不会降低业务便利性。该办法原定于2022年3月1日实施,但在当年2月21日,三部门发布公告,宣布“因技术原因”暂缓实施,相关业务按原规定办理。

03

新规实现差异化规范

未来,如何在“落实反洗钱尽职调查要求”与客户体验、客户隐私之间实现平衡,成为金融机构面临的挑战。

融孚反洗钱与支付监管法律研究业务研究委员会主任金鹏认为, 银行需在“合规底线”与 “体验温度” 间找到动态支点——通过技术替代人工提升效率,精准分级减少无效打扰,透明沟通消除隐私焦虑,最终实现“反洗钱合规不打折,客户体验不降级,隐私保护不松懈”的三重目标。

中国银行深圳市分行大湾区金融研究院高级研究员曾圣钧建议,银行平衡反洗钱尽职调查与客户体验、隐私保护可走以下路径: 一是优化流程提升客户体验,落实分层管理策略。比如对低风险客户简化流程,对高风险客户强化调查,避免 “一刀切” 影响多数用户体验。 二是更多应用数字化工具替代人工环节。如开发手机银行 “信息更新” 模块,支持客户在线上传证明文件并实时反馈核验结果,减少线下排队时间。 三是严格保护客户隐私,遵循最小必要原则,仅收集与业务相关的信息。

博通分析金融行业资深分析师王蓬博表示, 新规对支付机构、银行、消费金融等领域的差异化规范,本质上是穿透式监管思维的具象化落地。此次新规是我国反洗钱监管体系的关键升级,不仅回应了此前制度落地的挑战,也进一步明确了对各类金融机构的具体要求,对维护金融安全、提升行业合规水平具有重要意义。

来源丨中国商报微信综合自河南日报、每日经济新闻、21世纪经济报道、中国经营报

责编丨喻悦