“资产荒”撞上“税收重置”,银行股又“杀”回来了

上周五的消息都看到了吧?国债、地方债和金融债利息增值税恢复征收,躺了9年之后从这周开始,新发的要交增值税了。

简单说就是,买新债,到手的利息变少了。这事儿表面看是收税,其实是告诉我们:保险巨头和银行自己手里的钱,又得琢磨新出路了。

果然,消息一出,刚调整了两星期的银行股,又开始“一往无前”了。早盘银行股集体走强,农业银行涨超2%续创历史新高,银行AH优选ETF(517900)一度涨超1%,前面趁低位入手的朋友又真香了?

一、为啥是银行股?

逻辑其实挺直白:新债利息打折,就相当于税后收益降了。这对那些本来把债当“主食”的大资金,比如70%以上钱在债里的保险公司来说,肯定是要换重点配置方向——而银行股,特别是H股,股息高得诱人。

看看港股上市的几大国有行:工行H、建行H、中行H,它们股息率普遍稳稳站在5%以上,其中工行H目前接近5.6%。这比税后国债那点收益(也就1点几)可高太多了,实打实的“收益替代”。

而且银行股波动相对小,即便是短期回调幅度也不会太大,大资金拿着不心慌,符合“避险+找收益”的双重需求。

今年上半年,险资举牌(买成大股东)上市公司的次数创了四年新高,其中超6成砸向了银行股。平安人寿一家就在港股狂扫工行、农行H股,花了上千亿港元。毕竟保险收了保费是要兑现承诺的,这部分钱是刚性的,必须找收益够高的资产来覆盖。

所以,核心逻辑链条就串起来了:

债券利息征税(收益降) → 大资金(尤其险资)急需高收益替代品 → 高股息、低波动的银行股成为优选目标 → 同一家银行,H股比A股更便宜、股息率更高、长期持有还免税H股银行成为“性价比之王”,有希望吸引巨量资金涌入。

二、瞄准银行AH指数、盯紧H股

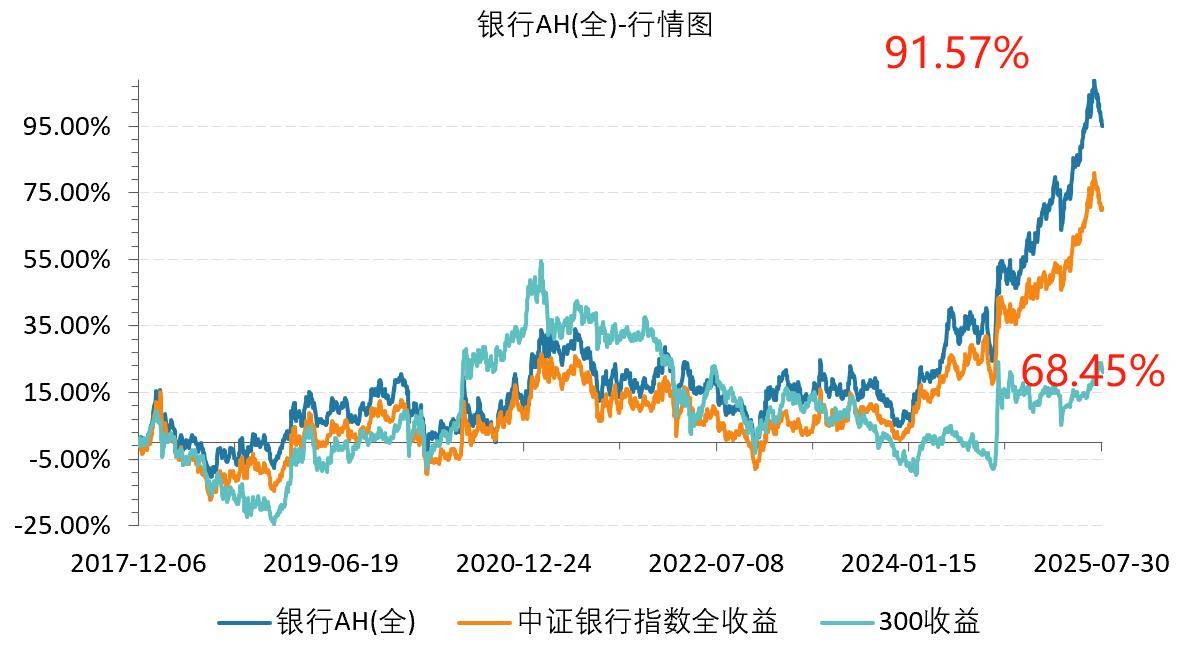

目前银行AH优选ETF(517900)是场内唯一一只横跨A、H两地的银行类ETF,跟踪银行AH指数,基日以来收益率是91.57%(全),大幅跑赢中证银行指数全收益的68.45%。

国有大行H股是险资的最爱,也是这波逻辑的核心受益者。目前银行AH优选ETF(517900)弱幅回调有两周了,已经来到比较具有性价比的区间。

数据显示,这个ETF年内收益率是19.88%,最近20的交易日已经获得2.4亿的资金净流入。

大船调头的时刻,看清方向比划桨更重要——其实债券免税时代结束,更像是一张明牌;催促着大资金从“债的避风港”转向寻找“股的价值锚”。而银行股的高股息和稳定性,无疑是“资产大迁徙”的核心目的地。

作者:三好金融民工

风险提示:文中提及的指数成份股仅作展示,个股描述不作为任何形式的投资建议。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资须谨慎。

来源:金融界

下一篇:上半年银行理财规模站上30万亿元