美联储是否会在12月份继续降息??

引子

北京时间2025年10月30日凌晨,10月议息会议落地:

主要决议有两个:

1、降息联邦基金利率25bp至区间【3.75%,4.0%】;

2、将于12月1号结束缩表;

这两点是符合市场预期的。但是,两年美债利率却快速上行了10bp左右。

这主要是因为鲍威尔在新闻发布会上给了一个十分鹰派的表态,12月继续降息不是板上钉钉的。于是,市场大幅下修了12月份降息的概率。

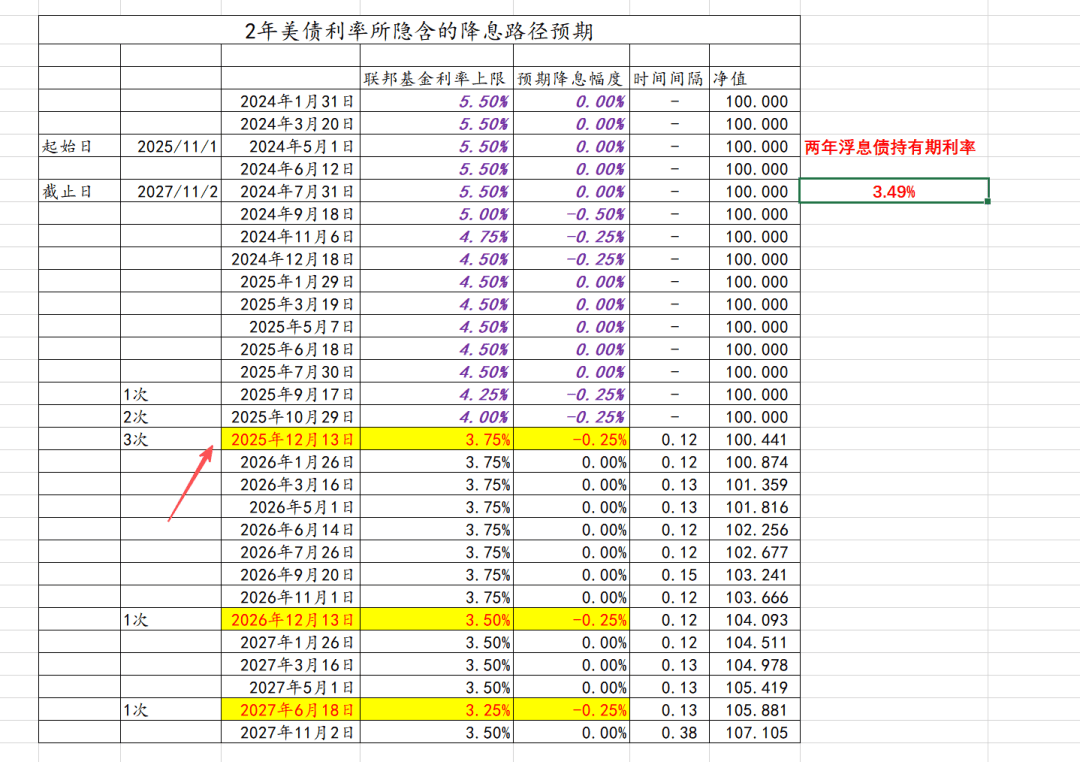

如上图所示,如果12月份降息25bp的概率是100%,那么,两年美债的利率应该在3.49%附近。新闻发布会落地之后,两年美债利率上升到了3.60%附近,这说明,市场认为12月份降息的概率只剩下50%。

那么,问题来了,美联储在12月份到底是降息还是不降息呢??这篇文章将给出一个解释。

美联储降息的障碍

转到了利率传导的视角。

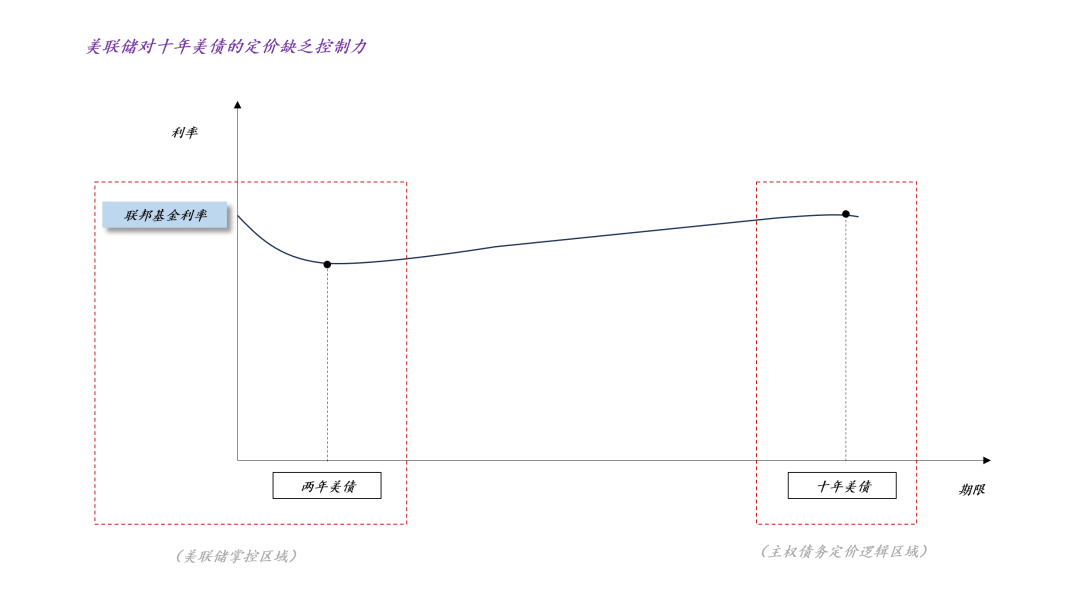

如上图所示,联邦基金利率对美国短期收益率影响较大,但是,对美国长期收益率影响较小。如果降息没办法有效降低美国长债的发行成本,那么,降息是弊大于利的。所以,美联储会密切关注利率传导的问题——短期收益率到长期收益率的传导。

那么,到底是什么因素阻碍了利率从短端向长端的传导呢??长期主权债务的国际定价。

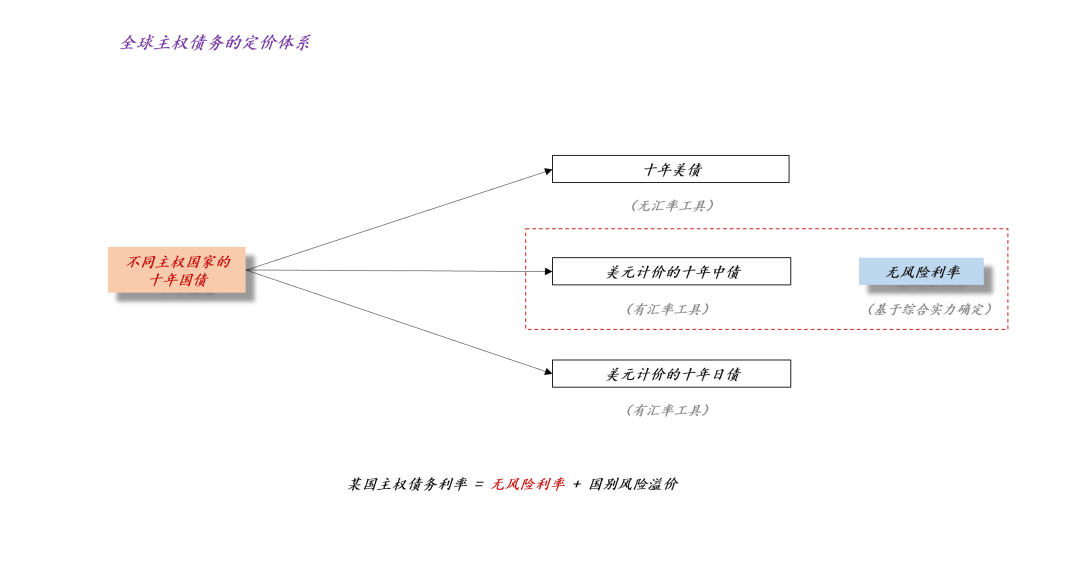

如上图所示,不同主权国家的十年期主权债务是联合定价的。大家先基于实力等综合因素决定该期限的国际无风险利率,其他主权国家在无风险利率的基础上增加国别风险溢价。于是,就有了下面的通用公式:

某国主权债务利率= 无风险利率 + 国别风险溢价

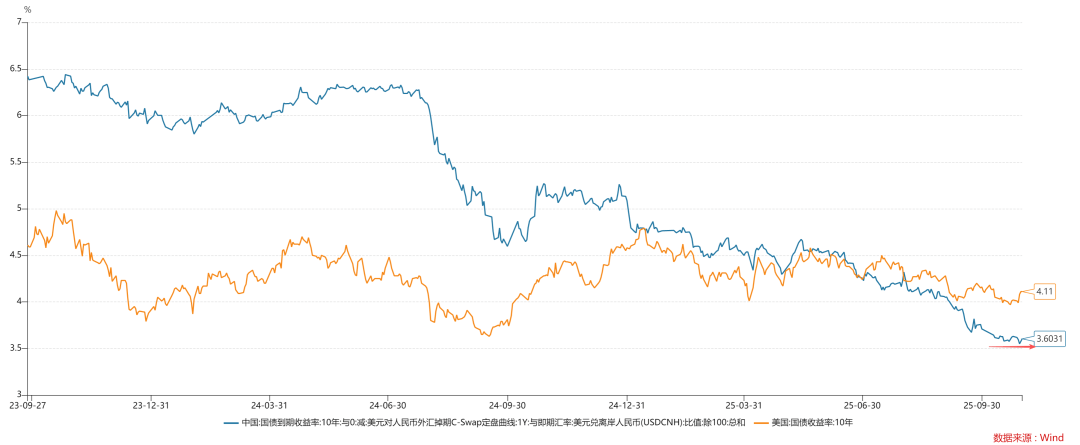

如上图所示,由于美国严峻的主权债务问题,美国长期国债暂时失去了无风险利率的地位,美元计价的十年中债接任了无风险利率的角色。因此,国际无风险利率容易成为美国利率传导的堵点。

美联储12月份降息空间充足

为了避免国际无风险利率成为本国利率传导的堵点,一国政府需要比较本国政策利率和国际无风险利率的关系。于是,我们可以给本国的降息空间下一个精确的定义:本国政策利率 减 国际无风险利率。

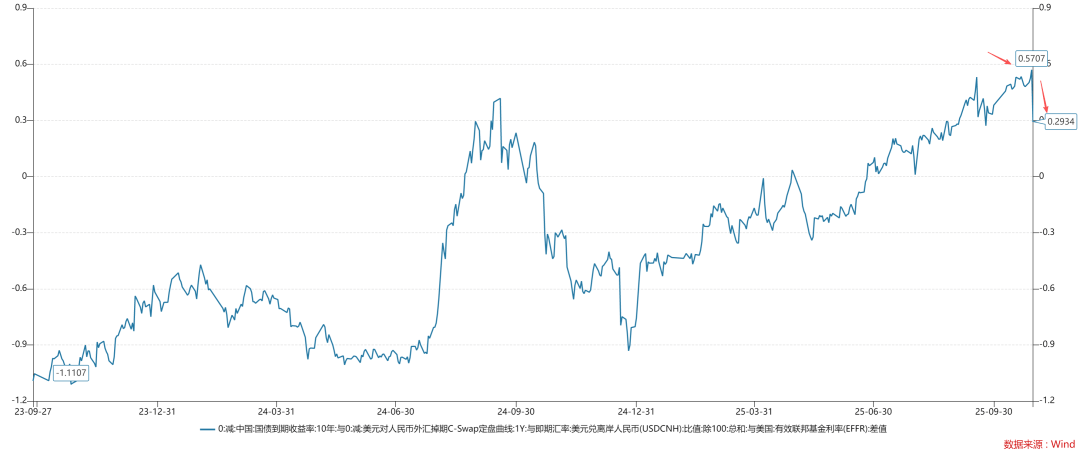

对于美联储来说,该指标应为: 有效联邦基金利率 减 美元计价的十年中债利率。

如上图所示,10月降息之前,美联储的降息空间为57bp;降息落地后,美联储的降息空间收窄为29bp。因此,美联储12月份再降息25bp的空间十分充足。

对于美联储来说,真正的问题在于寻找一套“民众能接受的叙事”,并在这套叙事的掩护下,按照技术所允许的路径降息。

为什么要放鹰?

既然美联储有足够的降息空间,那么,为什么鲍威尔还要放鹰呢??因为担心主权风险溢价的提升。

一般来说,如果美国经济数据良好,国别风险溢价是低的;相反,美国经济数据糟糕,国别风险溢价是高点。( ps:对,你没看错,美国经济状况越差,越没法降息。这就是失去无风险利率地位的无奈)

如果美国政府运行良好,美联储有很多数据来判断主权风险溢价。不幸的是,美国政府恰好处于停摆状态。于是,在10月的记者会上有这样一段问答:

Q:我想请你进一步解释你刚才提到的观点:政府停摆导致数据缺失,会让12月行动更困难,甚至让你们更趋谨慎。如果你们不得不更多依赖质量不如官方数据的私人数据,或依赖你们自己的调查、褐皮书等信息,你是否担心最终会陷入“靠零碎轶事做政策决策”的局面?

鲍威尔:这是一个暂时的情况。我们的工作,就是尽可能收集所有能找到的数据、信息,并认真评估。我们会这么做,这就是我们的职责。

你问停摆是否会影响12月的决策?我不是说一定会,但确实有这种可能。换句话说,如果你在大雾中开车,你会减速。这种情况是否会发生,我现在无法判断,但完全有可能。

如果数据恢复发布,那很好;但如果数据依然缺失,那么采取更谨慎行动可能是合理的选择。我并不是在做承诺,而是在说:确实存在一种可能性——在视线不清的情况下,你会选择“慢一点”。

鲍威尔把目前美联储的境况比喻成“大雾中开车”。鲍威尔放鹰则对应于“对着大雾摁喇叭”——如果对向有车驶来,对方一般会摁喇叭回应。

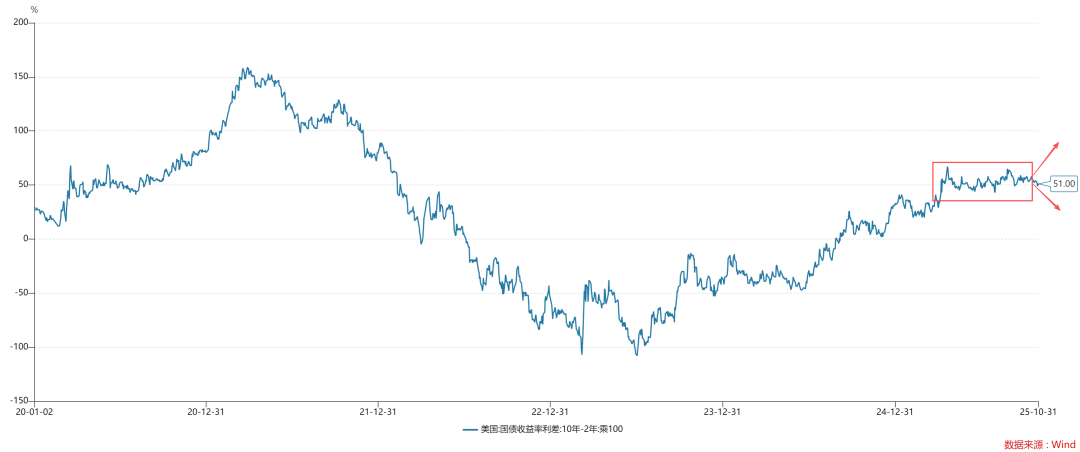

回到美债的收益率曲线,如果鲍威尔放鹰导致期限利差收窄或者不变(ps:10-2y期限利差保持在50bp以内),那么,则意味着联邦基金利率是紧约束,美联储还有降息空间;相反,如果鲍威尔放鹰导致期限利差走阔,那么,主权风险溢价可能在蚕食美联储的降息空间,美联储需要小心了( ps:一般来说,如果本国主权信用风险有新问题,货币的快速收紧,会刺激本国主权风险溢价的提高)。

也就是说,在缺乏经济数据的情况下,美联储要通过主动制造债券市场的波动,来判断美国债市的另一核心特征值——本国的主权风险溢价状况。美联储需要反复折腾债市几次,确认主权风险溢价没变化,才敢进一步降息,否则,降息路径将完全失控。

结束语

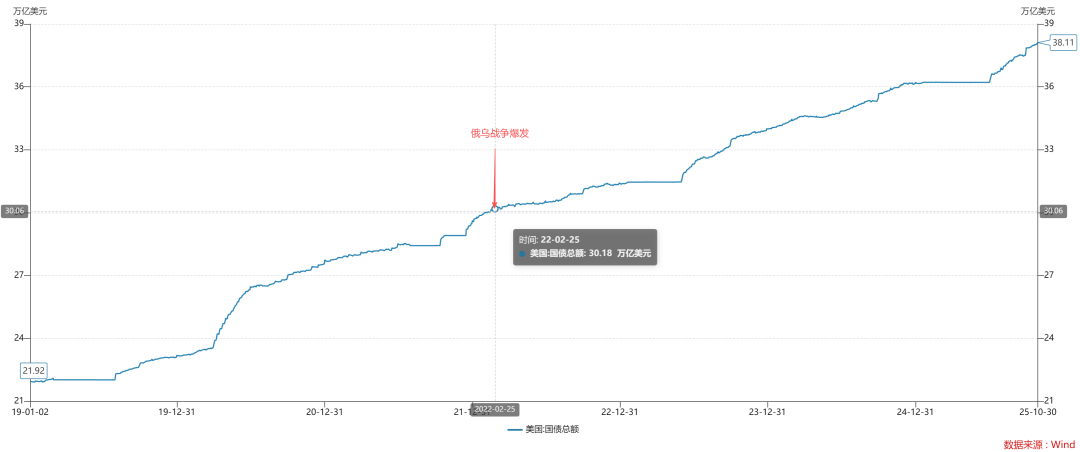

对于目前全球的债市格局,很多投资者是懵逼的,他们认为美国还是当初的美国。然而,俄乌战争改变了这一切。

如上图所示,俄乌战争爆发之后,美国国债余额又增加了8万亿美金。它蚕食了美债的信用基础,极大地改变了美债的定价逻辑。

当十年美债还是该期限的无风险利率时,十年美债利率想定到哪里就定到哪里;一旦美债滑落为普通主权国家债务,那么,十年美债利率的定价就不能为所欲为了。这就好比,一个省的高考第一名,可以按照自己的意愿报志愿;但是,第五百名就没那么洒脱,他需要接受诸多约束,做出相当多的取舍。