原创 穿越未知:商业银行应对外部不确定性的风险管理实务框架探讨

引言

从当前经济金融形势来看,“外部风险大于内部风险,宏观风险大于微观风险”。在全球经济中枢下移和大国博弈背景下,商业银行在未来很长一段时期内,将持续面临外部不确定性的挑战。但关税战等外部环境因素,综合影响银行的经营环境、业务、客户、资产等多方面,难以被归为某一风险类别或被全面风险管理框架与工具充分识别、评估,现有工作机制亦难以支撑产生系统性、有机协调的应对方案。商业银行需在统一的战略视野下平衡业务发展与风险,并促进风险管理与战略管理工具与流程的有机整合。

*本文章收录于即将发布的《2025年中国银行业调查报告》中。

一、辩证看待风险中的“危”与“机”

回顾COSO和ISO等组织对于风险的定义变迁,风险定义从最初主要关注负面因素,逐渐演变为同时关注负面及正面因素,并突出其不确定性特征。实务中风险管理通常更关注负面因素,缺乏正面因素的识别。而威胁与机会作为风险的一体两面,机会亦蕴含着对于威胁的对冲策略以及新的发展机遇,应作为同一对象综合考虑。

从商业银行面临的经济金融环境来看,早在2020年4月,国务院金融稳定发展委员会就做出了中国“外部风险大于内部风险,宏观风险大于微观风险”的论断。近期外部不确定性对中国金融市场的影响愈发显著,其影响具有综合性、复杂性、网络性特征,需引起商业银行的警觉与关注。

二、应对外部不确定性的实务痛点观察

1 管理框架与工具存在相对的局限性

实务中商业银行主要依托2016年银监会《全面风险管理指引》确立的9+X全面风险管理框架实施风险管理,将外部不确定性纳入信用风险、市场风险、流动性风险、战略风险等类别中予以考量,或者作为X类其他风险。但是外部不确定性例如“贸易战、关税战”依托经济、政治、市场、产业等体系结构,对宏观经济环境、市场环境、市场预期、产业发展、个体企业经营等方面综合发挥遏制作用,被市场形象称为“二向箔”打击。目前的应对方式难以全面捕捉其中的结构特征,亦无法充分识别其中类别外、交叉性的风险因素。

从管理工具来看,商业银行目前主要通过在压力测试工具中增加极端场景,将宏观经济因素作为ECL模型、资产估值模型参数,以及尝试构建韧性等来抵御外部风险冲击。

综合来看,框架及工具均存在忽视外部不确定性冲击的整体性及其对商业银行的系统性影响,风险分类不能完全捕捉其中的风险要素,以及忽视传导机制与交叉影响等不足。

2 应对机制与工作方法上存在一定局限性

实务中主要有两种工作机制:一种是由治理层、管理层按需发起,通过“总-分-总”的工作机制制定专题方案,通常以信贷管理部、国际业务部、金融市场部等业务受波及的部门为主,其他部门为辅,聚焦外向型产业和受影响的资产类型,在职责范围内评估业务、产品、客户、资产等风险与机会并提出针对性措施。此工作机制更多产生分模块、汇总型方案,仍存在部门间横向意见交换与协作不充分,治理层、管理层决策信息不足等问题。另一种是依托商业银行现行的职责分工、管理体系与工作机制,不同部门在各自的专业领域内应对挑战,策略与资源上受到自身定位的局限较大。

两种机制均主要存在两个问题:一是应对层级问题,由相关部门主导或分解评估,风险与机会的识别仍落在部门的职责局限中,有失全局视角,难以为战略调整提供全面、完整的信息;面对大环境的挑战,如果战略出现错误,细节正确将失去意义。二是由于分解评估、汇总方案的实务工作方法,应对方案的协同性、前瞻性通常不足,难以在整体视角调动资源协调行动,在更长时间、更大空间及更高维度上发挥合力,有机性略显不足。

3 风险管理理念与团队配置存在偏差

对比国际活跃银行,目前国内商业银行在风险管理理念方面存在一定差距。国外银行十分重视风险——收益匹配原则,把控制风险和创造利润看作同等重要的事情;国内银行尚存在一定的割裂。一方面一些业务人员将风险管理摆在业务发展的对立面,不能正确评价风险。另一方面,部分风险管理人员不能研究业务、研究市场、研究效率,通过否定业务逃避承担风险,使很多该发展的业务发展不了,反而降低了银行整体的抗风险能力。

从市场的声音来看,在强监管与经济下行的双重加夹击下,部分商业银行陷入“安全竞赛”“不敢决策”“只提风险”的怪圈5,导致风险管理职能不得已退化甚至异化为免责导向,不断收缩自己的职责边界,过度追求程序正义。而不确定性风险的复杂、新兴、交叉等特征,更会强化风险厌恶情绪,容易导致过度保守或一刀切,将银行拖入更深的低水平竞争困局。

三、应对外部不确定性的风险管理前沿探索——以地缘政治风险为例

近期受俄乌冲突、中东冲突、贸易摩擦等地缘政治风险事件的驱动,国际清算银行(BIS)、世界货币基金组织(IMF)、欧洲央行(ECB)等对地缘政治风险及影响进行了大量的研究,其成果可为商业银行优化风险管理提供思路与参考。

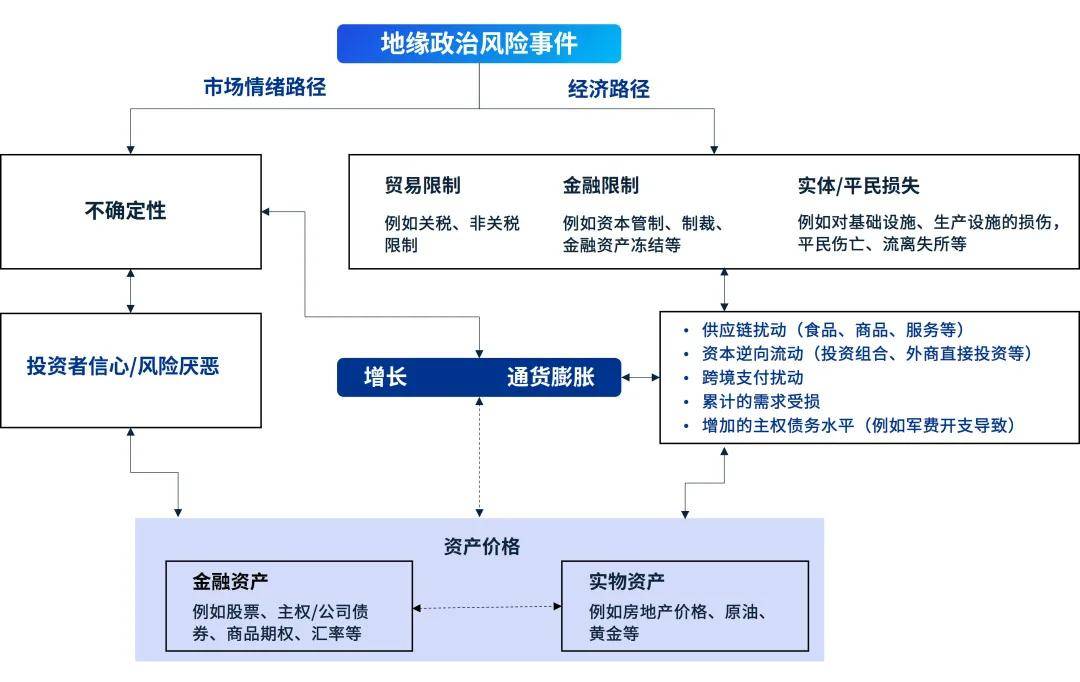

ECB详细分析了地缘政治风险对宏观金融环境和个体银行的影响,并对影响路径进行了梳理。地缘政治风险通过多种路径影响综合传统风险类型,信用风险、市场风险、操作风险、流动性风险和资金风险等均受其潜在影响。

图1:地缘政治风险对宏观金融环境和个体银行的影响路径

图1:地缘政治风险对宏观金融环境和个体银行的影响路径

▲ 信息来源:摘录自欧洲央行(ECB)监督委员会主席在第八次欧洲系统性风险委员会(ESRB)年会的讲话

IMF对地缘政治风险对资产价格的影响进行了研究,地缘政治风险主要通过经济路径和市场情绪路径对资产价格产生影响。

图2:地缘政治风险对资产价格的影响路径

图2:地缘政治风险对资产价格的影响路径

▲ 信息来源:摘录自IMF Global Financial Stability Report

四、我们的管理实务建议

建议一:统一业务与风险职能的信息基础与重要性理解,为宏观与微观决策者均提供有效的信息支撑

- 在框架与要素方面,参考国际组织的研究成果,综合战略、业务、风险等职能的信息诉求,从金融和非金融等影响路径出发搭建全面的信息收集与分析框架。例如从宏观政策与环境、中观行业与市场、微观主体与资产等三个层级,覆盖经济环境、响应政策、金融市场情绪、市场预期、金融资产估值、实体商品资产价格及供应链贸易扰动等多方面风险驱动因素,充分识别其中蕴含的风险与机会。

- 在信息分析与评估方面,借鉴FCA为平衡风险与增长提出的新监管原则,建议商业银行保持业务与风险的评估基于同一信息基础,以避免信息不对称;在整体的战略视角下为业务机会与风险适配统一的权重,以避免考虑失衡;并在整体战略目标引领下协调各方行动,以增强应对方案的协调性与有机性。

- 在评估工具调优方面,尝试在整体战略目标下,基于风险评估框架与工具,构建包含风险(负向计分)和机会(正向计分)的评估体系。

- 在信息与评估结果应用方面,充分考虑各层级、职能、岗位类别的员工所需的信息与数据,对信息进行系统整合和分类分层,以确保未来不同层级的宏观及微观决策者均了解风险机会全景及其与整体战略目标的关系,并获得其履职所需的信息与数据支撑。

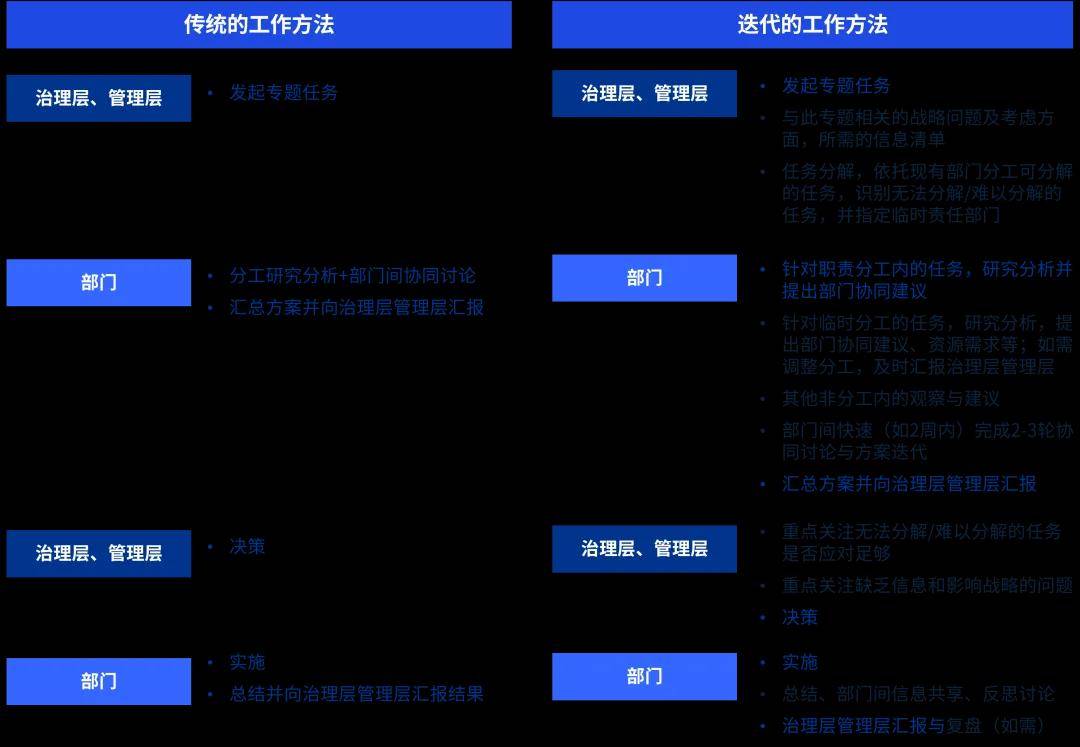

建议二:通过迭代的工作方法解决管理体系的结构性问题,脱离局部最优获得整体最优

对比传统“总-分-总”的工作方法,建议吸收敏捷项目管理的智慧,构建迭代的工作方法,增加工作流程中的信息协同、意见交互与及时反馈;充分发挥管理角色的作用,重点识别信息缺失、部门职责真空、以及影响战略目标实现的问题,聚焦解决实务痛点;同时在解决具体问题之外,将工作目标设定为构建系统化、制度化的长效工作机制,以修复原有管理体系中的结构性问题。

图3:利用迭代的工作方法增加应对方案的有机性

图3:利用迭代的工作方法增加应对方案的有机性

正如监管机构实施政策对冲、资金对冲与预期对冲一样,商业银行亦可在管理范围内实施对冲策略,以自身战略、规则、流程、文化导向等为风险应对注入确定性。例如运用长周期视角,对受到冲击的资产进行综合性评估,及时提供资金支持与长周期考核标准,优化中长期框架中的资产配置。针对员工、客户、合作机构的负面情绪及预期,积极开展信息沟通并宣贯商业银行的应对策略,以协调各方的行动方向。

建议三:促进战略管理与风险管理的有机整合,及时回顾战略目标适当性,确保银行持续拥有正确的航向

在平衡风险与发展方面,一方面在业务决策主体中均衡配置来自业务及风险职能和从业背景的人员,充分引入利益相关方及专家进行多视角审视;另一方面充分发挥治理层与管理层的领导作用,保持业务部门与风险部门权力平衡并拥有正确的考核导向,以保证整体做出符合战略方向及风险偏好的业务决策。

促进战略管理与风险管理在工具与流程层面的深度整合。例如将风险与机会评估的信息流引入战略管理流程,充分考虑整体环境变化、新兴风险等,充分挑战战略假设的适当性,引入符合当前实务特征的变量与参数,并持续提炼对于不确定性的规律认知;在战略制定过程中尝试融入风险管理领域成熟、领先的工具及技术,如情景分析、压力测试、实时评估、风险免疫、数字沙盘等量化方法和智能工具等,以动态保持商业银行拥有正确的愿景与战略目标。

结语

在百年未有之大变局中,外部环境将持续给商业银行带来综合性、长期性、复杂性的挑战,挑战亦同时蕴含着风险与机遇,以科学的管理体系抵御风险冲击,准确把握环境变化带来的业务机遇,将成为穿越未知、行稳致胜的关键。

本文内容仅供一般参考用,并非针对任何个人或团体的个别或特定情况而提供。虽然我们已致力提供准确和及时的资料,但我们不能保证这些资料在阁下收取时或日后仍然准确。任何人士不应在没有详细考虑相关的情况及获取适当的专业意见下依据所载内容行事。本文所有提供的内容均不应被视为正式的审计、会计或法律建议。

©2025毕马威华振会计师事务所(特殊普通合伙)、毕马威企业咨询(中国)有限公司及毕马威会计师事务所,均是与毕马威国际有限公司(英国私营担保有限公司)相关联的独立成员所全球组织中的成员。毕马威国际及其关联实体不提供任何客户服务。各成员所均为各自独立的法律主体,其对自身描述亦是如此。毕马威华振会计师事务所(特殊普通合伙)——中国合伙制会计师事务所;毕马威企业咨询(中国)有限公司——中国有限责任公司;毕马威会计师事务所——香港合伙制事务所。版权所有,不得转载。毕马威的名称和标识均属于毕马威国际的商标或注册商标。