35万亿元普惠贷款背后的市场博弈:大行抢占半壁江山,不靠价格战,中小银行如何错位竞争守住“阵地”?

曾经是中小银行“主场”的普惠小微贷款市场,如今已悄然易主!

2025年以来,普惠小微贷款在政策精准引导、技术赋能和市场需求推动下,呈现出“量增、价降、面扩”的积极态势。

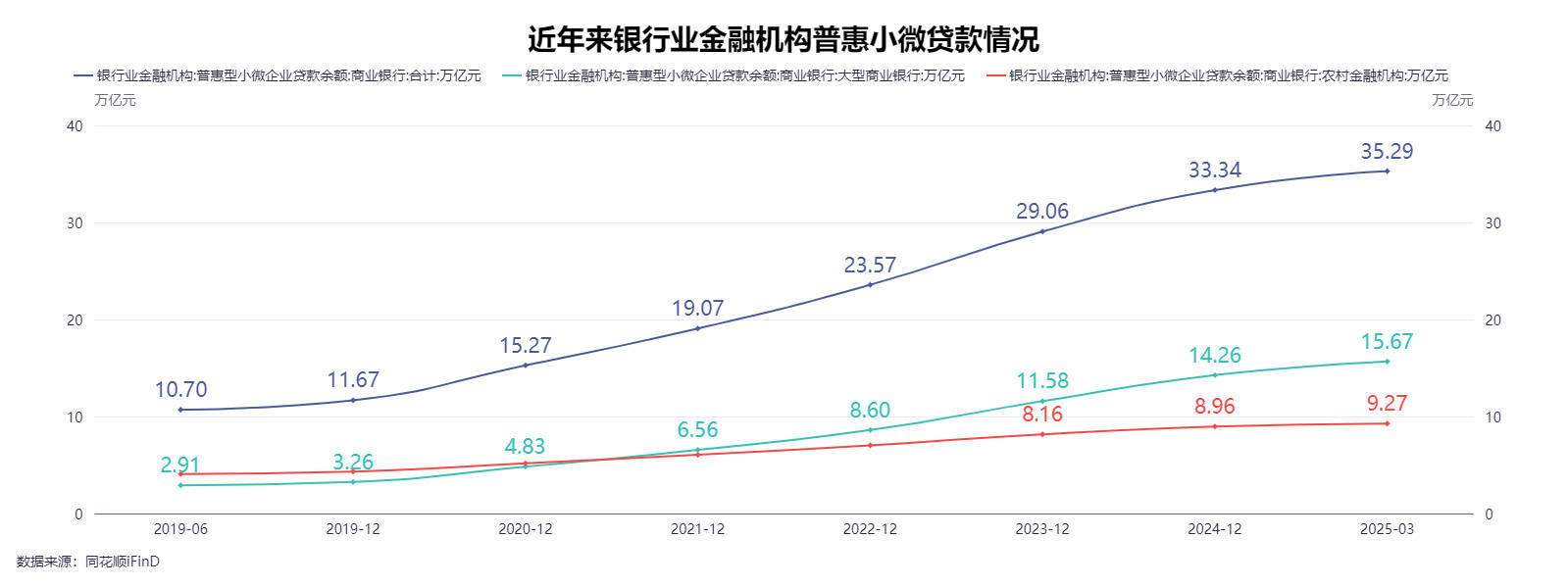

截至今年一季度末,银行业金融机构普惠型小微企业贷款余额同比增长12.5%,达35.3万亿元,其中国有大行凭借政策东风与成本优势强势下沉,占据了半壁江山。

在市场格局重塑背后,一个关键问题浮出水面:当大行以更低利率“掐尖”优质客户,中小银行如何守住阵地?

“价格战”显然不可行。监管新规要求,金融机构要科学合理确定普惠型小微企业贷款利率水平,避免无序竞争,形成差异化良性供给格局。

于是,中小银行不得不探索错位竞争,通过利率定价平衡收益与风险。每经记者独家获悉,西部地区某城商行规定,平台类普惠小微贷款年利率原则上不低于5%。

某资深银行业研究人士表示,银行设定平台类普惠小微贷款利率下限,并非与政策方向相悖,而是基于风险定价、商业可持续性及市场生态的理性选择。

普惠金融市场格局重塑:大行占半壁江山,中小银行阵地“失守”

近年来,我国普惠金融领域贷款持续保持较快增长。其中,国有银行是普惠型小微企业信贷投放的主力军。

数据显示,2024年末,六家国有大行普惠小微贷款余额合计14.26万亿元,同比增长23.2%,增速较前五年有所放缓,但仍高于全行业普惠小微贷款平均增速8.5个百分点。

中小银行普惠小微贷款增速分化明显,头部机构表现突出,但整体增速低于国有大行,例如青岛银行增速33%,重庆银行22%,北京银行超20%。

记者注意到,近年来,随着大行发力普惠金融,从贷款“质”和“量”两方面对中小银行形成了“掐尖效应”和“挤出效应”,中小行传统的优势地盘,正在“失守”。

2013年,党的十八届三中全会正式提出“发展普惠金融”, 此后的十年来,普惠金融发展取得了长足进步,特别是2019年至2021年,政府工作报告连续三年对六家国有大型商业银行的普惠小微贷款做出具体增速不低于30%、40%和30%的要求后,国有大行普惠金融贷款全面下沉拉开了帷幕。

从市场份额来看,大型商业银行在普惠金融领域几乎占据了半壁江山,截至2024年四季度末,大型商业银行普惠型小微企业贷款在银行业金融机构中的占比为42.77%。相比之下,农村金融机构的普惠型小微企业贷款占比则从2024年一季度的27.38%逐季下滑,至四季度的26.87%。

回望6年前,普惠小微领域还是中小银行的主导领域。数据显示,2019年二季度末,国有大行普惠小微贷款余额2.91万亿元,占比约27%;农村金融机构普惠小微贷款余额约4.07万亿元,占比约38%。

我国普惠金融市场格局已重塑。背后的原因,一位资深银行业研究人士认为,国有大行凭借资金成本优势(负债成本低)和政策导向,增速更快、利率更低。同时,通过金融科技(如线上化、场景化)降低运营成本,进一步挤压中小银行生存空间。

而中小银行受限于负债成本高、风控能力弱,增速放缓且市场份额下降,需通过差异化服务(如深耕本地、社区金融)和成本管控维持竞争。

错位竞争下,中小银行通过利率定价平衡收益与风险

数据显示,2024年12月,我国新发放企业贷款利率约3.43%,同比下降0.36个百分点。

2025年前两个月,信用贷占普惠型小微企业贷款的比重达到了27.6%,较上年同期上升了2.9个百分点;全国新发放普惠型小微企业贷款平均利率4.03%,较2024年下降了0.33个百分点,2018年以来累计下降3.9个百分点。

与此同时,每经记者独家获悉,亦有银行规定,平台类普惠小微贷款年利率原则上不低于5%。

部分银行因综合成本压力调整利率下限的现象,也折射出普惠金融可持续发展的深层挑战。

一位资深银行业研究人士对每经记者表示,从风险定价和成本补偿机制方面来看,小微企业普遍存在经营稳定性低、财务透明度不足、抵押物缺失等问题,平台类贷款可能涉及更分散的客户群体和更高的信息不对称风险。通常而言,普惠贷款利率需覆盖资金成本、运营成本及风险成本三部分。若平台类贷款客户风险评级较高,中小银行服务本地化小微企业时,可能需通过利率上浮补偿潜在不良损失。平台类贷款依赖线上化、自动化审批,但小微企业数据碎片化问题突出,如水电缴费、税务数据覆盖不全等,模型准确性受限。为弥补潜在误判风险,银行需保留利率缓冲空间。

同时,监管框架下也留有一定的弹性空间。尽管监管通过FTP(内部资金转移定价)优惠(如大型银行、股份制银行对普惠贷款FTP补贴不低于50BP)、定向降准等工具降低银行负债端成本,但政策强调“差异化定价”原则。例如,国有大行凭借低成本资金优势可压降利率,而中小银行因资金成本较高,或需通过利率分层覆盖不同风险客群。

“事实上,不同类型银行本就在普惠金融领域形成错位竞争。”他表示,总体而言,国有大行依托规模和政策优势主打低利率,股份制银行聚焦行业细分领域,而城商行、农商行深耕本地化信用贷,其利率设定需匹配目标客群的风险收益特征。设定利率下限可确保银行在服务普惠客群时保持合理利润空间,维持业务可持续性。

政策虽鼓励利率下行,但若完全取消下限,可能引发银行间恶性价格战,导致优质客户被过度争夺,而高风险客户无人问津。设定下限有助于维护市场秩序,避免系统性风险积累。

他认为,虽然监管要求银行对普惠小微“应贷尽贷”,但同时也强调“尽职免责”和风险分担。银行需在完成考核指标(如普惠贷款增速、户数)的同时,通过利率定价平衡收益与风险,避免因过度让利导致自身经营压力。

避免无序竞争,形成差异化良性供给格局

政策红利与技术创新双轮驱动下,小微企业融资生态正经历从“规模扩张”向“结构优化”的深刻变革。

金融监管总局等八部门联合发布的《支持小微企业融资的若干措施》明确,要落实落细小微企业贷款差异化监管政策,统筹做好信贷投放、结构优化和风险防范。指导大型商业银行持续发挥服务实体经济主力军和维护金融稳定压舱石作用,引导中小银行专注主业充分发挥地缘人缘优势,积极支持小微企业融资,提升服务质量和可持续性。

2025年5月7日,金融监管总局发布《关于做好2025年小微企业金融服务工作的通知》(下称《通知》),意在引导金融机构做好普惠金融大文章、提升小微企业金融服务质效,助力完成全年经济社会发展预期目标。

对于小微贷款价格,《通知》要求合理确定信贷价格。银行业金融机构要加强贷款定价管理,根据贷款市场报价利率(LPR)、自身资金成本和小微企业客群特征、风险状况等,科学合理确定普惠型小微企业贷款利率水平,增强业务发展可持续性。规范与第三方合作行为,增强自主服务能力,改善客户触达,缩短融资链条,降低小微企业实际承担的综合融资成本。

值得注意的是,在要求贷款利率合理定价的基础上,此次《通知》进一步强调规范业务经营行为,避免无序竞争。《通知》指出,金融机构要结合自身特点找准经营定位,探索可持续的小微企业金融服务模式,避免无序竞争,形成差异化的良性供给格局。加强小微企业金融业务风险管理,关注重点业务风险状况,做实贷款风险分类,加大不良贷款处置力度,倾斜核销资源。

“总之,银行设定平台类普惠小微贷款利率下限,并非与政策方向相悖,而是基于风险定价、商业可持续性及市场生态的理性选择。”前述研究人士认为,未来,随着政府性担保机制完善、金融科技渗透率提升及不良处置效率优化,普惠贷款利率有望进一步分化,形成“政策引导底线、市场决定上限”的良性格局。

他表示,2025年普惠小微贷款利率政策的核心是“稳价提质”,通过科学定价、科技赋能和结构性支持,实现融资成本下降与风险可控的双重目标。银行则聚焦于服务综合化、审批线上化及产品创新,助力小微企业获得更精准的金融支持。建议企业关注政策动态,优化财务管理,并善用金融科技平台提升融资效率。

每日经济新闻