半岛观察丨降幅最多80个基点!多家银行下调存款利率,未来市场预期→

近日,多家中小银行加快存款降息步伐。

10月以来,已有苏商银行、上海华瑞银行、天津金城银行、福建华通银行、平阳浦发村镇银行等机构纷纷宣布下调存款利率。其中,部分产品下调幅度高达80个基点。

多家银行相继下调存款利率

例如,平阳浦发村镇银行10月20日发布公告称,该行将对各类存款利率进行调整,新利率将于10月21日正式生效。与该行上一次公开发布的存款利率相比,本次调整后,活期产品利率下调20个基点,降至0.05%;定期产品中,三个月期、六个月期、一年期、二年期、三年期、五年期分别下调40个、35个、35个、50个、80个、80个基点。

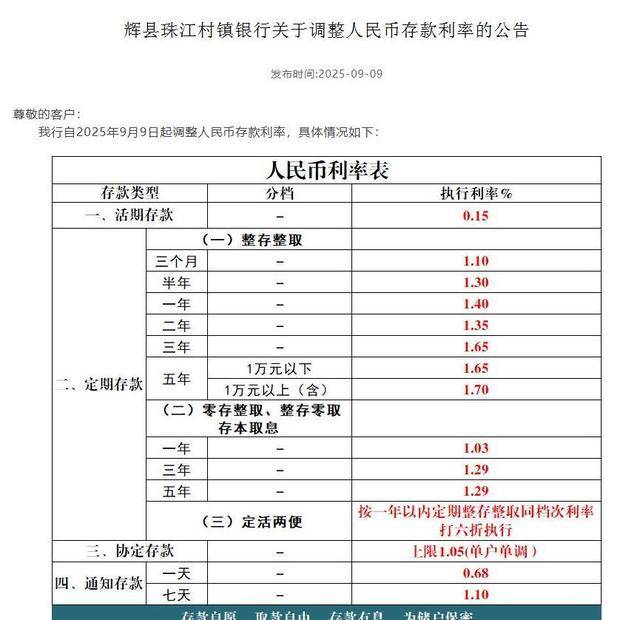

10月15日,辉县珠江村镇银行发布公告称,我行自2025年10月15日起调整人民币存款利率。其中,活期存款产品利率调整为0.15%。整存整取一年、两年、三年、五年期产品利率调整为1.36%、1.35%、1.65、1.65%。

10月13日,上海华瑞银行发布《关于调整人民币存款挂牌利率的公告》,将3年期整存整取定期存款利率从2.3%调降至2.15%。而就在9月末,该行才刚刚下调过3年期、5年期定期存款利率。

今年以来,华瑞银行前后合计7次降息,分别为1月份降息1次、4月份降息2次、5月份降息1次、7月份降息1次、9月份降息1次、10月份降息1次。调降对象主要为3年期和5年期的中长期存款,其中,3年期存款利率从2024年年末的2.8%降到2.15%;5年期存款利率从2024年年末的2.8%降到2.1%。

值得注意的是,随着各期限存款利率的差异化下调,大中小各类银行均存在存款利率长短期“倒挂”现象,部分银行甚至出现“存三年不如存一年”的情况。

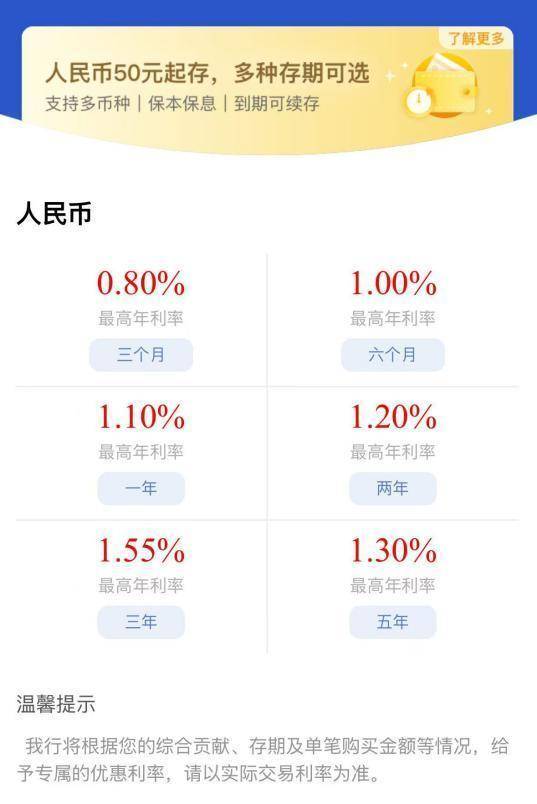

例如,建设银行App显示,该行三年期存款产品利率最高为1.55%,五年期存款产品利率最高为1.3%。

招商银行App显示,该行三年期、五年期存款利率分别为1.25%、1.3%,且只有整存整取的普通定期产品。三个月期、六个月期、一年期、二年期均可购买1000元起存的“享定存”产品,利率分别可上浮至1%、1.2%、1.3%、1.4%,出现一年期利率高于三年期利率的情况。

业内人士认为,部分银行出现存款利率长短“倒挂”现象,与利率下行预期、银行调整负债结构等因素有关。“负债端压力加大,主动调整负债结构的需求强烈。”上海金融与发展实验室首席专家、主任曾刚认为,银行通过降低长期存款利率,从而优化负债结构,降低长期资金成本。

某国有大行个人金融部相关负责人称:“存款利率‘倒挂’的主要原因是市场预期未来利率继续走低或存在较大不确定性。未来一旦利率下降,长期存款规模大的银行将面临较高的负债成本,净息差收窄压力加大,影响经营效益。”

利率倒挂现象明显

在此轮降息潮中,一个值得关注的现象是存款利率长短期限“倒挂”, 部分银行出现“存三年不如存一年”的情况。与正常情况下存款期限越长、利率越高不同,利率倒挂是指期限较长的存款利率反而低于期限较短的存款利率。

“正常情况下,期限越长,利率应该越高。”某股份行分行零售业务客户经理对界面新闻记者分析,“但现在银行预期未来利率还会进一步下行,因此不愿意为长期存款锁定的高成本买单。”

例如,建设银行三年期存款产品利率最高为1.55%,五年期存款产品利率最高为1.3%;招商银行三年期、五年期存款利率分别为1.25%、1.3%。

这种现象在部分中小银行中更为明显。山西怀仁农商银行调整后的一年期、两年期、三年期、五年期“整存整取”产品执行利率分别为1.75%、1.45%、2.15%和1.9%。在这里,两年期利率明显低于一年期和三年期,形成“中间低、两边高”的奇特曲线。

艾亚文对记者说,存款利率长短期“倒挂”现象趋于明显,主要是银行及市场对未来利率走势有进一步下降的预期,银行更倾向于提高利率吸收中短期资金。

上述券商银行业分析师对记者说,“一方面,当前市场对短期利率走势预期较为谨慎,中小银行担心未来短期利率进一步下行,提前下调长期存款利率,以锁定长期负债成本;另一方面,随着居民投资渠道的多元化,长期存款对居民的吸引力逐渐下降,中小银行通过下调长期存款利率,引导居民选择短期存款或其他理财产品,优化负债结构。”

武泽伟说,对于普通储户,利率下行是一个明确的信号,将促使大家重新审视自身的资产配置,逐步增加对于其他理财产品的关注度。

市场预期未来利率继续走低

上述股份行分行零售业务负责人对记者表示,短期内,存款利率长短期倒挂可能会导致部分居民减少长期存款配置,转向短期存款或其他投资产品,对银行存款稳定性产生一定影响。但从长期来看,这种现象有助于推动银行优化负债结构,提高资金使用效率。

业内人士认为,部分银行出现存款利率长短“倒挂”现象,与利率下行预期、银行调整负债结构等因素有关。“负债端压力加大,主动调整负债结构的需求强烈。”上海金融与发展实验室首席专家、主任曾刚认为,银行通过降低长期存款利率,从而优化负债结构,降低长期资金成本。

某国有大行个人金融部相关负责人称:“存款利率‘倒挂’的主要原因是市场预期未来利率继续走低或存在较大不确定性。未来一旦利率下降,长期存款规模大的银行将面临较高的负债成本,净息差收窄压力加大,影响经营效益。”

半岛新闻客户端综合整理,素材来源:界面新闻、21世纪经济报道、中国证券报、红星资本局、羊城晚报等