如何配银行能战胜基准?历史复盘和超额归因

华创证券 银行组高级研究员贾靖

华创证券 银行组研究员 林宛慧

华创证券 金融业研究主管 首席分析师徐康

摘要

前言:《公募基金高质量发展行动方案》推出以来,对中国公募基金行业发展产生深远影响,作为资本市场最重要的机构投资者,未来“战胜基准”成为主动管理的重要使命和考核核心,本篇报告聚焦银行股配置,也是银行系列配置报告的第二篇,通过历史复盘,探索银行股获取超额的秘诀,力图为配置银行股的投资者跑赢基准提供策略支持。

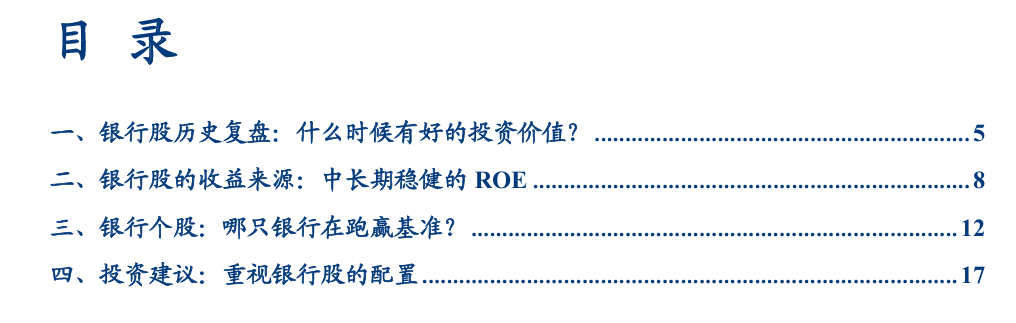

银行股历史复盘:什么时候有好的投资价值?1)银行年度绝对收益取决于宏观经济和流动性:经济增速向上及流动性宽松的时间,银行有正绝对收益。但经济预期悲观时,市场担心银行的资产质量恶化,银行往往录得负绝对收益;若叠加紧货币政策、银行顺周期紧信用,银行股基本面趋于转弱,亦是负绝对收益。2)银行股超额收益取决于银行股的相对优势:基本面or估值。银行股在过去20年中有14年取得了超额收益,在未取得超额收益的年份中,除2010/ 2020年其余年份银行均有绝对收益。总的来看,经济预期平稳或下行的时间段,如2012-2018年的平稳下台阶,银行股一般都能够有超额收益;而经济预期上行时,银行股整体上行弹性不如大盘。

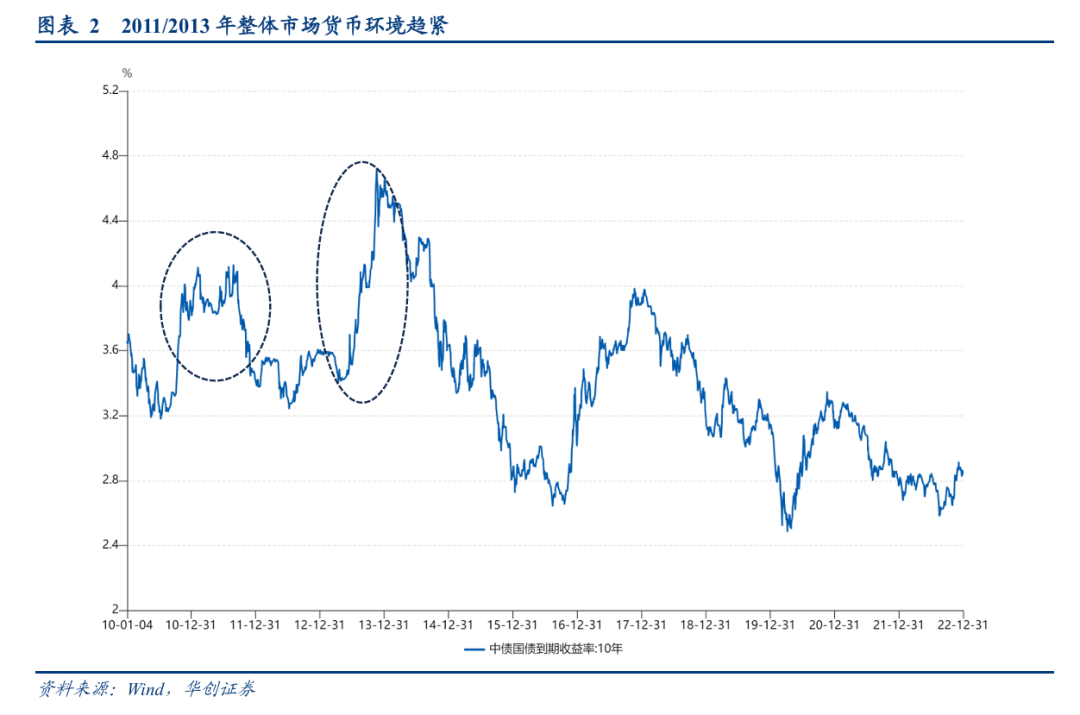

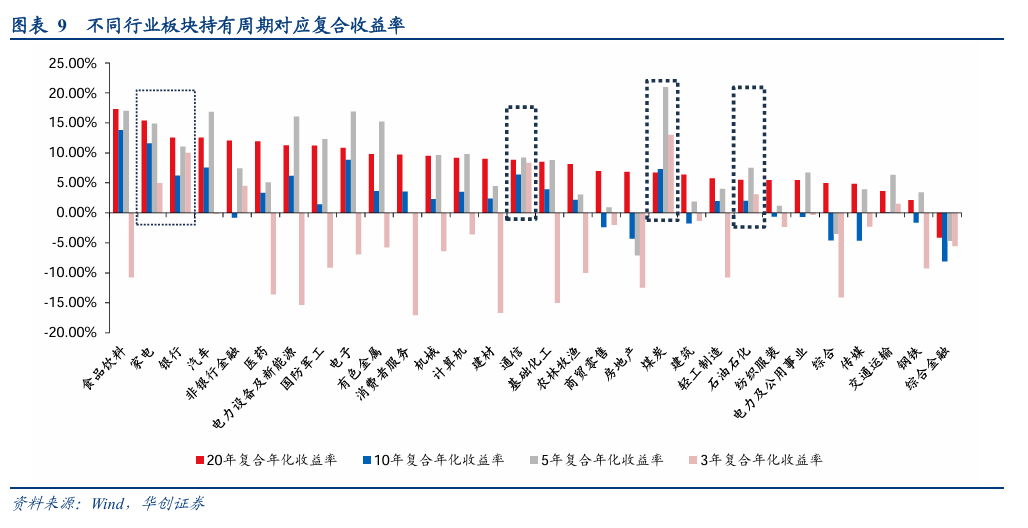

长久期下银行股收益:“长跑冠军”。1)不同久期下银行股的持股收益:15年/10年/5年维度均跑赢宽基指数,是良好的中长期持股品种。自2010/2015/2020年作为历史周期起点,持有银行指数的收益率分别为170%/92.9%/39.6%,均高于同期持有沪深300的持有收益率,且持有四大行的个股长期收益率更高。2)银行股过去3/5/10/20年持有周期下年复合收益率均为正。和家电、煤炭、通信、石化板块是唯五所有持有周期收益率都为正的板块。过去20年(2005-2024年),A股板块里银行平均年化回报率12.58%,在所有中信一级行业里排名第三。过去10年/5年/3年,银行平均年化回报率分别是6.24%/11.04%/9.99%,分别排名所有一级板块中第七/第九/第二。

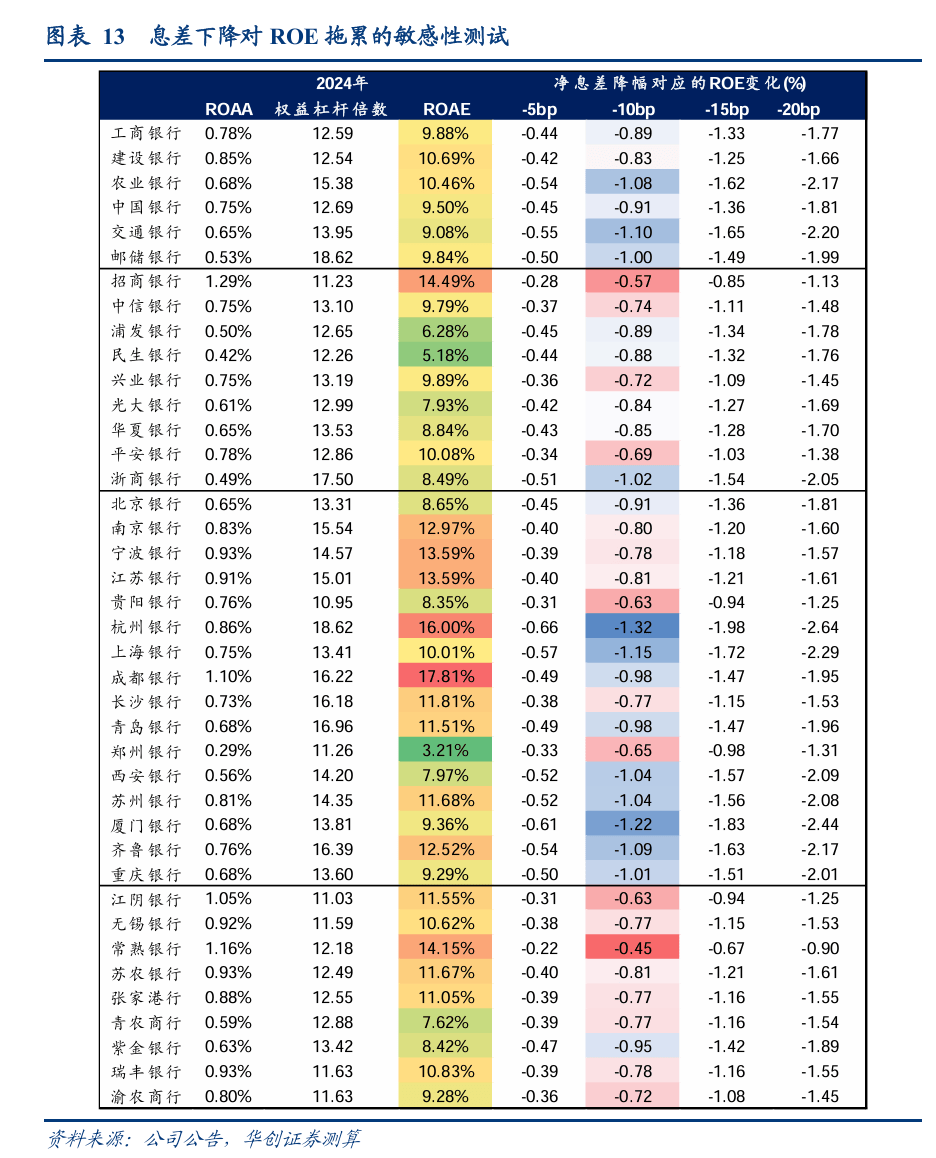

银行股收益来源:稳定的ROE和分红+经济向上的期权。理论上,银行股中长期的ROE就是投资回报率。当前银行业ROE仍维持在9%以上。尽管行业净息差自2020年来快速收窄,但行业资产质量保持优异带来的信用成本下行、和利率下降带来的非息收入增加一定程度上缓释了ROE的降幅。我们对息差下降对ROE拖累进行敏感性测算:其他因素不变下,净息差下降10bp,银行ROAE平均下降0.87pct,从10.4%下降至9.5%。极限压力测试情形下的银行平均ROAE仍会超过8.6%。若经济结构能够加速转型、或宏观经济企稳向上,带来行业资产端收益率的企稳上行,以及净手续费收入的恢复性增长,则行业ROE会企稳并趋于上行。

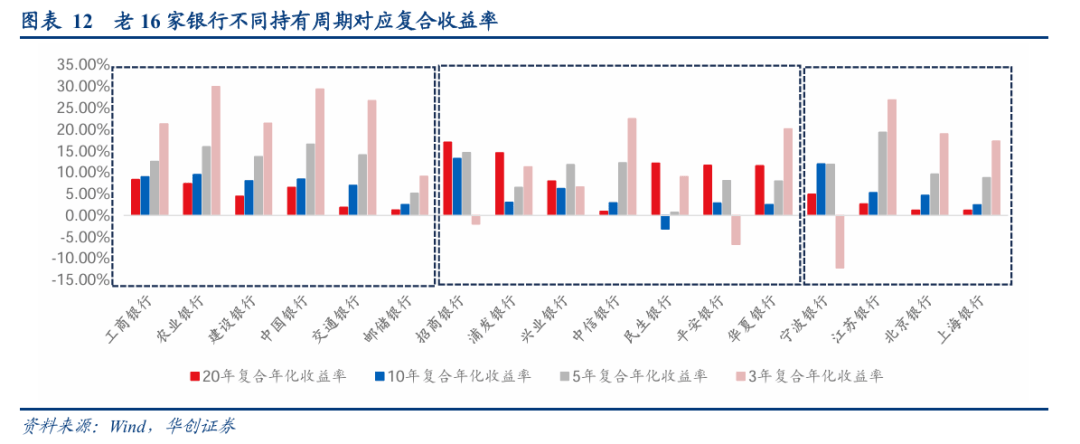

银行内部个股持有收益率特征也有不同:反映近年来ROE的分化。1)国有银行:波动率低,稳健收益。五大行近3/5/10年复合收益率均在6%及以上(邮储上市较晚),特别近3年因市场风格切换复合收益率达20%以上。近20年复合收益率五大行平均在5.72%,亦是处于较高水平。2)股份行:近20年复合收益率高于国有行,但近10年来不同股份行之间持有收益率开始分化,背后是银行之间的ROE分化。整体高ROE对应更高的长久期收益率。3)优质区域城商行:短久期收益率上升,进一步反映2019年来存量经济运行下,区域经济分化带来的银行ROE分化。优质区域的城商行持股收益特征向国有行靠近。

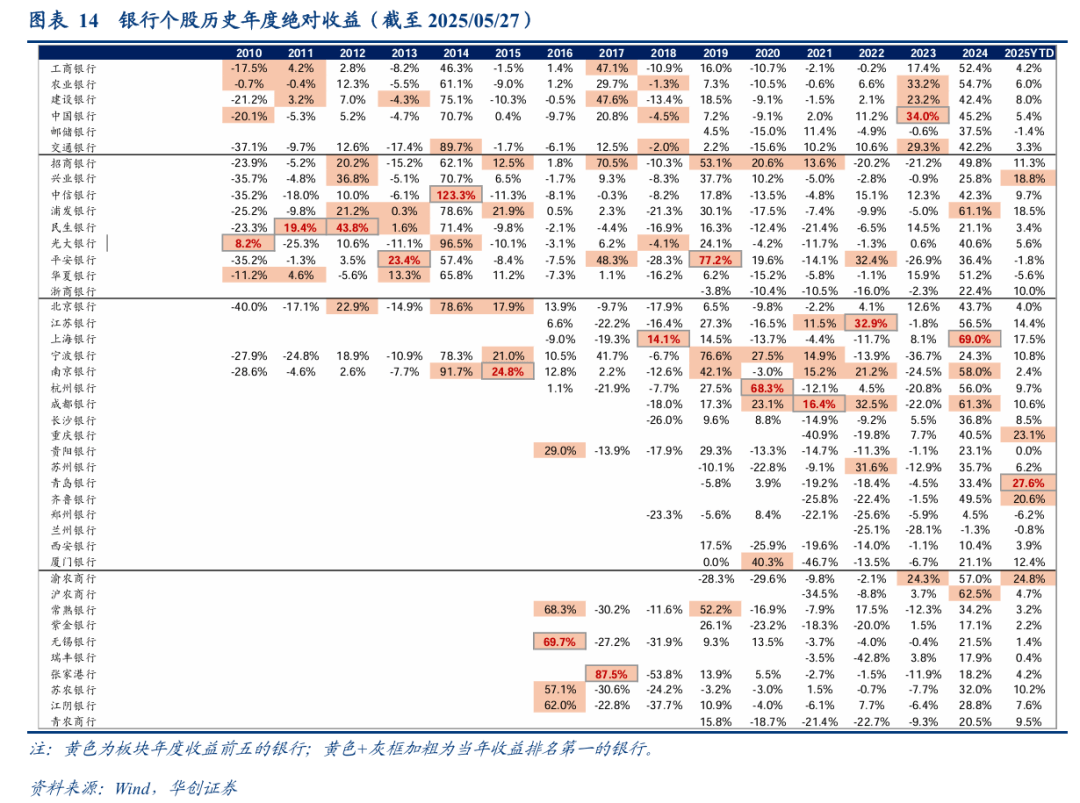

银行个股年度收益呈现“向中小银行集中”、“个股快速轮动”的分布特征。1)每年都有银行个股录得10%+绝对收益水平。自2010年的15年以来,除2010年以外之后每年都有银行绝对收益录得10%以上。即使在2010年全市场收益相对偏弱的环境下,当年领跑银行绝对收益水平仍有8.2%。2)历史银行个股年度绝对收益“冠军”更多集中在中小银行。银行内部“领跑冠军”更多呈现轮动特征,2010-2014年领跑冠军更多集中在股份行;2015-2022年领跑冠军则更多集中在优质区域的城商行、农商行。3)2023年以来个股收益“冠军”更加突出“稳健”特征。个股之间的收益差距特征并没有特别分化。

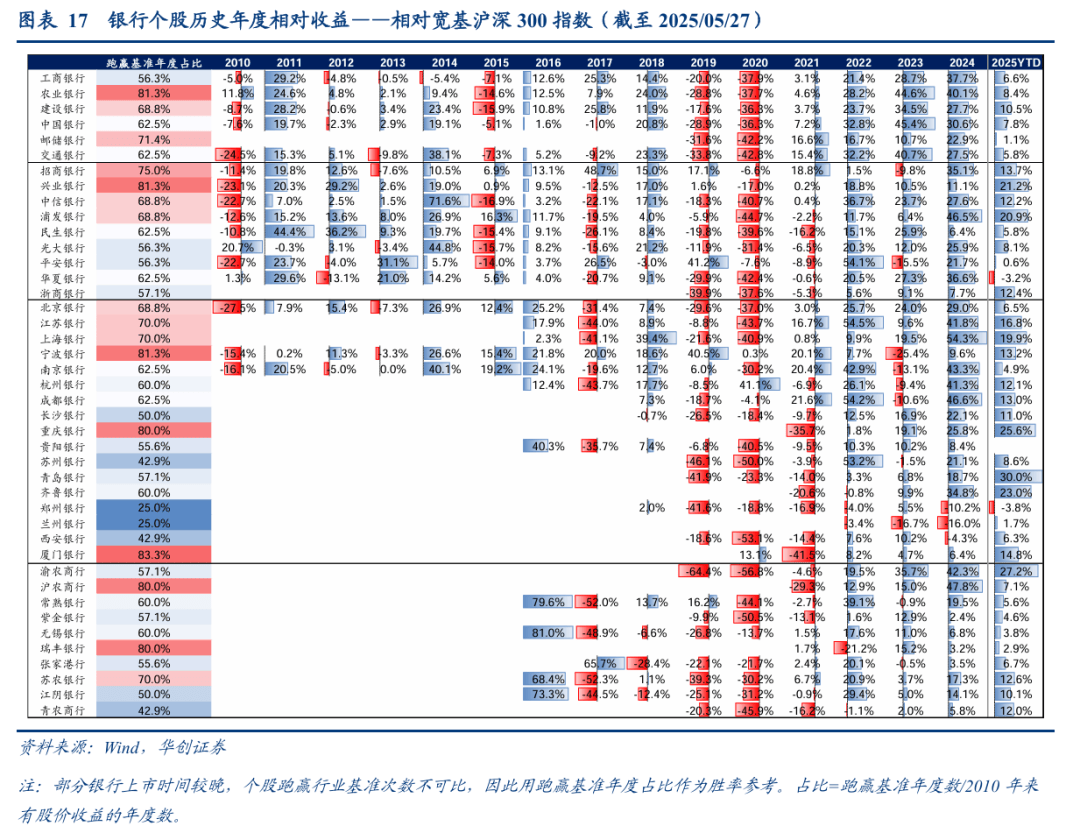

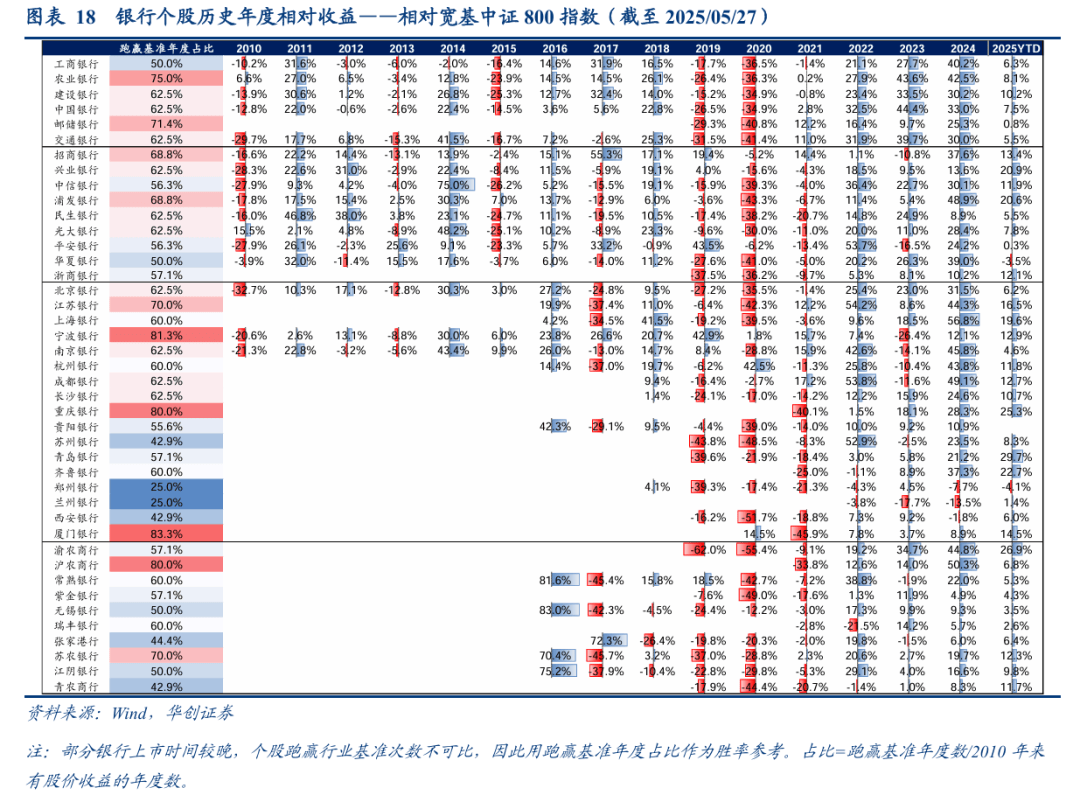

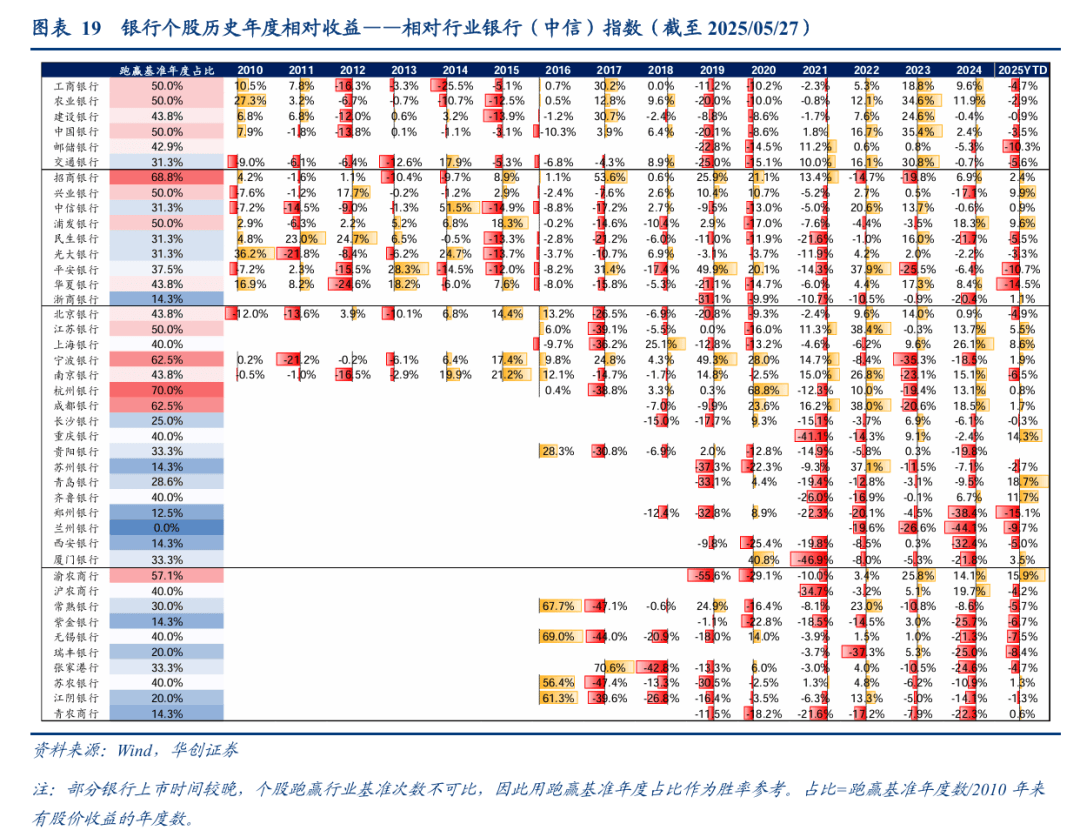

银行个股相对收益:经济复苏周期下,银行个股呈现更强的α特征。1)相对宽基:胜率更高、板块β更重要。大多银行跑赢基准的历史胜率都在50%以上。历史周期中,银行个股更多呈现“共跑赢、共跑输”的特征,个股有明显超额分化的时间点大多都是对应经济复苏初期,顺周期高ROE标的有更加显著超额。相对宽基沪深300指数跑赢胜率在70%以上的个股有12家;相对宽基中证800指数跑赢胜率在70%以上的个股有8家。2)相对行业基准:个股α更重要。国有行跑赢基准的胜率更高,平均胜率在44.6%,股份行39.1%/城商行36.6%/农商行31.9%。高ROE、绩优银行的胜率更高。相对行业基准跑赢胜率在50%以上的个股有:杭州银行(70%)、招商银行(68.8%)、宁波银行/成都银行(62.5%)、渝农商行(57.1%)、工商银行/农业银行/中国银行/兴业银行/浦发银行/江苏银行(50%)。

投资策略:略。

风险提示:经济下行压力加大、城投和地产风险暴露、信贷投放不及预期。

正文

一、银行股历史复盘:什么时候有好的投资价值?

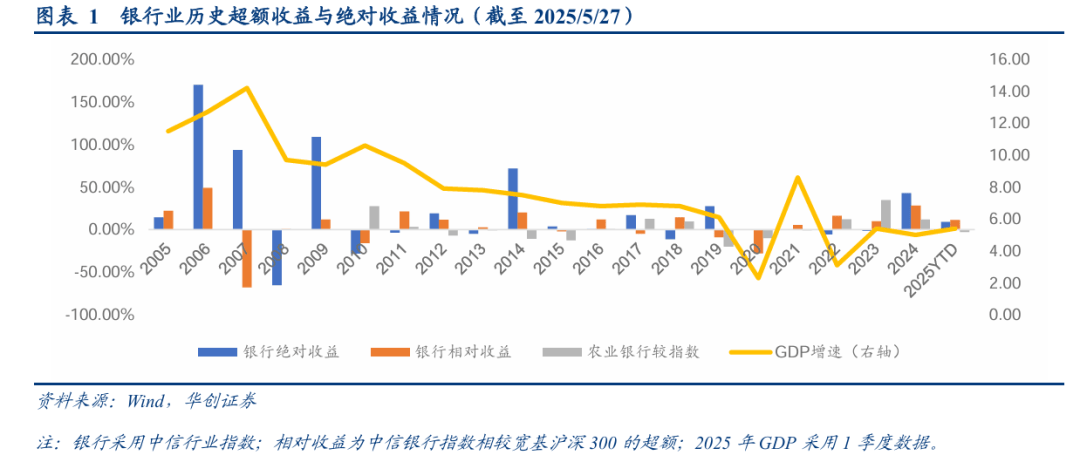

历史银行股年度绝对收益取决于宏观经济和流动性:经济增速向上(2005-2007/ 2009/ 2017/ 2019)及流动性宽松(2014)的时间,银行有正绝对收益。但经济预期悲观时,市场担心银行的资产质量恶化,银行往往录得负绝对收益(如2008/2018/2022年);若叠加紧货币政策、银行顺周期紧信用,银行股基本面趋于转弱(如2010-2011/2013年)。2018年为宽货币,2022年整体货币政策平稳,但宽货币未传导至宽信用。

银行股超额收益取决于银行股的相对优势:基本面or估值。 银行股在过去20年中有14年(不含2025YTD)取得了超额收益,近年来银行股相对收益更多体现在市场波动下行中的防御属性。未取得超额收益的年份仅为2007/2010/2015/2017/2019/2020年。在未取得超额收益的年份中,除2010/2020年其余年份银行均有绝对收益。

2007/2015年,银行股均录得绝对收益,但无超额收益,主要是银行当时估值处于较高水平。2007年经济高增长,银行股估值提升,2007年底银行PB在5.37X;2014年理财委外增量资金进场,拉动银行估值走高,2014年底银行PB在1.28X。

2017/2019年,银行股亦是录得绝对收益,但无超额收益,主要是宏观环境弱复苏背景下,信用扩张得以恢复,银行基本面有向好预期。但由于顺周期下其他板块基本面向好预期弹性更强,银行录得负超额收益。

2010/2020年既无绝对收益、也无超额收益。主要2009年“四万亿”后监管控制银行信贷规模并叫停了银信合作,整体信用环境偏紧,银行股在基本面和流动性方面均有承压。2020年则是疫情扰动下银行基本 面有 承压。

总的来看,经济预期平稳或下行的时间段,如2012-2018年的平稳下台阶,银行股一般都能够有超额收益;而经济预期上行时,银行股整体上行弹性不如大盘,如2017/2019年。

2024-2025年,银行股呈现较强的“既有绝对、也有相对”的收益率特征。主要是市场投资风格发生了显著变化。在宏观经济增速下行、利率持续走低的环境下,市场整体面临资产荒,叠加以保险资金为主的中长期资金在会计准则切换、监管政策引导下缓慢入市,共同支撑银行股在整体偏弱的市场环境中录得正绝对收益和正相对收益。2024全年中信银行指数涨42.8%,在30个中信一级板块中排名第1。2025年至今(5月27日收盘),银行指数涨8.9%,在30个中信一级板块中排名第2(仅次于汽车)。

我们认为,2025年支撑银行股上涨的因素从前期“低利率环境下市场资产荒”、“银行整体面临的经营压力边际趋缓”两维度扩容至“中长期资金入市+公募基金改革带来增量资金”、“经济结构转型带来ROE提升”四个维度,共振支撑后续银行整体仓位提升,建议重视银行板块配置机会。

不同久期下银行股的持股收益:15年/10年/5年维度均跑赢宽基指数,是良好的中长期持股品种。自2010/2015/2020年作为历史周期起点,持有银行指数的收益率分别为170%/92.92%/39.56%,均高于同期持有沪深300的持有收益率8.80%/5.62%/-7.37%。且持有四大行的个股长期收益率更高,四大行过去15/10/5年总平均累积收益率分别在252.4%/137.0%/88.6%(截至2025/5/9),均要高于银行指数,15/10/5年超额收益分别在82.4/44.1/49.0pct。

二、银行股的收益来源:中长期稳健的ROE

银行股是长久期下的“长跑冠军”,和家电、煤炭、通信、石化板块是唯五在过去3/5/10/20年持有周期收益率都为正的板块。过去20年(2005-2024年),A股板块里银行平均年化回报率12.58%,在所有中信一级行业里排名第三(食品饮料17.3%、家电15.40%)。过去10年/过去5年/过去3年,银行平均年化回报率分别是6.24%/11.04%/9.99%,分别排名所有一级板块中第七/第九/第二。

银行股收益=稳定的ROE和分红+经济向上的期权。近10年(2015-2024年),尽管银行股的PB从2015年最高1.39X下降至2024年最低0.53X,下降幅度超过50%,但银行股持股回报率仍在6.24%。

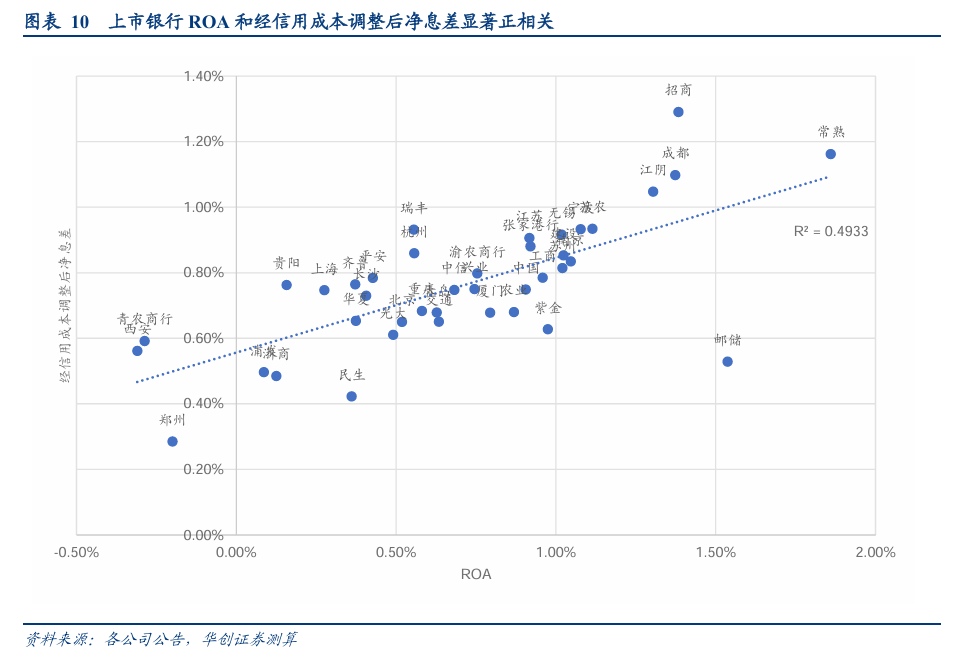

理论上,银行股中长期的ROE就是投资回报率。考虑P=PB*BVPS,拉长周期看若不考虑PB的波动,那么ΔP= ΔBVPS=ROE*(1-分红率)=ROA*杠杆倍数*(1-分红率)。经风险调整后,高ROA的银行决定了中长周期的银行股收益率,而这和经信用成本调整后的净息差显著正相关关系。

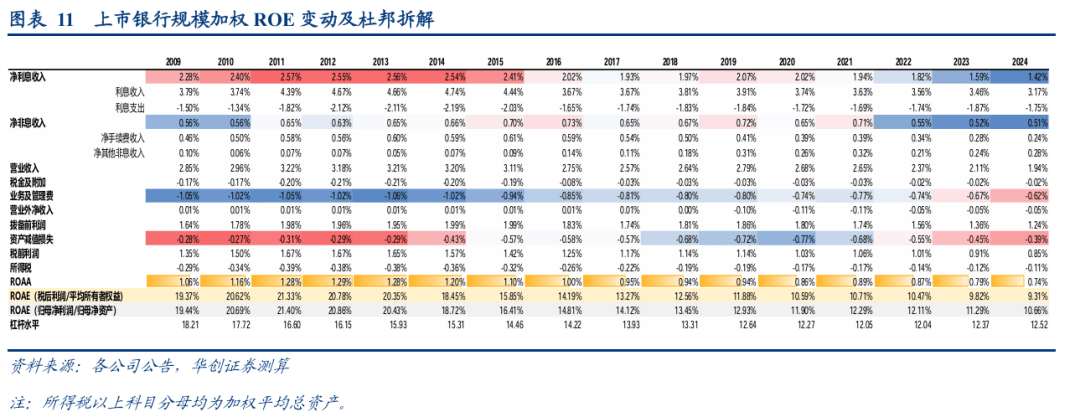

银行业ROE仍维持在9%以上。尽管行业净息差自2020年来快速收窄,但行业资产质量保持优异带来的信用成本下行、和利率下降带来的非息收入增加一定程度上缓释了ROE的降幅。2020-2024年上市银行净息差贡献(净利息收入/平均总资产)从2.02%下降至1.42%,累积下降60bps,但ROA仅下降0.12pct至0.74%,ROE仅下降1.28pct至9.31%。考虑央行自2024年开始强调“净息差长期中性”原则,预计净息差降幅逐年收窄,同时银行的信用成本仍然有下降空间,我们认为行业ROE降幅会进一步趋缓并逐步企稳,在当前宏观环境不发生其他变化情况下行业ROE预计会稳定在8-9%的中枢。若经济结构能够加速转型、或宏观经济企稳向上,带来行业资产端收益率的企稳上行,以及净手续费收入的恢复性增长,则行业ROE会企稳并趋于上行。

银行内部个股持有收益率特征也有不同。

国有银行:波动率低,稳健收益。五大行近3/5/10年复合收益率均在6%及以上(邮储上市较晚),特别近3年因市场风格切换复合收益率达20%以上。近20年复合收益率五大行平均在5.72%,亦是处于较高水平。

股份行近20年复合收益率高于国有行,但近10年来不同股份行之间持有收益率开始分化,背后是银行之间的ROE分化。整体高ROE对应更高的长久期收益率。

优质区域城商行:短久期收益率上升,进一步反映2019年来存量经济运行下,区域经济分化带来的银行ROE分化。优质区域的城商行持股收益特征向国有行靠近。

极限压力测试情形下的银行平均ROAE仍会超过8.6%。我们对息差下降对ROE拖累进行敏感性测算:其他因素不变下,净息差下降10bp,银行ROAE平均下降0.87pct,从10.4%下降至9.5%。若极限假设净息差下降20bp,则银行ROAE平均下降1.74pct至8.6%。

但实际ROAE降幅可控。原因在于:1)净息差下降导致利息净收入下降,但同时利率下降也会带来其他非息收入的增加。2)央行自2024年开始强调“净息差长期中性”原则,预计净息差降幅逐年收窄。3)银行的信用成本仍然有下降空间,除非宏观经济显著持续下行。

三、银行个股:哪只银行在跑赢基准?

银行个股年度收益呈现“向中小银行集中”、“个股快速轮动”的分布特征。

1)每年都有银行个股录得10%+绝对收益水平。从历史复盘看,单看一年银行个股的绝对收益水平,自2010年的15年以来,除2010年以外之后每年都有银行绝对收益录得10%以上。即使在2010年全市场收益相对偏弱的环境下,当年领跑银行绝对收益水平仍有8.2%。

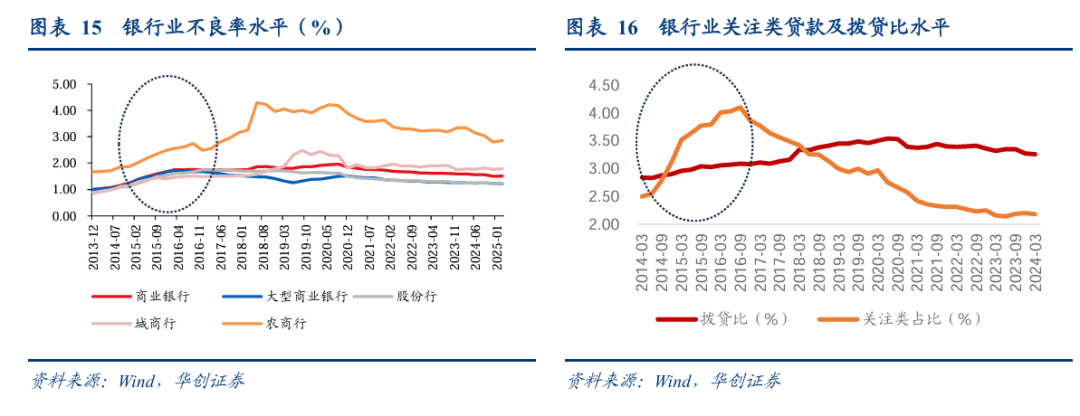

2)历史银行个股年度绝对收益“冠军”更多集中在中小银行。银行内部“领跑冠军”更多呈现轮动特征,2010-2014年领跑冠军更多集中在股份行;2015-2022年领跑冠军则更多集中在优质区域的城商行、农商行。2014年下半年开始以钢贸企业为代表的制造业、批发零售业贷款不良率趋于上行,带动商业银行整体不良率从2014年中1.08%快速上行59bp至1.67%,且以国有行、股份行为代表的全国性银行不良率、关注类贷款占比上升幅度要大于城商行,特别地优质区域城商行由于其区域和客群的资源禀赋,资产质量保持在优异水平的同时业绩增长也有较强的弹性。

3)2023年以来个股收益“冠军”更加突出“稳健”特征。2023-2025年至今领跑板块的个股分别是中国银行(2023年)、上海银行(2024年)、青岛银行(2025至今),一方面此类银行业绩相较板块中枢仍有小幅超额,但相较历史同期并非是业绩显著提速的时间点;同时个股之间的收益差距特征并没有特别分化,如中国银行2023全年收益仅领跑农业银行0.8pct、上海银行2024全年收益仅领跑沪农商行6.5pct。

银行个股相对收益:经济复苏周期下,银行个股呈现更强的α特征。

相对宽基:胜率更高、板块β更重要。

1)大多银行跑赢基准的历史胜率都在50%以上。若以沪深300为基准,则有37家(/42家)上市银行跑赢基准年度占比在50%及以上;以中证800为基准,则有36家。

2)历史周期中,银行个股更多呈现“共跑赢、共跑输”的特征,个股有明显超额分化的时间点有2015、2017、2019、2021年,大多都是对应经济复苏初期,顺周期高ROE标的有更加显著超额(如招行、宁波、常熟)。

3)相对宽基沪深300指数跑赢胜率在70%以上的个股有12家:厦门银行(83.3%)、农业银行/兴业银行/宁波银行(81.3%)、重庆银行/沪农商行/瑞丰银行(80%)、招商银行(75%)、邮储银行(71.4%)、江苏银行/上海银行/苏农银行(70%)。

4)相对宽基中证800指数跑赢胜率在70%以上的个股有8家:厦门银行(83.3%)、宁波银行(81.3%)、重庆银行/沪农商行(80%)、农业银行(75%)、邮储银行(71.4%)、江苏银行/苏农银行(70%)。

相对行业基准(中信银行指数):个股α更重要。

1)国有行跑赢基准的胜率更高, 平均胜率在44.6%,股份行39.1%/城商行36.6%/农商行31.9%。

2)高ROE、绩优银行的胜率更高。相对行业基准跑赢胜率在50%以上的个股有:杭州银行(70%)、招商银行(68.8%)、宁波银行/成都银行(62.5%)、渝农商行(57.1%)、工商银行/农业银行/中国银行/兴业银行/浦发银行/江苏银行(50%)。

四、投资建议:略

风险提示:经济下行压力加大、城投和地产风险暴露、信贷投放不及预期。