医疗器械巨头Medline纳斯达克上市:募资超60亿美元 市值539亿美元

雷递网 雷建平 12月18日

全球医疗器械巨头Medline Industries(股票代码:“MDLN”)昨日在美国纳斯达克上市。

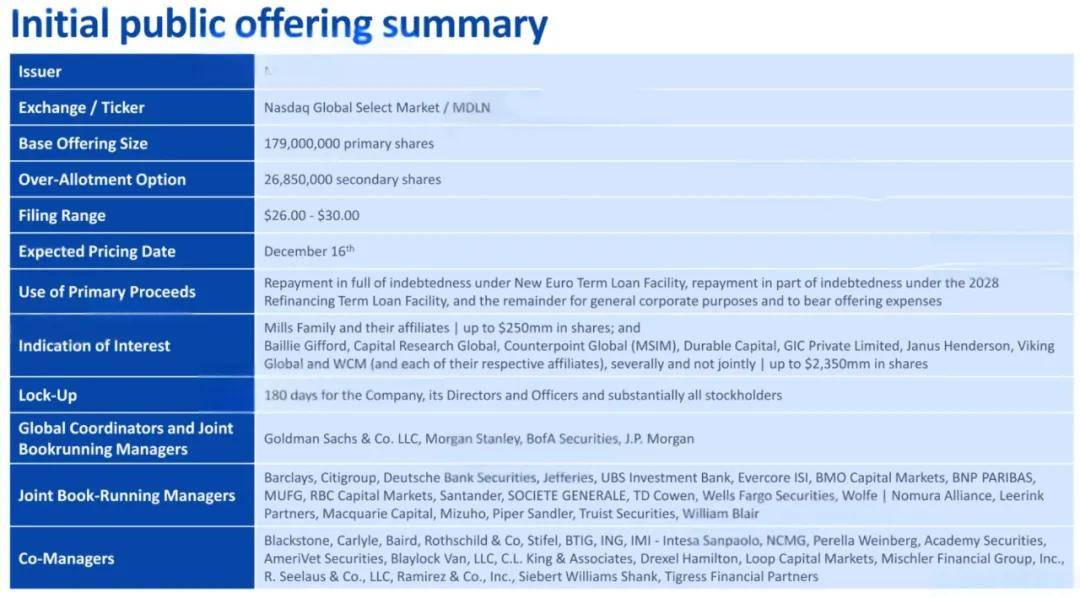

Medline发行2.16亿股,发行价为29美元,募资总额为62.64亿美元。

米尔斯家族(Mills Family )及其关联方已表示有意在此次发行中以首次公开募股价格并以与其他购买者相同的条款,购买总计不超过2.5亿美元的A类普通股。

Baillie Gifford Overseas Limited(代表其自身及其关联方的部分客户)、Capital Research Global Investors管理的一个或多个基金和/或账户、Counterpoint Global(摩根士丹利投资管理公司)、Durable Capital Partners LP管理的一个或多个基金、GIC Private Limited、Janus Henderson Investors、Viking Global Investors LP(代表其部分客户)及WCM Investment Management, LLC管理的某些投资基金和账户(统称为“基石投资者”)购买总计不超过23.5亿美元的A类普通股。

2021年,Medline被黑石、凯雷和Hellman & Friedman 以340亿美元的大型交易全面私有化,这是金融史上规模最大规模的杠杆收购之一。

此次Medline是2025年医疗器械行业最大的IPO,也是2025年美国最大的IPO。

Medline开盘价为35美元,较发行价上涨20.7%;收盘价为41美元,较发行价上涨41.38%;以收盘价计算,公司市值为539亿美元。

前9个月营收206亿美元

据介绍,Medline成立于1966年,曾是一个家族企业。Medline最早是制衣厂,1910年Medline创始人的祖父 A.L.Mills创立制衣厂,为芝加哥牲畜围场生产围裙。此后,A.L.Mills创办米尔斯医院用品公司,将业务拓展到外科手术服和护士服,进入医疗领域。

二代Irving Mills于1924年接班,将业务拓展到一般医疗用品的经销,三代Jim and John Mills于1961年接班,1966年Medline正式成立。四代Jim Abrams 于1997年接班,当下,Medline是全球第三大医疗器械企业,仅次于美敦力和强生。

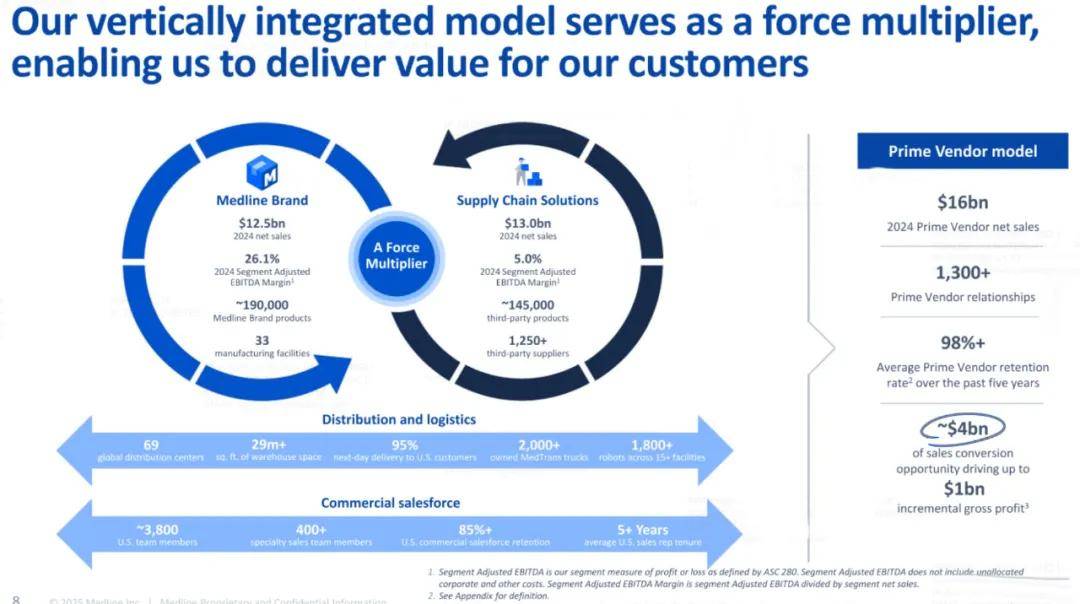

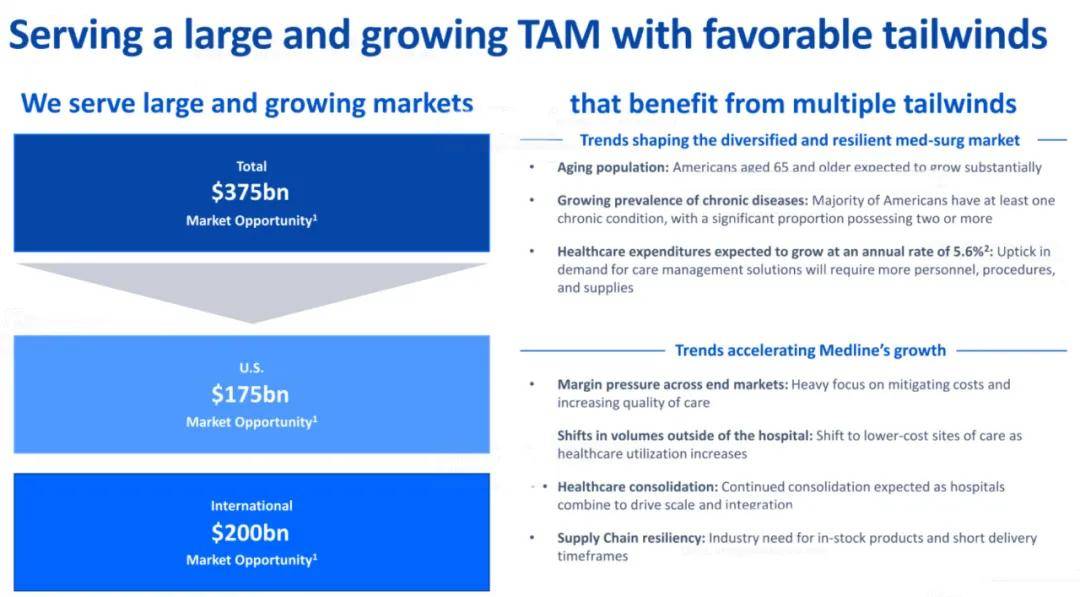

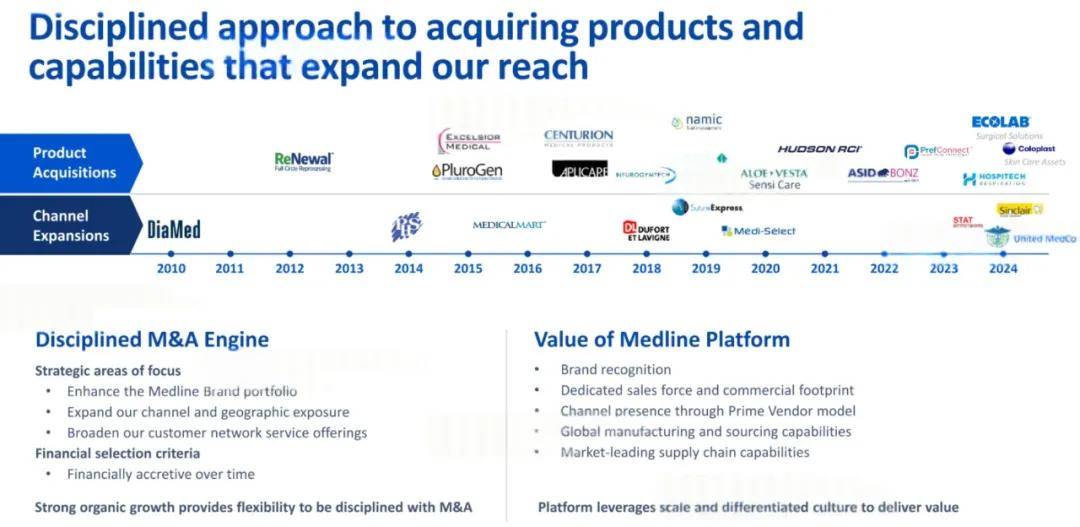

Medline是一家围绕“医疗耗材 + 供应链解决方案”的综合平台型供应商,制造和分销的产品包括伤口管理、皮肤管理、麻醉、手套、泌尿外科、失禁管理、造口管理、耐用医疗设备、防感染产品等。

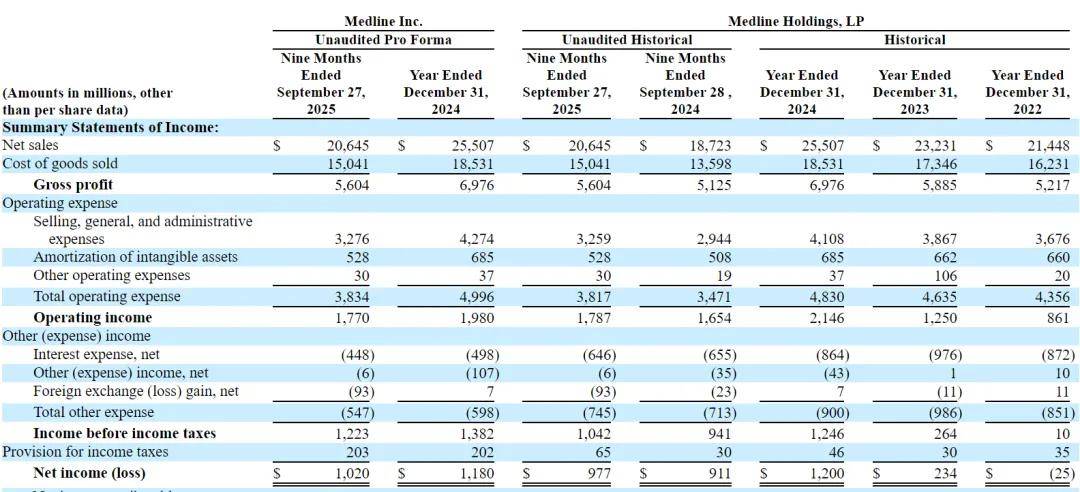

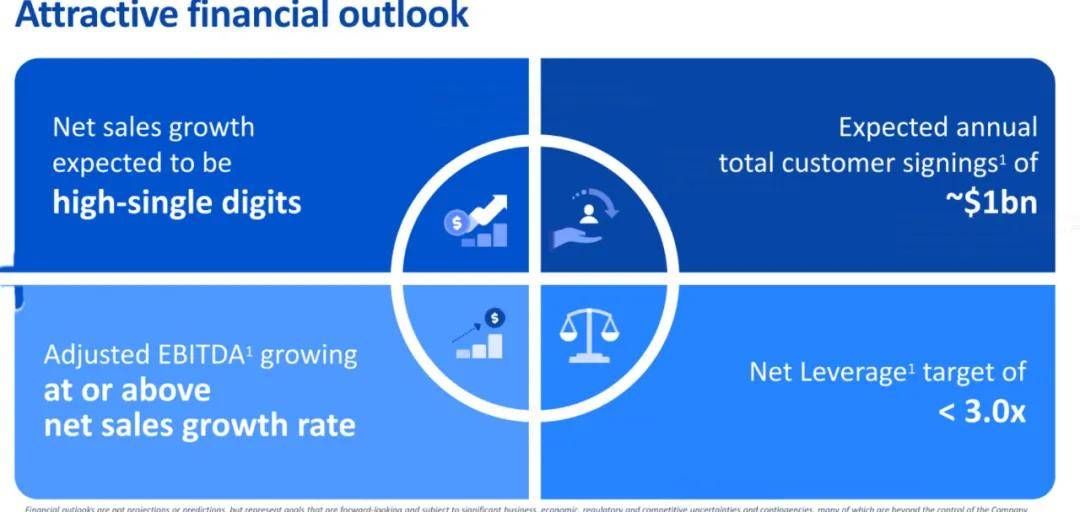

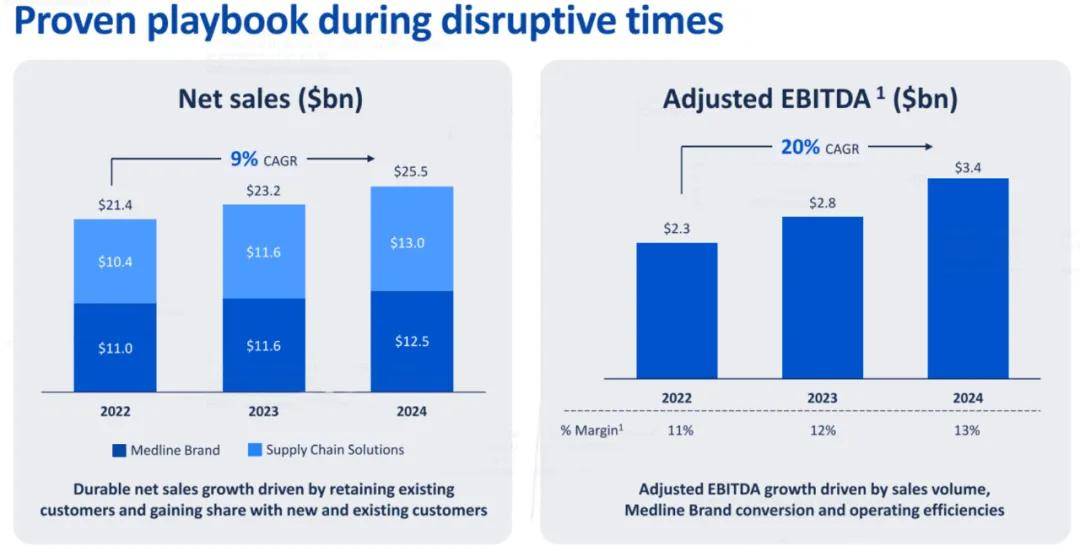

招股书显示,Medline在2022年、2023年、2024年营收分别为214.48亿美元、232.31亿美元、255亿美元;毛利分别为52.17亿美元、58.85亿美元、69.76亿美元;运营利润分别为8.61亿美元、12.5亿美元、21.46亿美元;净利分别为-2500万美元、2.34亿美元、12亿美元。

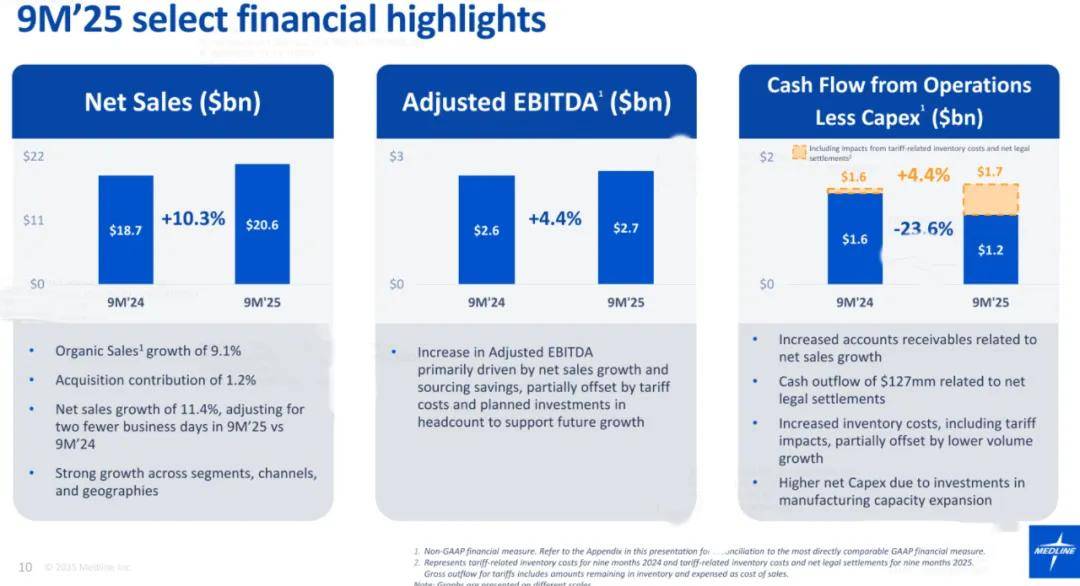

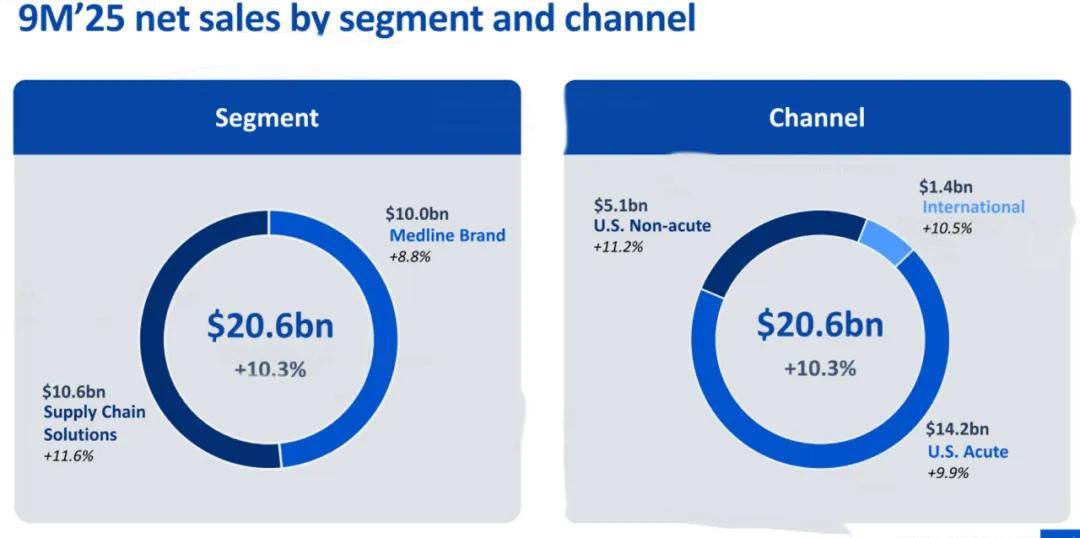

Medline在2025年前9个月营收为206亿美元,上年同期为187亿美元;运营利润为17.87亿美元,上年同期的运营利润为16.54亿美元;净利为9.77亿美元,上年同期的净利为9.11亿美元。

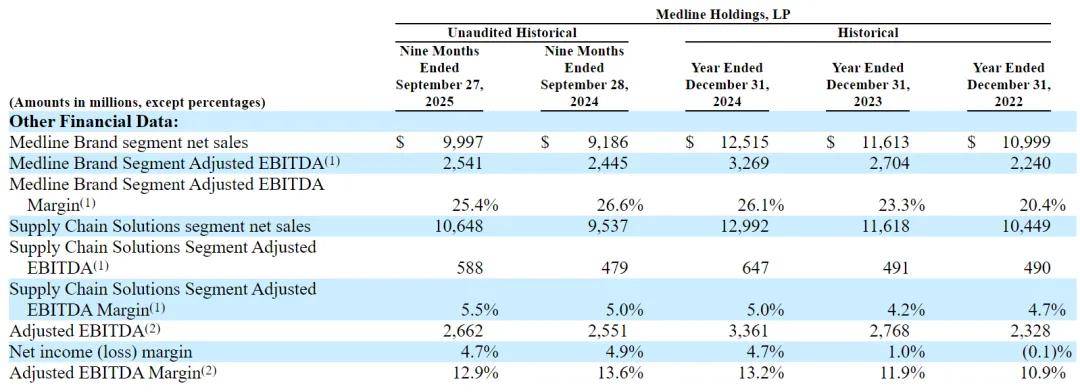

Medline在2022年、2023年、2024年Adjusted EBITDA分别为23.28亿美元、27.68亿美元、33.61亿美元;Adjusted EBITDA Margin分别为10.9%、11.9%、13.2%。

Medline在2025年前9个月Adjusted EBITDA为26.62亿美元,Adjusted EBITDA Margin为12.9%。

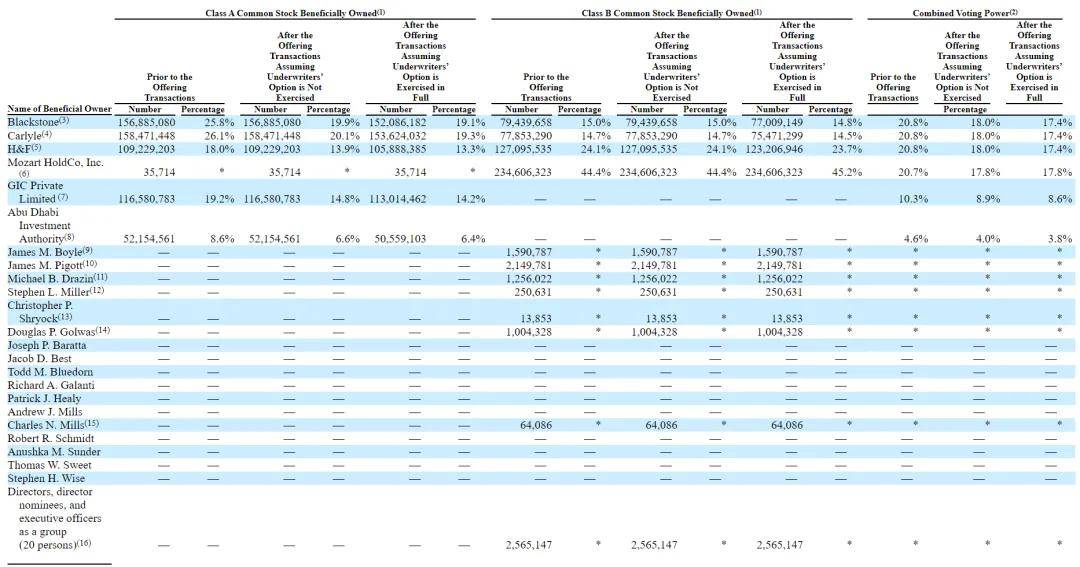

Blackstone与GIC是股东

IPO前,Blackstone持有25.8%的A类股,及15%的B类股;Carlyle持有26.1%的A类股,14.7%的B类股;H&F持有18%的A类股,及24.1%的B类股;Mozart HoldCo持有44.4%的B类股;

GIC Private持有19.2%的A类股,Abu Dhabi Investment持有8.6%的A类股。

IPO后,Mills家族将拥有17.8%的投票表决权,黑石、凯雷和 Hellman & Friedman在IPO交易后各自将持有18%表决权。

以下是Medline路演PPT:

——————————————

雷递由媒体人雷建平创办,若转载请写明来源。