“炮火一响,黄金万两”,金价新一轮上涨又开启了吗?

当地时间6月13日(周五)凌晨,伊朗上空传来炮火声,随后以色列宣布:对伊朗发动“先发制人打击”,并命名此次行动:“狮子的力量”。随后传来伤亡消息,局势持续升级。

对此,资本市场迅速反应:权益市场普遍调整,而大宗商品原油、黄金价格直线拉升。(来源:CCTV国际时讯)

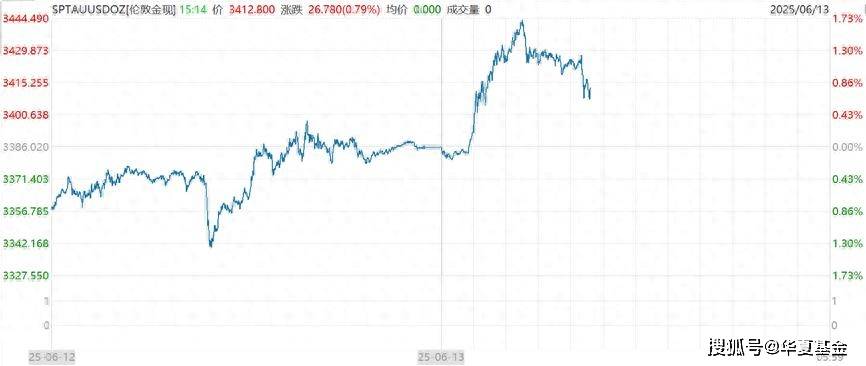

万得行情显示,北京时间6月13日,现货黄金价格重返3410美元/盎司上方,在A股上市的黄金商品类ETF及黄金股ETF普遍高开高走。

(来源:wind,行情价格请以最新为准)

(来源:wind,行情价格请以最新为准)

中东局势近年来持续不稳,这几天更是暗流涌动。

就在当地时间的6月11日(周三),美国总统特朗普公开表示:

美国人员正在撤离中东,因为那里可能是一个 "危险的地方",美国不会允许伊朗拥有核武器。(来源:证券时报)

地缘动荡再次引发市场避险情绪,黄金现货价格自周三起,已经连涨三天。

黄金与地缘风险的关系:“炮火一响,黄金万两”

“炮火一响,黄金万两”,这句古老的谚语放到现代,依然有效。

2022年初的俄乌冲突不用说了:

西方对俄罗斯的金融制裁和资产冻结,暴露了美元作为“武器化”货币的风险,因此即便美元指数在2022年维持强势,但避险需求和替代美元的储备需求,依然推高黄金价格上行;

到2023-2024年间,黄金现货价格走势伴随地缘风险,开启了更为凌厉的两段上行:

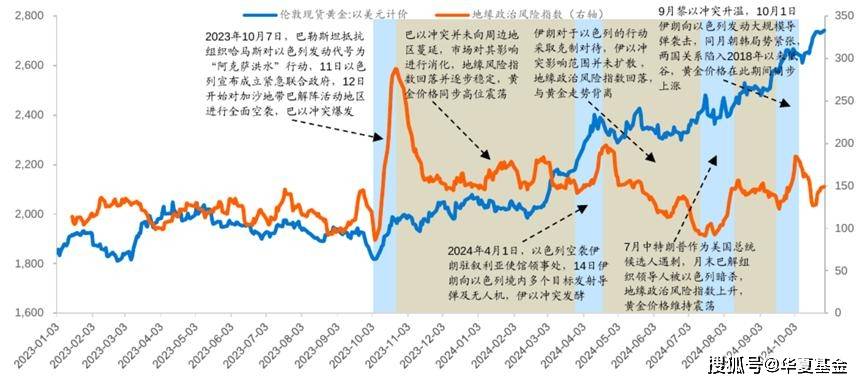

图表:地缘政治因素明显助力黄金价格上涨

(来源:华创证券,联邦证券,GPR指数为全球地缘风险指数)

第一阶段:2023年10月巴以冲突爆发,以及2024年4月伊以冲突发酵期间,黄金价格跟随地缘政治风险指数创造两轮年度月涨幅新高;

第二阶段:2024年10月,伊以冲突再爆发,同月朝韩局势紧张,地缘政治风险指数走高至下半年高点,黄金价格也创下新高。

值得一提的是,本轮黄金背景(2021–2025年)比较特殊,上行周期最长、幅度最大,涉及到的因素还不止地缘风险,还有美元信用、美债危机、军事及科技主导权等等隐形风险。文章末尾我们会提到,如何综合定义当下的黄金。

炮火纷飞里,黄金为什么总能跑赢其他资产?

我们知道,战争里没有赢家,但黄金的表现为什么总能跑赢其他资产呢?

参考华创张瑜的说法,这个演绎路径有几条:

一、 赢在收益率

黄金天然是货币,尤其是超主权信用的货币,在特殊时期会发挥保值甚至升值的功能。

比如1812年战争、拿破仑战争、美国内战这些热战期间,黄金对美元、兑英镑等主流储备货币都是大幅升值的。

当然,这其中既包括战败国,也包括了战胜国。

二、 赢在流动性

战时不光出现法币(纸币)贬值,还会出现挤兑、混乱、物资匮乏,和其他不可控风险,但黄金作为全球范围内的硬通货,流动性价值会得到保障。

以二战为例,轴心国、同盟国都实施了严格的战时经济控制,涵盖生产、物资价格、工资、进出口管制、接管央行等等,资产法规包括关闭股市、严格的价格/所有权限制、外汇管制、高边际税率等。

比如2022年俄乌冲突爆发后,热战还交织着资本战,更引发了美元的信用问题,都指向了增量黄金的需求。

传统框架已经无法定义的黄金,还能继续突破吗?

诚如华创证券研究所张瑜团队指出的“本轮黄金定价取决于未来10年或更久的全球秩序重构,是一个结合政治、军事、经贸和法币财富体系的立体重构。”

世界黄金协会构建的传统估值框架,看上去比较复杂,主要包含了美国通胀、美国赤字率、实际利率、央行官方购金数量、全球储备资产中的美元权重等等维度。

但张瑜认为:这些传统估值框架的因素,放到现在,仅能解释64%的黄金价格波动,而非全部。

比如,2022年实际利率与黄金脱钩,通胀预期与黄金价格的一年滚动相关系数在过去一年降至负区间……这些都是传统估值框架失效的信号。

那么剩下36%的黄金定价因子体现在哪儿呢?

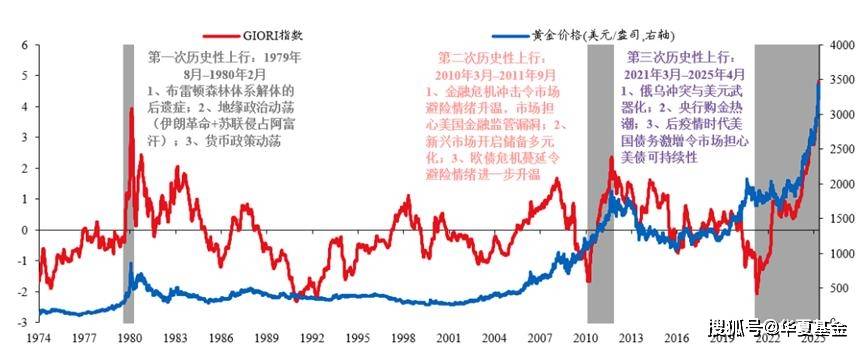

张瑜团队专门创设了一个“黄金隐含秩序重构指数(GIORI)”(Gold Implied Order Reconstruction Index,GIORI)。

将投资者对科技、军事、法币(美元)等秩序重构带来的隐形风险因子,这部分不可解释的涨幅单独提取出来,量化到这个GIORI秩序重构指数中。

想借此解释:黄金为什么持续新高?以及试图预测:黄金是否还会继续冲高?

(来源:华创张瑜)

回测数据显示:这个“秩序重构”指数在2021年3月进入快速上升期,2025年4月达到峰值,从-2.0快速上升到4.8,上行周期持续约50个月,涨幅和持续时间均为三次达峰之最。

但这是不是意味着本轮黄金已经见顶?

张瑜指出:“目前指数的峰值恰好与1970年代(布雷顿森林体系瓦解)的峰值刚刚持平,略有超过。”黄金如果突破这个压力位,可能走向大脉冲的“无人区”。

实际上,当前全球政治、军事、经贸和法币财富体系,相比1970年代,要复杂得多得多,百年一遇的全球秩序重构远远没有完成。

相关ETF:黄金ETF华夏(518850)及黄金股ETF(159562),同赛道费率最低

华夏黄金ETF联接A:008701;及联接C:008702。

风险提示:以上仅作为服务信息,观点仅供参考。不作为投资依据。指数过往业绩不代表未来表现,不构成基金业绩表现的保证或承诺。ETF二级市场价格涨跌幅不代表实际净值变动。市场有风险,投资需谨慎。

上述基金风险等级为R4(中高风险),具体风险评级结果以基金管理人和销售机构提供的评级结果为准。作为指数基金,可能出现跟踪误差控制未达约定目标、指数编制机构停止服务、成份券停牌或违约等风险。

此外,ETF产品特定风险还包括:标的指数回报与股票市场平均回报偏离的风险、标的指数波动的风险等。

黄金ETF华夏(518850)特别风险提示:黄金ETF华夏实行T+0回转交易机制,资金运作周期缩短,可能带来短期波动风险。

作为商品基金,其预期风险和预期收益高于混合基金、债券基金与货币市场基金。90%以上的基金资产投资于国内黄金现货合约,黄金现货合约不同于股票、债券等,其预期风险和预期收益不同于股票基金、混合基金、债券基金和货币市场基金。

黄金股ETF的特有风险:本基金部分资产通过港股通投资于港股,会面临因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险,包括港股市场股价波动较大的风险(港股市场实行T+0回转交易,且对个股不设涨跌幅限制,港股股价可能表现出比A股更为剧烈的股价波动)、汇率风险(汇率波动可能对基金的投资收益造成损失)、港股通机制下交易日不连贯可能带来的风险(在内地开市香港休市的情形下,港股通不能正常交易,港股不能及时卖出,可能带来一定的流动性风险)等。

ETF联接基金存在联接基金风险,跟踪偏离风险,与目标ETF业绩差异的风险,指数编制机构停止服务的风险,标的指数变更的风险,成份券停牌或违约的风险等。

A类基金认购时一次性收取认购费,无销售服务费;C类基金无认购费,但收取销售服务费。二者因费用收取、成立时间可能不同等,长期业绩表现可能存在较大差异,具体请详阅产品定期报告。

投资人应当认真阅读法律文件,判断是否和自身风险承受能力相适应。基金管理人不保证盈利,也不保证最低收益。