特朗普“去监管”推动,美国银行股市值今年涨了6000亿美元

特朗普政府推动的金融去监管化与投行业务复苏,驱动美国六大银行市值今年累计增加6000亿美元。

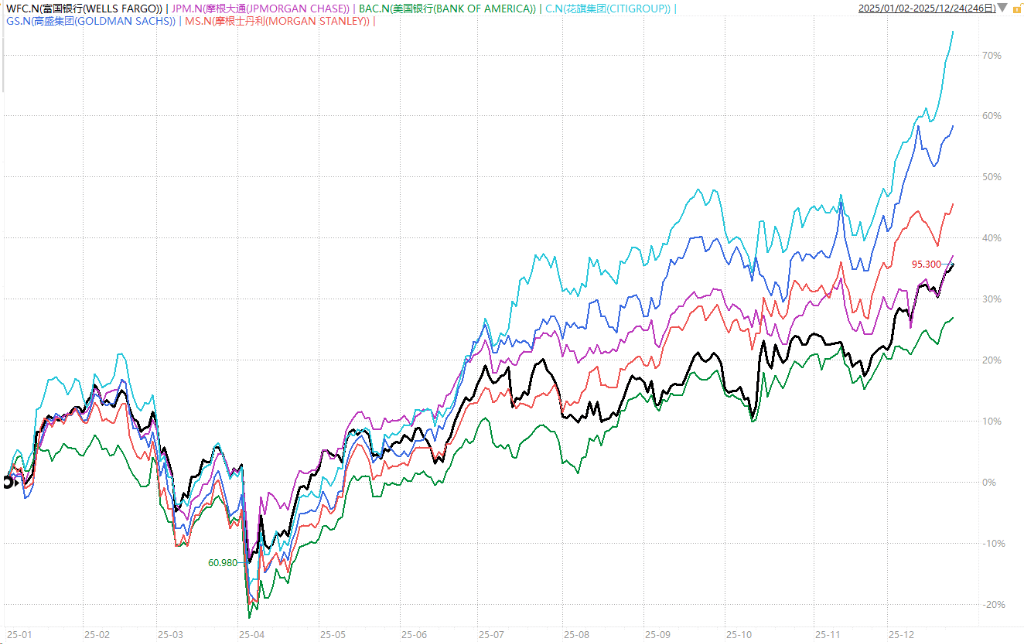

截至周三收盘,摩根大通、美国银行、花旗集团、富国银行、高盛和摩根士丹利六家美国最大银行的总市值已超2.38万亿美元,较去年底的1.77万亿美元大幅攀升,并有望连续第二年跑赢标普500指数。

相比之下,欧洲市值最高的六家银行总市值仅为1万亿美元,凸显出2008年金融危机以来美欧银行业分化日益扩大。

监管政策转向成为推动股价上涨的关键因素。今年以来,美国监管机构已提议允许最大型银行提高杠杆率,全面改革用于确定资本要求的年度银行压力测试,并撤销了针对高风险贷款的放贷指引。

投资银行业务强劲复苏进一步提振市场信心。花旗股价今年上涨超70%,领跑六大银行。高盛股价攀升近60%,创下历史新高。行业预测显示,银行股票和固定收益交易收入今年将超越历史峰值。

(花旗股价今年累涨超70%,领跑美国六大银行)

监管松绑释放资本空间

特朗普政府今年推出的一系列放松监管措施直接提振了银行股表现。

RBC银行业分析师Gerard Cassidy表示:

不能低估监管变化对股价的重要性。金融危机后,银行盈利能力受到严重削弱,因为它们不得不持有更多资本,这确实是应该的。

更重要的是,银行业预期巴塞尔协议III全球资本金规则的最终实施版本将比拜登政府2023年的初始提案宽松得多。Cassidy指出:

它们都持有过剩资本,因为已经按照之前的提案进行了储备。

这些资本不仅用于吸收潜在损失,还可以用于业务拓展以及股票回购和派息等股东回报。汇丰银行美国金融股研究主管Saul Martinez表示:

鉴于银行资产负债表增长如此缓慢,市场认为还有承担更多风险的空间。

尽管民主党参议员Elizabeth Warren等反对者对大规模金融放松监管表示担忧,但投资者迄今对银行风险承担增加表现出的担心甚微。

美欧银行业差距持续扩大

花旗集团成为2025年六大美国银行中表现最佳的股票,股价上涨约70%。

该行多年来推进的简化业务和削减成本的努力取得成效。本月,花旗股价自2018年以来首次高于其各部门估值之和。

高盛股价今年也上涨了近60%,并创下历史新高。这得益于其核心投资银行业务的复苏以及交易业务的持续繁荣。银行家们预计,投行业务的复苏势头将在2026年进一步加速。

行业追踪机构Crisil Coalition Greenwich预测,今年银行业股票交易收入将达到920亿美元,固定收益交易收入将达到1630亿美元,双双超越此前峰值。

美国银行业的市值增长进一步拉大了与欧洲同行的差距。Martinez表示:

现在的情况感觉好得有点不真实。基本面背景良好,但问题是有多少已经被定价。