咋回事?多家银行新增服务收费→

近期, 多家银行调整服务收费,服务项目涉及资信证明、银行卡年费、ATM跨行取现、跨境理财通等多个领域,引发市场广泛关注。

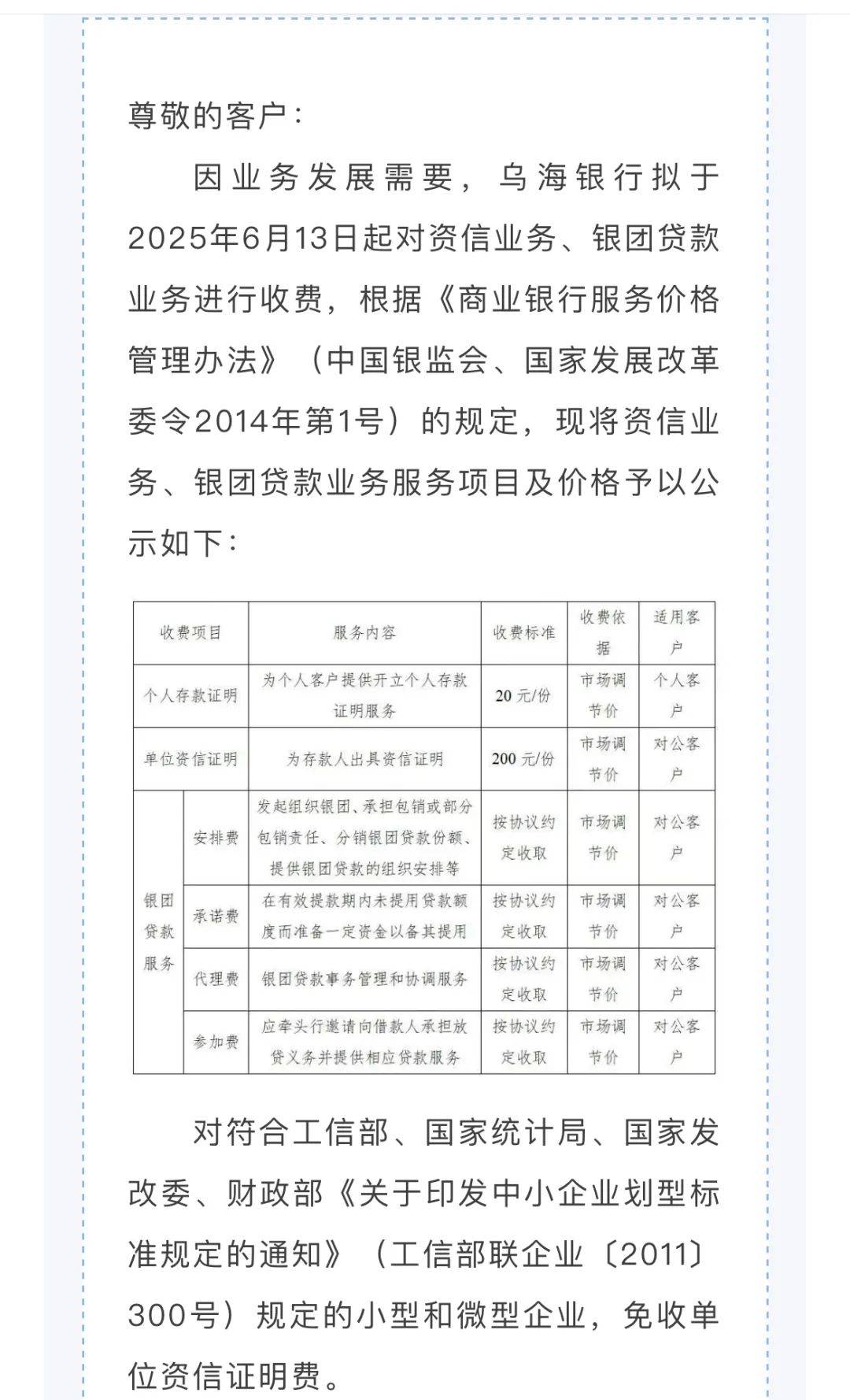

乌海银行官微公告显示, 自6月13日起对资信业务和银团贷款业务进行收费。资信业务涉及个人客户和对公客户,为个人客户开立个人存款证明收费标准为20元/份;为存款人出具单位资信证明收费标准为200元/份。

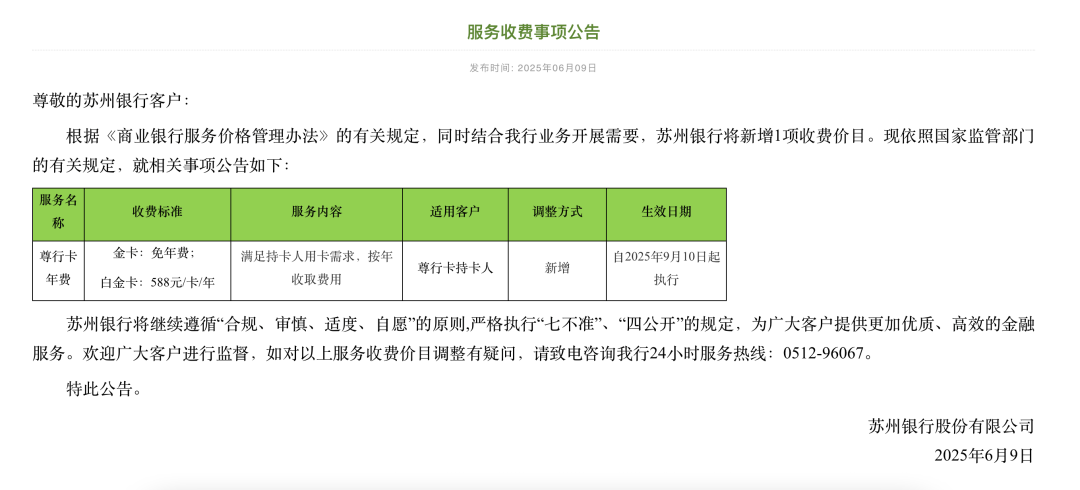

无独有偶,近期, 苏州银行在官网公告称,该行将新增一项服务收费项目。该 服务名称为“尊行卡年费”,收费标准为金卡免年费,白金卡588元/卡/年,自2025年9月10日起执行。

庐江农商银行公告称,自9月1日起将把借记卡ATM跨行取现(异地、同城)手续费从现在执行的“免收”调整为“借记卡取现手续费3.3元/笔;社保卡每月前2笔,单笔不超过3000元,免收跨行取款手续费。”

不仅是中小银行,据悉,国有大行和股份制银行也在服务收费调整上有所动作。

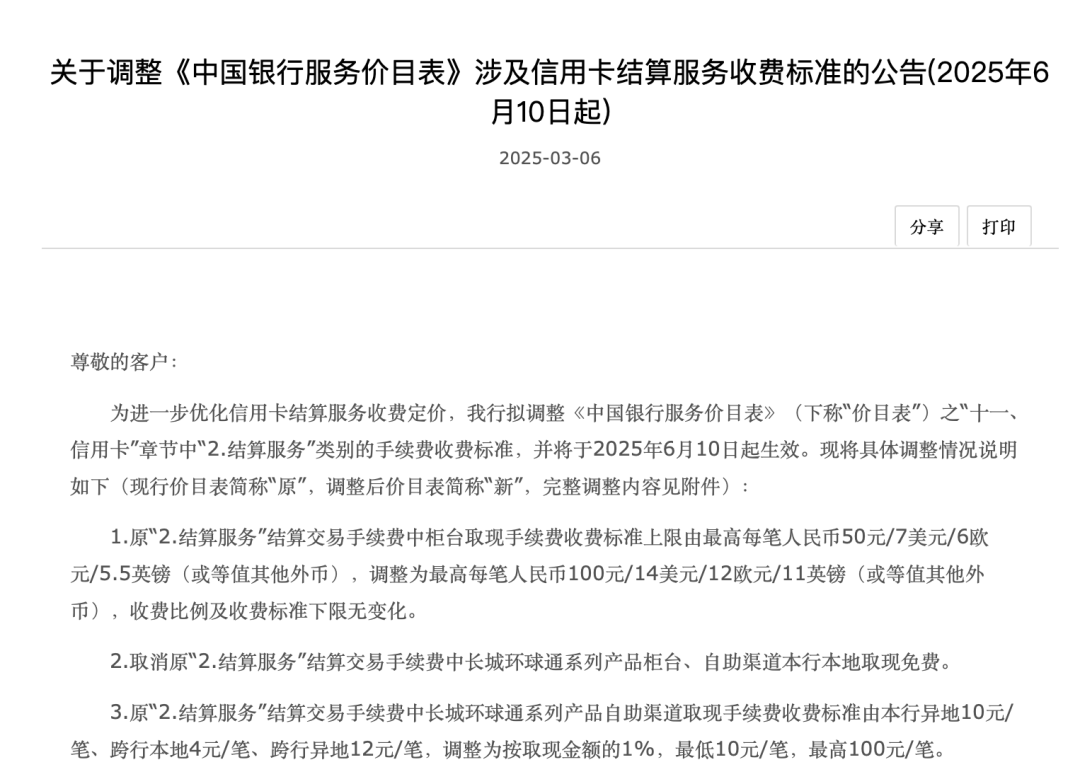

中国银行官网发布的公告显示,自2025年6月10日起,该行涉及信用卡结算的多项服务费用均有调整。

例如,原某结算交易手续费中,长城环球通系列产品自助渠道取现手续费收费标准,由“本行异地10元/笔、跨行本地4元/笔、跨行异地12元/笔”,调整为“按取现金额的1%,最低10元/笔,最高100元/笔”。取消原某结算交易手续费中长城环球通系列产品柜台、自助渠道本行本地取现免费等。

广发银行近日在官网发布的《关于新增及调整部分服务收费价目的公告》显示,基于业务发展需要, 该行拟新增“跨境理财通业务”收费项目,并对“信用卡资产管理服务费”收费项目进行调整。

对于此番新增或调整服务收费原因,大多数银行方面表示,主要是为了提升服务质量、加强风险管理和覆盖运营成本。

“银行增收面临一定挑战,传统利息收入空间收窄,需通过中间业务增收。同时,前期‘减费让利’政策使部分免费范围扩大,当前,银行在合规框架内优化收费结构,也是对成本覆盖与服务升级的合理回应。”南开大学金融学教授田利辉认为。

根据今年一季度业绩报告,国有六大行在中间业务收入方面,仅邮储银行、中国银行手续费及佣金净收入同比正增长;工商银行一季度手续费及佣金净收入388.78亿元,同比下降1.18%;建设银行手续费及佣金净收入374.6亿元,较上年同期减少4.63%;农业银行手续费及佣金净收入280.09亿元,同比下降3.54%;交通银行实现手续费及佣金净收入115.94亿元,同比减少2.85亿元,降幅2.4%。

市场普遍关注,接下来是否会出现“收费战”?

值得关注的是,收费项目的变动直接关系消费者利益。

一些消费者表示,他们在选择银行服务时,除了考虑服务的便捷性和安全性外,费用也是一个重要的考量因素。

“对于缺乏实质增值价值的收费,消费者是可以‘用脚投票’的”。田利辉坦言。

中国邮政储蓄银行研究员娄飞鹏表示, 新增和调整收费项目为银行开辟了新的收入来源,同时也对银行机构的客户体验管理提出更高的要求。银行需加强与客户的沟通,充分解释收费依据与服务价值,平衡好盈利与客户满意度的关系。