民营银行业绩分化:腰尾部机构承压,亿联银行多项指标垫底

2024年是民营银行的第十年,从19家民营银行已经披露的2024年财报来看,行业第十年出现冰火两重天,业绩分化进一步加剧。

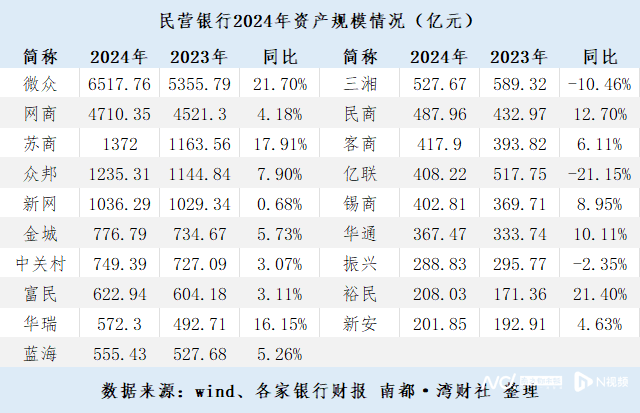

微众银行、网商银行作为民营银行的两大巨头,继续保持领先地位。行业总资产过“千亿”的银行与2023年一致,还是5家。在上述两家银行之外,苏商银行、众邦银行、新网银行牢牢占据“第二档”。

在业绩上,行业冷热不同,有人“扩表”,有人“缩表”,有人业绩猛增,有人业绩骤降。其中,亿联银行经营业绩恶化尤为严重,是行业内总资产“缩表”最严重的银行,也是行业内净利润降幅最大的银行,更是行业内不良贷款率提升最快的银行。

总资产规模冷热不均:

微众银行强势扩表、亿联银行缩表迅猛

截至目前,19家民营银行的总资产规模均已公布,行业内的冷热并不均衡。

就总资产规模来看,19家民营银行的分级十分鲜明。微众银行、网商银行依旧是第一梯队的“常客”,前者总资产达到了6517.76亿元,后者则为4710.35亿元。

在上述两者之后,行业资产规模超过“千亿”的还有三家企业,1372亿元的苏商银行、1235.31亿元的众邦银行、1036.29亿元的新网银行。资产规模超千亿的企业与2023年一致,上述5家银行构成了民营银行的头部机构。

就增长角度来看,19家民营银行的总资产在2024年末达到了21459.3亿元,较2023年末增长了9.49%。具体来看,19家民营银行中,有16家实现了正增长,剩余3家则出现了“缩表”,他们分别为振兴银行、三湘银行、亿联银行。

龙头机构微众银行对于行业的总资产规模拉升起到了重要作用,其2024年末的总资产增长了21.70%,高居行业第一。与之相对的是,亿联银行出现了较大幅度的“缩表”,公司总资产规模从2023年的517.75亿元,下滑至2024年的408.22亿元,降幅达到了21.15%。

在亿联银行之后,三湘银行的总资产规模“缩表”10.46%,同样是不小的降幅,振兴银行则“缩表”2.35%,下滑幅度相对较小。

营收业绩分化鲜明:

蓝海银行下滑39.42%,降幅居首

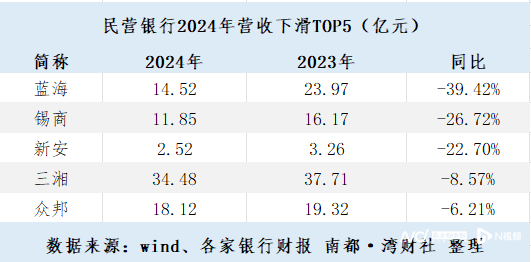

2024年,19家民营银行的营业收入合计为934.23亿元,同比增长1.88%。从整体上看,行业保持增长,但从19家机构来看,分化尤为明显。19家民营银行中,有10家实现了营业收入的正增长,另外9家则表现为负增长。

从行业格局来看,微众银行以381.28亿元位居行业第一,紧随其后的是网商银行的213.14亿元。上述两家构成了行业营收总量的“主体”,断档领先。

在两家巨头之外,其余17家民营银行营收均未超过百亿元,但有两家营收超过了50亿元。他们分别是新网银行、苏商银行。其中,新网银行以63.7亿元位居行业第三,苏商银行以50.06亿元位居行业第四。营业收入超过30亿元的还有三湘银行和金城银行,前者达到了34.48亿元,后者则为34.27亿元。

从营收变化的角度来看,营收降幅最为剧烈的5家银行分别为蓝海银行、锡商银行、新安银行、三湘银行、众邦银行。其中,蓝海银行的营收降幅最大,达到了39.42%,锡商银行和新安银行则达到了两位数的降幅,前者为26.72%,后者为22.70%。三湘银行和众邦银行的营收降幅在个位数内,较前三者而言,相对较小。

在增幅方面,华瑞银行表现较为突出,其营收由2023年的14.63亿元增长至20.67亿元,同比增幅达到了41.2%。裕民银行与客商银行的营业收入增长则均突破了20%。

净利润首尾差距扩大:

行业仅一家亏损,亿联银行巨亏5.9亿

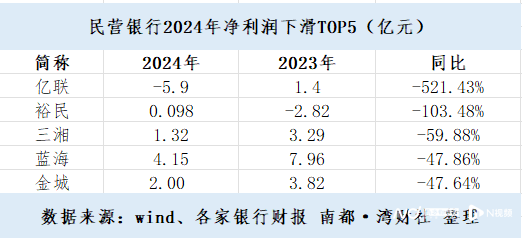

如果从净利润角度来看,民营银行的业绩分化似乎更为明显。19家民营银行的净利润总额为187.91亿元,同比下滑10.41%。

其中,有10家出现了净利润下滑,亿联银行是行业内唯一亏损的企业,其净利润“扭盈为亏”,在2024年亏损了5.9亿元。

要知道,19家民营银行的净利润中,微众银行一家占据了58.02%,在微众银行取得净利润增长的同时,行业净利润总额出现了下滑,整体净利润滑坡情况可见一斑。

具体来看,行业净利润降幅前五的机构分别为亿联银行、裕民银行、三湘银行、蓝海银行、金城银行。其中尤以亿联银行下滑最为严重,同比降幅达到了521.43%,尤为惊人。在亿联银行之外,裕民银行的降幅同样超过了100%,达到了103.48%。

值得一提的是,行业头尾部差距正在扩大。2023年,行业净利润第一与末尾的差距为245倍,到了2024年扩大至1112倍。业绩分化进一步凸显。

2024年是民营银行成立的第10个年头。从经营数据来看,行业仍在“扩表”,但营收、净利润增长遇到挑战,19家民营银行中,同时实现营收、净利润“双增长”的企业仅为5家,他们分别为苏商银行、富民银行、华瑞银行、客商银行、华通银行。

资产质量整体稳定:

亿联银行不良率飙升,突破2%

资产质量同样是银行经营过程中的重要指标,从2024年的年报来看,民营银行的不良贷款率大部分未超过2%。

行业不良率排名第一的是亿联银行,其2024年末的不良贷款率从2023年的1.61%飙升至2.77%。

不论是静态的不良贷款率水平,还是动态的不良贷款率抬升情况,亿联银行均居行业第一。亿联银行资产质量恶化情况可见一斑,其信贷风险的管控将成为2025年经营的重要挑战。

从资产质量改善的角度来看,行业内有9家机构出现了不良贷款率的改善。其中,多数银行的不良贷款率下降1-4个BP,众邦银行的不良率下降则显得尤为明显。截至2024年末,众邦银行的不良贷款率为1.50%,较2023年的1.73%足足下降了23个BP,下降幅度位居行业第一。

不良贷款率抬升的机构则主要集中在行业中尾部,除亿联银行之外,民商银行、锡商银行的不良率抬升同样较为显著。其中,民商银行由去年的0.89%抬升至1.43%,锡商银行则由0.68%抬升至1.25%,但两者的整体不良贷款率水平在行业内仍处中下游水平。

采写:南都·湾财社记者 吴鸿森