120亿美元拿下“罕见病专家”Avidity,医药巨头诺华同意历史上最大笔收购

瑞士制药巨头诺华同意以120亿美元收购专注罕见病的生物技术公司Avidity Biosciences,这是该公司十多年来规模最大的一笔收购。

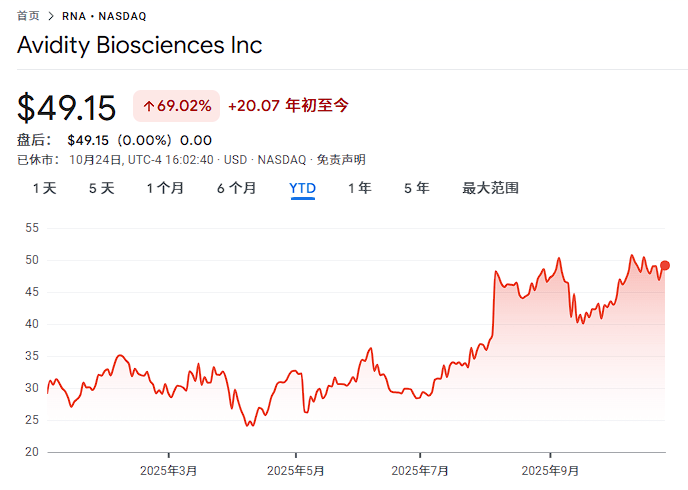

10月26日,据媒体报道,诺华将以每股72美元的价格收购Avidity,较后者上周五收盘价溢价46%,Avidity股价上周五收于约49美元。这笔交易对拥有净现金的Avidity的企业估值为110亿美元。

首席执行官Vas Narasimhan表示,Avidity后期管线中三种潜在药物中的两种有望达到每年数十亿美元的峰值销售额,第三种药物在峰值年份将产生5亿至10亿美元的收入。他强调这些后期资产可在2030年前推向市场,有助于应对公司主要药物即将到来的专利悬崖。

此次收购将使诺华2024年至2029年的复合年增长率从5%提升至6%,但未来几年将使盈利能力稀释1至2个百分点。交易不会影响今年的业绩指引。作为交易的一部分,Avidity将把其心血管项目剥离至另一家公司。

密集收购布局

Narasimhan表示,Avidity治疗肌营养不良症(一种可能致命的肌肉萎缩疾病)的药物"完全符合战略需求",因为诺华已经销售神经肌肉疾病药物,例如治疗脊髓性肌萎缩症的基因疗法Zolgensma。公司将能够为这些药物使用相同的销售团队。

今年9月,Avidity公布了其主要药物Del-zota的积极中期试验结果,该药物属于使用RNA的新型治疗药物类别。公司计划在年底前提交监管审批申请。

报道称,诺华正通过一系列收购来抵消其主要药物今年面临的专利到期冲击。Narasimhan对英国《金融时报》表示:

"这些是我们相信能在2030年前推出的后期资产。在我们看来,我们既要巩固未来五年,也要为2030年代初即将到来的专利到期做准备。我们准备尽一切努力引入能在那之前推出的资产,并巩固2030年至2040年的增长前景。"

诺华上个月以14亿美元收购了心血管生物技术公司Tourmaline Bio。今年早些时候,该公司还从黑石集团生命科学部门以最高31亿美元收购了心脏药物生物技术公司Anthos Therapeutics,并以最高17亿美元达成收购肾病生物技术公司Regulus Therapeutics的交易。

诺华还与中国公司Argo Biopharma达成了一项价值最高52亿美元的合作协议,获得一种心血管药物的权利。