落子六年,齐鲁银行欲做实逆周期“粮仓”

下行周期中持续发酵的县域金融业务,正在成为银行业绩新的价值锚地。

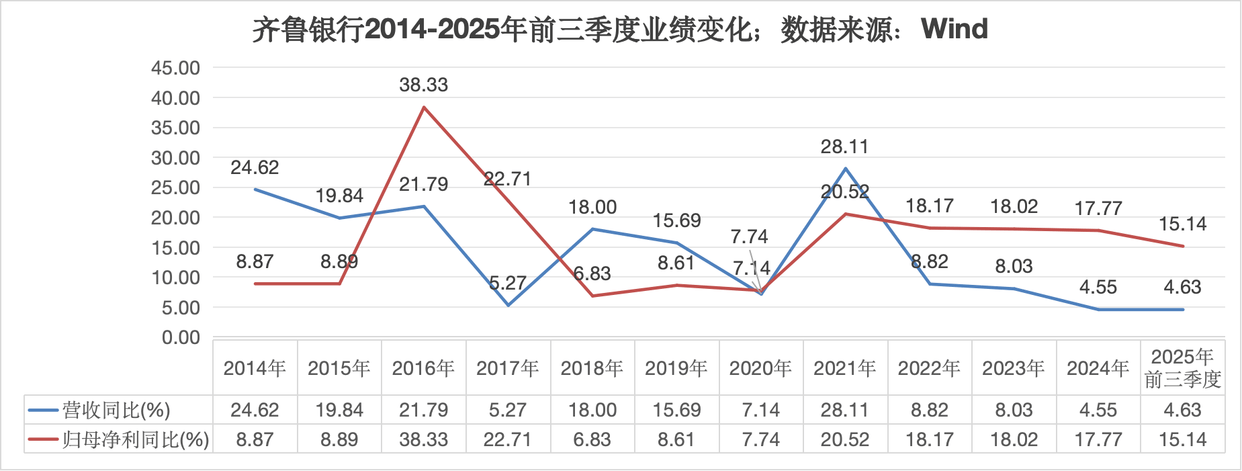

前三季度,齐鲁银行录得营收、归母净利99.24亿元、39.63亿元,同比增幅分别为4.63%、15.14%。

尽管从更长时间回溯,该行近五年营收、净利增速已处于下行通道,4.63%的营收增幅甚至创下历史新低;

但与同业横向比较,两位数的利润增速在上市银行中已较为鲜见。

信风统计发现,A股42家上市银行中, 前三季度利润增速突破15%的机构仅有2家,齐鲁银行正是其中之一。

如今的稳健表现,很大程度上可追溯至六年前的前瞻性布局。

当同业普遍聚焦城市业务时,齐鲁银行曾将县域金融确立为全行核心战略;

如今其县域存贷款占比均已达到全行约三成,广阔的下沉市场不仅为其提供了差异化的竞争优势,亦成为其穿越周期、实现稳健增长的重要支柱。

信贷撑起利润

拆分来看,齐鲁银行的利润高增源于“量价险”的均衡发展。

收入结构上,该行利息、中收、投资收益对营收的贡献率分别为78.24%、10.44%、14.82%。

支柱业务传统信贷的量价齐增,支撑其利息净收入增长17.31%,成为营收向好的关键。

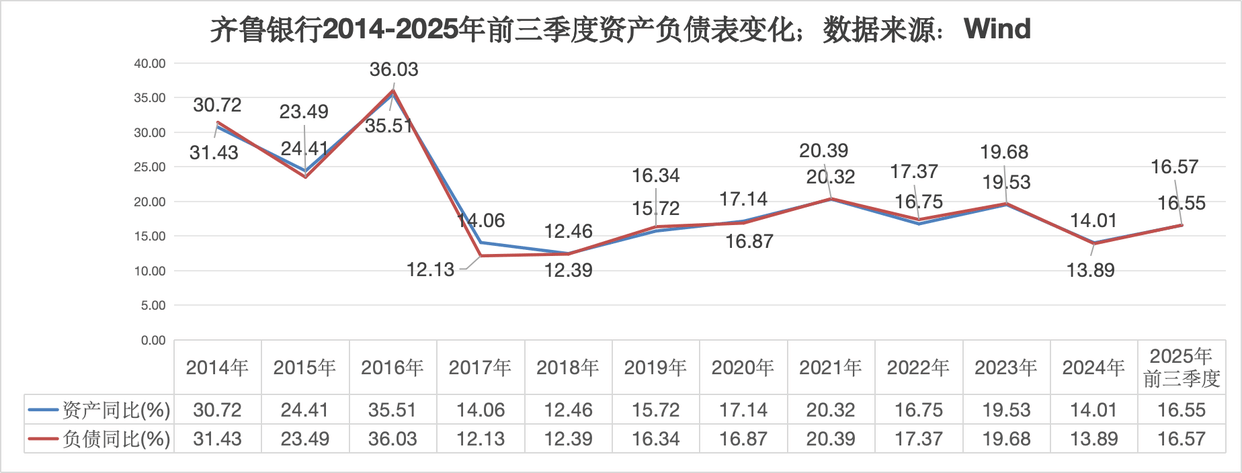

一方面,是齐鲁银行仍维持了较高的扩表速度:

前三季度,资产、负债分别较年初增长12.93%、13.22%,大幅领先行业整体水平;

其中贷款、存款增幅分别13.60%、10.35%,存贷比较年初增长2.27个百分点,资金使用效率进一步提升。

各项业务中,齐鲁银行的对公信贷展现出强劲动能,相关贷款增幅高达20.21%,租赁和商务服务、批发与零售、制造业、建筑业贷款占比与增速均较为突出。

另一方面,是齐鲁银行净息差已进入上行通道:

三季度末,该行净息差较上季度末小幅上升1个基点至1.54%,在同业中并不出色;

但对比上年同期,这一数值已提高8个基点,回升速度在同业中已是当之无愧的第一梯队。

量价齐升之余,资产质量成色的改善也为齐鲁银行的利润提供了更多空间。

三季度末,该行不良率较上年末下降10个基点至1.09%;

另据中泰证券研究团队测算,第三季度,该行不良生成率已同比下降59个基点至0.35%,关注类贷款占比环比持平,风险源头得到进一步控制。

在此基础上,齐鲁银行前三季度信用减值损失同比减少2.52%至32.54亿元,其他资产减值损失减少97.69%至0.03亿元,为利润增长释放空间。

值得一提的是,拨备计提小幅的下降并未对齐鲁银行的拨备覆盖率造成负面影响:

三季度末,该行拨备覆盖率不降反升、较年初提升29个百分点,维持在350%以上的同业较优水平;

这侧面说明该行减少拨备计提的动作,并非是利润压力下的财务技巧,更多是“粮草丰足”下的正常减提。

区别于下行周期主动缩表、降本的金融同业, 如今齐鲁银行在高速扩张,进攻意味十足:

一是扩表速度常年维持在13%以上,今年前三季度同比增速已回升至16%;

二是仍在积极开设分支,铺开更密集的“毛细血管”;

近一年(2024年11月10日至今),该行共新设支行21家,涉及济南、德州、聊城、滨州、莱阳等地,同期未撤销任何分支,网点数量处于净增状态。

财务数据亦反映了这一趋势,利润表中,该行业务管理费、其他业务成本同比增幅分别为6.79%、187.77%,展现出增加投入的大趋势。

信风注意到,该行前三季度末的资本充足率为14.7%,仍有空间支持公司进一步扩张,不久前“齐鲁转债”触发强制赎回条款,更有效补充了核心一级资本;

同时,该行前三季度成本收入比已降至25.91%,维持在上市银行可观水平。

县域贡献

近三年数据观察,齐鲁银行的显著成长性已是一张明牌。

信风选取A股上市银行近三年的净利润、资产、净资产收益率年复合增长率,发现齐鲁银行在42家同业中的排名分别为第四位、第三位、第六位。

在一众长三角的南方地区银行相比,齐鲁银行几乎是北方地区近三年的高成长“独苗”。

在齐鲁银行的这场“逆势”扩张中, 县域的力量早已不可小觑。

中泰证券分析师戴志风近期指出,齐鲁银行的优势在于紧抓山东新旧动能转换政策,结合省内独特的强县域经济,大力发展县域金融、实现错位竞争。

截至2024年末,该行县域支行的贷款、存款余额分别为999.33亿元、1344.14亿元,占全行贷款、存款的比重均在三成左右;

早在一年之前,该行县域网点占全行网点的占比,已经突破四成。

回溯过往,齐鲁银行本就是山东较早投入县域金融的银行:

2017年,该行在总行层面成立普惠金融部,并下设县域金融管理部,统筹县域金融工作;

至2019年,县域金融已上升为全行战略,从机构、资源、考核等多方面系统性推进。

如今, 加码县域多年的齐鲁银行,已形成城市与县域“双轮驱动”的成熟战略;

该行表示,公司正大力推进县域机构建设,加快下沉金融服务,提升县域贡献度与影响力。

这样的策略,也增强了齐鲁银行应对下行周期的韧性:

在房价调整、居民资产跌价、消费意愿大打折扣的时期,下沉市场展现了强大的抗风险能力:

例如不少县域居民对利率不敏感,县域负债成本较低,而分散的农户和小微企业贡献的信贷金额小、风险分散,也有较好的资产质量保障;

甚至近几年一线城市挤出效应下的“返乡潮”亦催生了县域经济崛起;

典型的案例莫过于国有大行中,农行的主阵地县域市场,已成为其对抗经济下行期波动的安全垫。

信风统计发现,在过往多年, 下沉市场已成为齐鲁银行扩表不可或缺的核心力量之一:

2021-2024年,其县域支行贷款增速分别为40.55%、32.35%、26.18%、15.49%,虽有下降趋势,但仍普遍领先全行整体水平;

同期存款增长33.44%、 43.04%、 20.23%、 16.87%,成为息差企稳的重要支撑。

截至2024年末,齐鲁银行县域支行已达83家,依托支行铺设的普惠金融中心达62家,对省内县域的覆盖率已提升至64%;

此外,齐鲁银行另有发起设立的村镇银行12家,营业网点44家,资产总额达160.26亿元。

信风注意到,经历多年的迭代与发展,齐鲁银行已在县域业务上发展出独有的特色:

例如打造“一县一品”特色模式,基于各县域优势产业经营模式及资金需求特点,制定差异化模型,截至2024年末,推出产品已达80款;

深耕“三农”市场,从产业金融与生态圈视角出发,创新细分的场景化农业产品模式,形成覆盖种植、收储、流通、加工、养殖等各环节的产品体系,推出鲍鱼贷、海参贷等产品。

同时强化数字化底座,聚焦流程优化、展业升级等,提升营销线上化、批量化、精准化水平,2023年“泉心权益”平台触客已达4500万人次,线上普惠贷款增幅在四成以上。

但仍需警惕的是,高速扩表的总有尽头。

如今该行县域支行贷款、存款的增速均已呈现下滑趋势,与全行整体水平间的差距持续缩小。

信风测算发现,截至2024年末,该行县域贷款增速领先全行的差距,已经由2021年的14.48个百分点缩减至3.18%;

这虽与该行县域贷款占比持续提升亦有关联,但持续下降的县域增速与领先优势,仍意味着县域市场能够支撑的增量,已经越来越有限。

齐鲁银行继续深耕县域市场,一方面需要打开广度,通过持续铺开分支提升业务覆盖率,另一方面则需要挖掘深度,在追求增量的同时严抓风控,避免不良率反弹。

这意味着,该行在未来不仅需要时刻保持资本充足,更需做好准备,在进攻中直面与地区农商行之间的交锋。

目前该行对省内县域的覆盖率仅在六成左右,仍有空间。

未来齐鲁银行能否继续跑出成绩、进攻性策略能否经受住周期考验,都需要时间给出答案。